フリーランスはサラリーマンと違って自分で確定申告をして税金を納めなければいけません。

いくらから確定申告が必要なのか、確定申告をしないとどうなるのか、帳簿のつけ方は、必要経費とは・・・さまざまな疑問点があるかと思います。

ここでは、フリーランスが確定申告をする際に押さえておきたい8つのポイントについてご説明いたします。 ぜひ参考にしてください。

もくじ

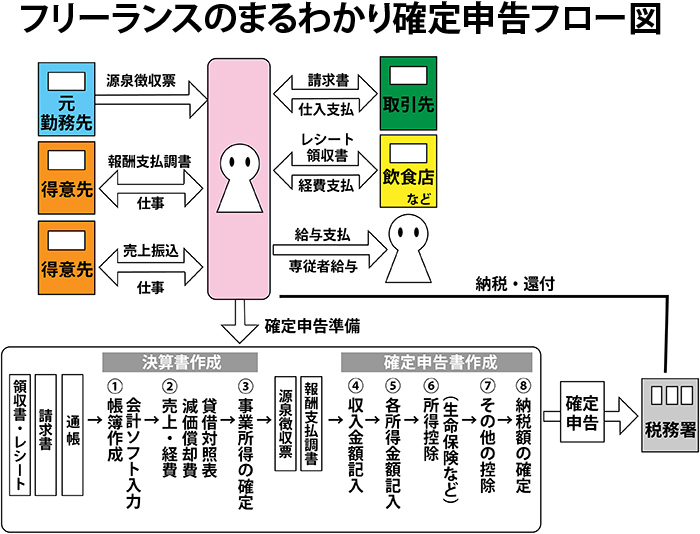

0.フリーランス1年目のためのまるわかり確定申告フロー図

1. 所得が38万円を越えたら確定申告

2. 会社員時代の給与がある場合

3. 「報酬支払調書」をもらった場合

4. フリーランスの確定申告の選択肢3つ

5. 赤字の人ほどオススメなのは青色申告

6. 帳簿の付け方は2種類。青色申告65万円には発生主義

7. フリーランスの必要経費のポイント

7-1. 経費の記帳ポイント

7-2. 預金の記帳のポイント

7-3. 固定資産と減価償却

8. 確定申告で必要な書類の作り方

8-1. 青色決算申告書

8-2. 事業の売上(事業所得)

8-3. 前勤務先の給与収入(給与所得)

8-4. 各種控除(所得控除)

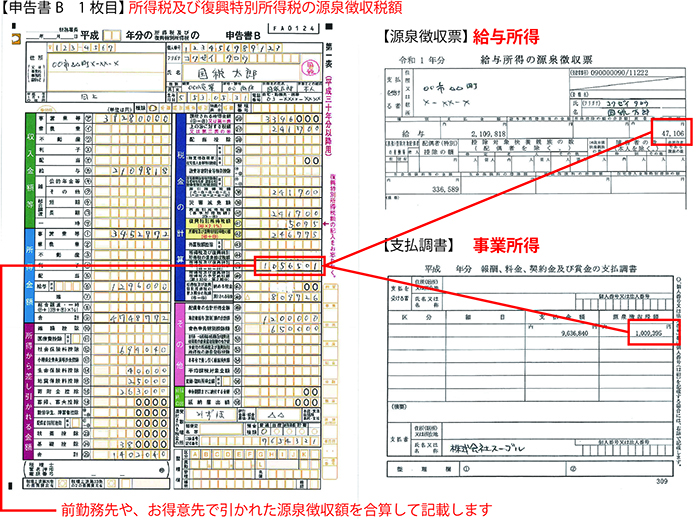

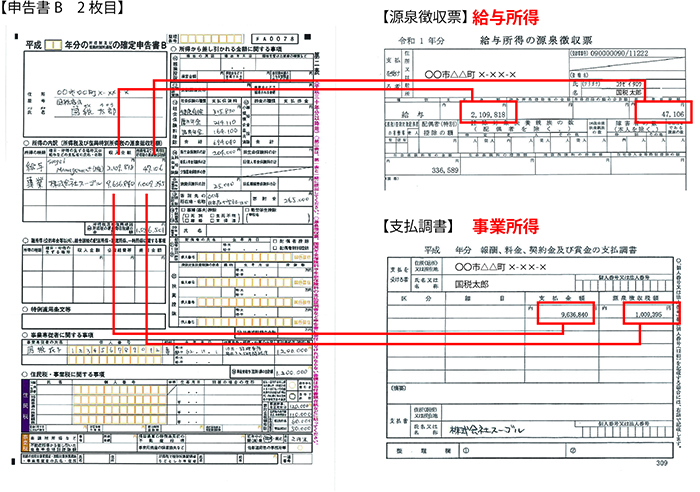

8-5. 所得税及び復興特別所得税の源泉徴収税額

8-6. 提出はいらないが申告に必要な書類と保存期間

0.フリーランス1年目のためのまるわかり確定申告フロー図

フリーランス1年目に確定申告をするにあたって、全体像をつかむためのフロー図です。

まずはざっくりとした全体フローをつかんでから、細かい話をしていきます。

1. 所得が38万円を越えたら確定申告

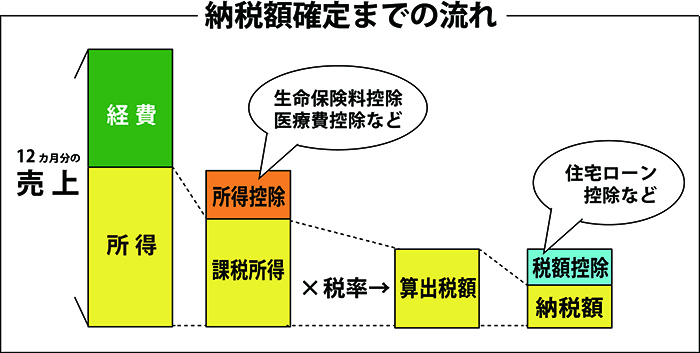

フリーランスや個人事業主の場合、事業から生じた“所得”が基礎控除である38万円(すべての納税者が無条件で引ける控除のこと)を超える場合に確定申告をする必要があります。

ここで注意したいのは「所得」と「収入」の違いです。

所得と収入は同じように見えますが、税法上は全く違います。

所得と収入の違い

- 収入…入ってくるお金の総額。フリーランスの事業であれば売上高のこと。

- 所得…入ってきたお金(収入)から必要経費を引いた金額

例えば、フリーランスとしてWeb制作をして得た「収入」が年間50万円とします。

そこから、必要経費として交通費や会議費、通信費、外注費など、事業のために要した費用が年間10万円あったとします。

この場合「所得」は40万円ですので確定申告が必要です。 ただしそこから、社会保険料の支払い(国民健康保険や国民年金)や、生命保険料控除などで基礎控除の38万円を下回った場合は、確定申告をしても納める税金はありません。

極端な例を出しますと、年間の収入が500万円でも、必要経費が480万円かかったのであれば、所得は20万円ですので確定申告は不要です。

ただし、収入が500万円で、必要経費が480万円であることを客観的に証明するためにもこの場合は確定申告をしたほうが良いでしょう。

しない場合でも、帳簿や必要な書類などはしっかり保存しておく必要があります。

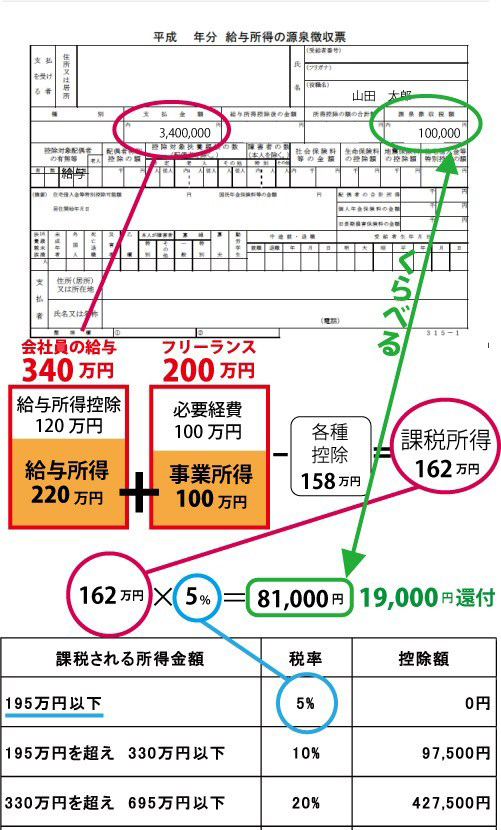

2. 会社員時代の給与がある場合

会社員時代の給与(給与所得=源泉徴収票)とフリーランス収入(事業所得)の両方を合算して確定申告をする

年度の途中で会社員を辞め、その後にフリーランスになった場合、確定申告では会社員時代の給与とフリーランス収入を合算する必要があります。

会社員は、所得税を毎月の給料やボーナス等から源泉徴収(給与天引き)されます。

この源泉徴収はおおよその計算で行うことから、給与天引きされた金額は、必ずしもその人が納めるべき金額と一致しない場合があります。

そこで、確定申告によってこの過不足額を精算します。 会社員の所得とフリーランスの所得を合算し、各種控除を引いて計算した所得税が、すでに会社から源泉徴収された税金よりも少ない場合は還付になります。

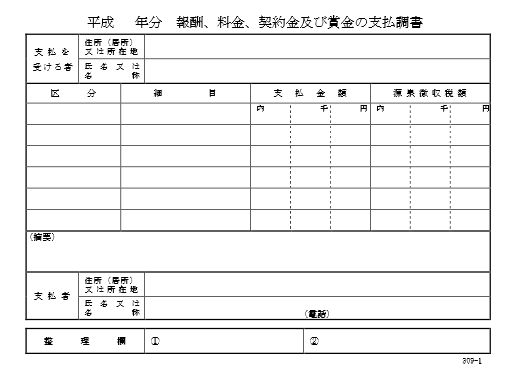

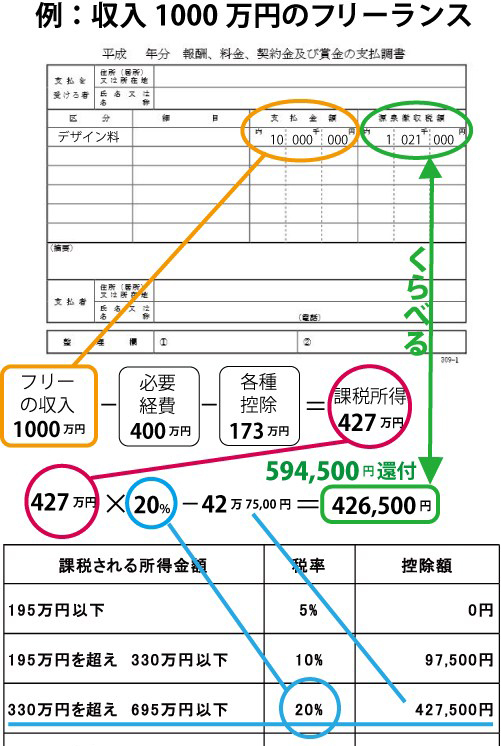

3. 「報酬支払調書」をもらった場合

フリーランスの場合は、依頼元から「報酬支払調書」が発行される場合があります。

報酬支払調書とは、1月1日~12月31日までに報酬を受けた場合に受け取る書類のことで、支払われた報酬額と、報酬に対して天引きした税金の額が記載されています。

この場合は、確定申告をすることで還付を受けられる(税金が返ってくる)場合があります。

源泉徴収税額(天引きされた税金)は、100万円以下の場合だと収入×10.21%で計算され、取引先があなたの代わりに税務署へ納付します。

しかし、この納めた税金には、まだ必要経費(交通費や外注費など)や各種控除(社会保険料や生命保険料控除など)が引かれていない確定していない所得に対する税金なのです。

そのため確定申告をすると、税金を払い過ぎている場合には還付を受けられる場合があります。

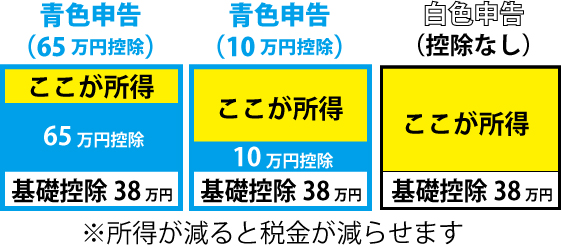

4. フリーランスの確定申告の選択肢3つ

フリーランスの確定申告の選択肢には以下の3つがあります。

フリーランスの確定申告の選択肢3つ

- 青色申告65万円控除

- 青色申告10万円控除

- 白色申告控除なし

青色申告とは、税務署にあらかじめ届出をしておくと税金面で様々なメリットを受けられる申告方法で、届出をしない、もしくは期限に間に合わなかったなどの場合は全て白色申告になります。

青色申告の1番のメリットは65万円、もしくは10万円を所得から控除し、税金を減らすことができることです。

ただし、65万円の青色申告を選択するにはいくつかの要件があります。

- 事業所得または不動産所得の事業を営んでいること

- 複式簿記により記帳していること(複式簿記については後述します)

- 発生主義により記帳をしていること(発生主義については後述します)

- 複式簿記で作成した「貸借対照表」「損益計算書」を確定申告書に添付し、申告期限内に提出すること

- 期限内にお住まいを管轄する税務署に「所得税の青色申告承認申請書」の提出していること

詳しくは「65万円青色申告特別控除のメリットを受けるためのポイント」をご覧ください。

また、青色申告と白色申告の違いについては「青色申告と白色申告の違いを個人と法人で押さえるポイント3」をご覧ください。

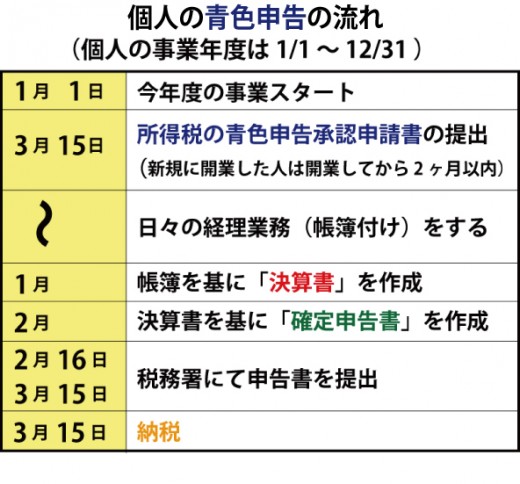

5. 赤字の人ほどオススメなのは青色申告

上記でフリーランスの確定申告の方法には青色申告と白色申告があることをご説明しましたが、赤字の人ほどオススメなのは青色申告です。

なぜなら、フリーランスの青色申告は、赤字を 3 年繰り越すことができるからです。

赤字を繰り越せるメリットは、 例えば2 期目、 3 期目に黒字となった場合に、 1 期目の黒字と相殺することができます。 黒字を減らすことができれば、納める税金を少なくすることができるのでお得です。

今期は「所得税の青色申告承認申請書」の提出期限に間に合わなかった場合は白色になりますが、今のうちに提出しておくと、来期からは青色申告ができるようになりますので、早めに提出しておきましょう。

6. 帳簿の付け方は2種類。青色申告65万円には発生主義

フリーランスが事業所得の確定申告をするためには、まずは「帳簿」を作らなければいけません。

帳簿とは、事業に関する金銭取引のすべてを記録したものです。

売上が口座に入金されたり、電気代を支払ったり、そういった取引のすべてがまとめられたものが帳簿です。

これをもとに、決算書が作成されます。

6-1. 帳簿の付け方は単式か複式簿記

フリーランスの帳簿の付け方には2種類あります。

帳簿のつけ方

- 単式簿記…4/13 (支出)仕入 10,000

- 複式簿記…4/13 (借方)仕入 10,000 (貸方)普通預金 10,000

65万円の青色申告特別控除をうけたい場合は複式簿記で、さらに発生主義で記帳する必要があります。(発生主義については後述)

複式簿記、発生主義と聞くととても難しく思われますし、実際にそれが面倒で白色申告を選択する方もいます。

6-2. 青色申告の65万円控除を利用するには発生主義

発生主義(はっせいしゅぎ)とは、帳簿をつけるタイミングのひとつで、現金の受取りや支出に関係なく「発生した時点」で帳簿に計上します。

これとは反対に、現金の受取りや支払いの時点で帳簿に計上するのを「現金主義」と言います。

個人事業主の確定申告時に青色申告の65万円控除の特典を利用できる条件のひとつに、発生主義による記帳があります。

現金主義による記帳では、青色申告の65万円控除は利用できません。

青色申告者であっても、現金主義の場合は10万円の控除になります。

発生主義(はっせいしゅぎ)では、帳簿をつけるタイミングが、売上や費用が「発生した時点」で計上します。

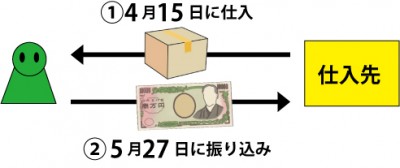

例えば、4月15日に仕入れた材料費の支払いが翌5月27日だった場合、発生主義では4月15日に「仕入」を計上します。

そして5月27日の支払時には普通預金で計上します。

仕訳(発生主義)

- 仕入時…4月15日 (借)仕入 10,000 (貸)未払費用 10,000

- 支払時…5月27日 (借)未払費用 10,000 (貸)普通預金 10,000

現金主義の場合は、帳簿上の仕訳は5月27日のひとつになります。

仕訳(現金主義)

- 支払時…5月27日 (借)仕入 10,000 (貸)普通預金 10,000

現金主義の方が、仕訳がシンプルで分かりやすいですね。

しかし、税務署では青色申告を始め、発生主義が義務づけられています。

詳しくは「ド素人でも発生主義の帳簿づけがわかる5つのポイント」「65万円青色申告特別控除のメリットを受けるためのポイント」をご覧ください。

7. フリーランスの必要経費のポイント

フリーランスの場合、基本的には「事業に関わるもの」は経費にできます。

経費にするために必要なものは ・レシート ・領収書 ・出金伝票 のうちのどれかになります。

レシートが発行される場合は、わざわざ手書きの領収書をもらう必要はありません。

レシート・領収書をもらうことが困難な場合に限り「出金伝票」を起票することで経費にすることができます。

例えば、事業に関係ある慶弔見舞金などの場合です。

その場合は、相手先の名前や金額、日時を書いた出金伝票の作成や、取引の事実のわかる招待状やお礼状をいっしょに保存しておくと良いでしょう。

電車やバスの交通費などは、日付や経路、金額など一ヶ月分を一枚にまとめてもかまいません。

反対に、個人的に使用するもの、家庭用のものなど以下のものは経費には出来ません。

フリーランスが経費にできないもの

- 個人で使用するもの

- 家庭用のもの

- 事業には無関係のもの

- 生計を一にする家族・親族への支払い

- 金融機関からの借入金の元金・住宅ローンの元本

- 敷金

- 1点の購入価額が10万円を超えるもの

- 交通違反等の罰金・反則金

7-1. 経費の記帳ポイント

経費は記帳すると「勘定科目」という簿記上の名称に振り分けられます。

例えば切手代なら「通信費」、宅急便代なら「発送費」などです。

勘定科目の名称は会計ソフトによって微妙に違いますし、会計ソフトによっては自分で名称をつけられるものもあります。

なぜなら経費は「費用」という項目に入り、そこにさえ入ってしまえば、税務上は問題ないからです。

例えば「切手代を先月は通信費にしたのに、今月は発送費にしてしまった」という間違いは、それほど気にしなくても大丈夫ということです。

勘定科目ごとに分ける目的は、例えば一年間の通信費がどれくらいあったかをひとめで分かりやすくするためです。

ただし「費用」以外の項目、例えば「売上」や「資産」などの勘定科目を使ってしまった場合は必ず修正が必要です。

経費の勘定科目一覧

- 租税公課…印紙の購入代、自動車税、固定資産税など税金支払い

- 荷造運賃…宅急便など運送費用

- 水道光熱費…電気、ガス、水道代

- 旅費交通費…電車、バス、タクシー、ガソリン代

- 通信費…電話代、切手代、レターパック代、インターネット使用料など

- 広告宣伝費…ホットペッパーなどWEBや雑誌などの広告掲載料、チラシの印刷費用など

- 接待交際費…取引先との飲食代、お祝金など

- 損害保険料…従業員の生命保険・損害保険等の保険料支払い

- 修繕費…建物、自動車など「会社の資産」に対して

- 消耗品費…10万円以下の消耗品(文房具や生活用品、オフィス機器など)

- 福利厚生費…従業員の慰安のために支出されたもの(社員旅行など)

- 給与賃金…従業員の給料・賞与

- 外注工賃…外部の業者に仕事を発注した時の手間賃や下請け料

- 利子割引料…預金の金利手数料や、手形の割引料

- 地代家賃…店舗の賃貸料

- 雑費…上記に該当しない費用

7-2. 預金の記帳のポイント

預金(通帳)の記帳の最も大切なことは、「預金の残高と記帳とを必ず合わせること」です。

何の用途かわからない入金や出金はないようにしましょう。

そのためにも事業用の口座とプライベート用の口座はなるべく分けます。

もしプライベート用の口座を事業用にも使用している場合は、プライベートでの入出金は「事業主貸・事業主借」で計上します。

事業主貸・事業主借については、「これで完ぺき!わかり易い【事業主貸】のポイント7つ」「これで完ぺき!わかり易い【事業主借】のポイント4つ」をご覧ください。

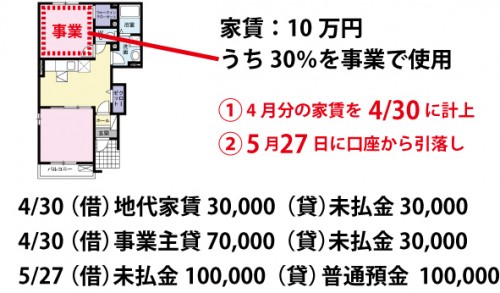

7-3. 按分(あんぶん)とは事業として使用しているだけ経費として計上すること

自宅兼事務所にしていると、個人の生活費と事業費が一緒に請求されるものがあります。これを「家事関連費」といいます。

家事関連費には、家賃(住宅ローン除く)や水道代、電気代、ガス代、電話料金、プロバイダ料金、携帯代、インターネット接続代などがあります。

家事関連費は、全額経費にすることはできませんが、事業として使用している分は経費として計上することができます。

これを「家事按分(かじあんぶん)」といいます。

家事按分については、何%を経費に計上出来ると決められているわけではありませんが、計上するのは必ず根拠がなくてはいけません。

例えば、70平米あるマンションの10平米を使用している、コンセントの数20個のうち4個を使用している、など理由が必要です。

記帳は以下の通りです。

※家賃100,000円のうち30%を事業で使用している場合

7-3. 固定資産と減価償却

固定資産とは、現金などと違って流通を目的としない資産のことで、具体的には土地・家屋・電化製品・機械設備・内装設備などのことをいいます。

減価償却費とは、固定資産の購入代金を、購入した年にいっぺんに経費として計上するのではなく、分割して1年ずつ計上することをいいます。

減価償却費の計上のポイントは以下の6点です。

・減価償却費とは機械設備などの購入代金を分割して1年ずつ費用に計上すること

・通常の減価償却費の計上のしかたは「資産」→「費用」に振り替え→最後は「1円」

・減価償却費の金額のポイントは、10万円、20万円、30万円の3つ

・減価償却しないものがある

・「耐用年数(たいようねんすう)」を調べる

・計算式に用いられるのは「定額法」と「定率法」と「生産高比例法」の3つ

詳しくは「【減価償却費】素人でも完全マスター5つのポイント」をご覧ください。

8. 確定申告で必要な書類の作り方

青色申告を行う場合は、「青色申告決算書」と「確定申告書B」の2種類の書類を提出します。

順序としては、青色申告決算書→確定申告書Bの順に記入します。

青色申告決算書は、上記のルールに従って日々帳簿付けをした結果を「決算書」の形式で記入する書類です。

ここでは、青色申告決算書と確定申告書Bの記入方法についてお話します。

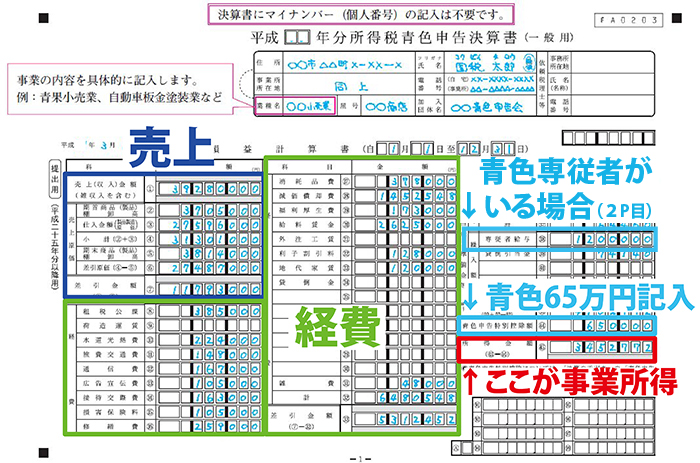

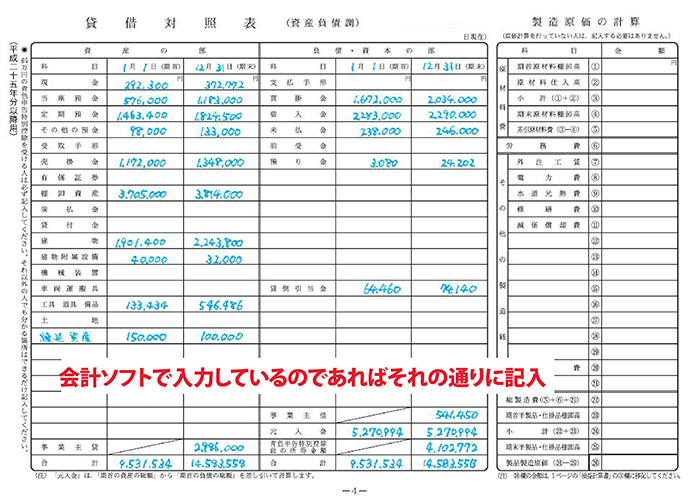

8-1. 青色決算申告書

青色決算書1ページ目

・売上(収入)金額…決算書2ページ目の売上(収入)金額の合計金額を記入します。

・売上原価…売上にかかわる商品の仕入れや製造にかかった費用のことです。この場合の期首は個人事業を始めた最初の日のこと、期末は12月31日のことです。

・経費…各種経費の1年分(1/1~12/31)の合計額を記入します。

・専従者給与…専従者とは、一緒に個人事業を手伝ってくれている親族のことで、専従者給与とは個人事業主だけに認められた親族に給料を支払える制度です。あらかじめ「青色事業専従者給与に関する届出書」を納税地の所轄税務署長に提出している必要があります。他にも条件がありますので詳しくは、「専従者給与・専従者控除の攻略ポイント」をご覧ください。

・青色申告特別控除額…青色申告特別控除65万円を適用できるばあいはここに65万円と記入します。

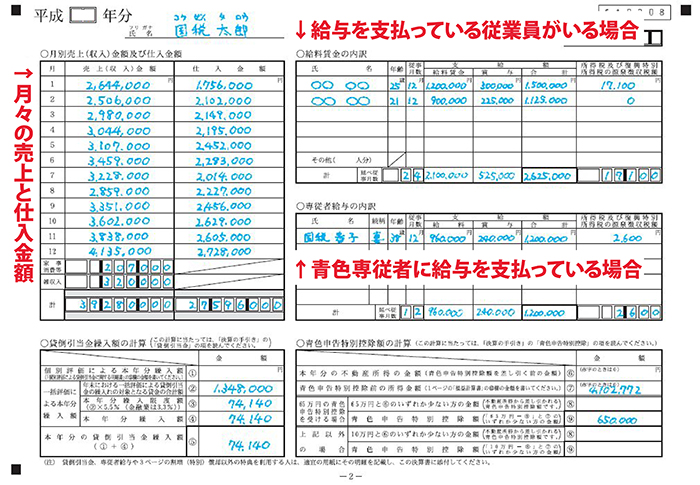

青色決算書2ページ目

・月別売上(収入)金額及び仕入金額…月別の売上金額と仕入金額を記入します。雑収入とは、本業以外の売上のことです。例えば、今回確定申告をして、還付になった場合は来年の雑収入になります。

・給与賃金の内訳…個人事業主であっても従業員を雇うことができます。もし個人事業主であっても従業員を雇った場合には、毎月、所得税を源泉徴収し、年末には年末調整をしなくてはいけません。年の途中で退社した従業員がいて、年末調整を行わない場合は、年度中に徴収した所得税等の源泉徴収税額を記入します。

・専従者給与の内訳…専従者がいる場合には、ここに記載します。

・貸倒引当金繰入額の計算…貸倒れ(かしだおれ)とは取引先の倒産などの理由により債権(売掛金や受取手形など)が回収できなくなることです。貸倒引当金(かしだおれひきあてきん)とは、貸倒れによる損失のリスクに備え、損失になるかもしれない金額を予想してあらかじめ計上した引当金です。無いなら空欄で大丈夫です。

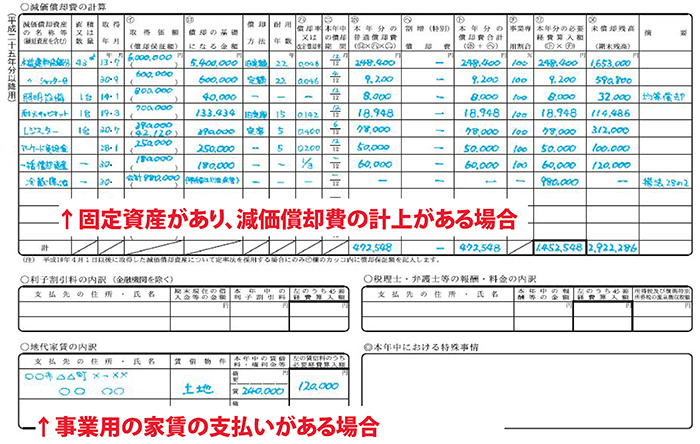

青色決算書3ページ目

・減価償却費の計算…減価償却費とは、金額の高い電化製品や機械設備・内装設備などの購入代金を、購入した年にいっぺんに経費として計上するのではなく、分割して1年ずつ計上することをいいます。使用期間が1年未満のもの、取得価格が10万円未満のものは、全額を取得した年の費用として計上します。10万円以上のものについては「【減価償却費】素人でも完全マスター5つのポイント」をご覧ください。

なぜ減価償却をするのかというと、機械設備や内装設備などは、購入金額が高額であり、使用期間が長期間に及ぶからです。購入した時点で購入金額を全額費用とすると、その年度だけ費用が大きくなり、大きな赤字となってしまいます。これではその年度の正しい業績がつかめません。そこで、設備の利用が長期に及ぶのであれば、その費用も分散して配分しよう、というのが減価償却費です。

・地代家賃(ちだいやちん)の内訳…地代家賃とは事業用の店舗や事務所の家賃、月極の駐車場や駐輪場の使用料などを言います。自宅で仕事をしている場合など、全部を事業として使わない場合は、按分して計上します。(按分については、「按分(あんぶん)とは事業として使用しているだけ経費として計上すること」をご覧ください)。毎月支払うものでも、複合機や設備などの「リース料」は地代家賃に含まれません。この場合は「賃借料(ちんしゃくりょう)」という経費の勘定科目を使います。

青色決算書4ページ目

・預り金…専従者給与や他の従業員に支給した給与から天引きした所得税のうち、まだ納付していないものを預り金として記入します。

【ここでは個人事業主特有の勘定科目をご説明します】

・事業主貸…事業主貸(じぎょうぬしかし)とは、簡単にいうと個人事業主が『事業に無関係な支出』がある時に使用する勘定科目です。具体的には、個人事業主自身の生活費など、個人事業主のプライベートに支出したお金のことです。まだ1年目ですと、事業用の口座を作っておらず、個人の預金口座を使っている場合がありますす。その場合、ひとつの預金口座の中には、プライベートの支出入と事業の支出入の両方が記載されています。この時、個人の支出は事業主貸になります。詳しくは「これで完ぺき!わかり易い【事業主貸】のポイント7つ」をご覧ください。

・事業主借…事業主借(じぎょうぬしかり)とは簡単にいうと、個人事業主が『事業に無関係な収入』がある時に使用する勘定科目です。基本的な考え方は上記と同じです。詳しくは「これで完ぺき!わかり易い【事業主借】のポイント4つ」をご覧ください。

・元入金…元入金とは簡単にいうと、法人での「資本金」にあたり、個人事業主が開業するにあたって準備した元手になります。元入金と資本金との大きな違いは、金額が毎年変わるところにあります。

元入金の場合は、帳簿上、次年度へ会計処理をスタートさせる際に「元入金」勘定を使って仕訳をすることで、事業主借と事業主貸の金額を0にして期首をスタートさせる必要があります。ですので、確定申告時には、事業主借と事業主貸を相殺した残高の差額を、元入金に振り替える作業を行います。

詳しくは「【元入金】はこれで完ぺき!わかりやすい元入金のポイント5」をご覧ください。

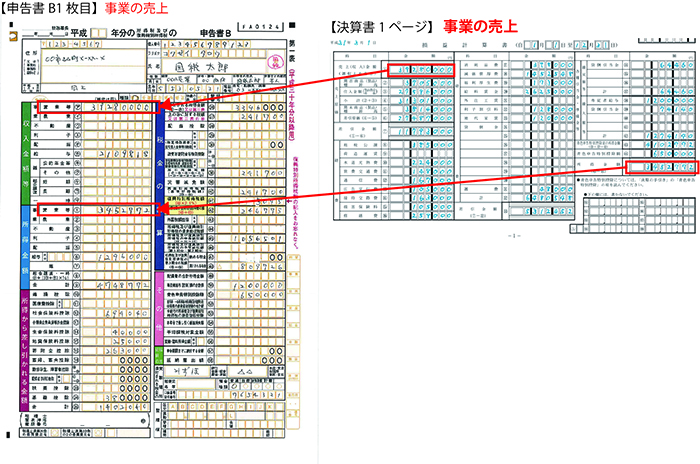

8-2. 事業の売上(事業所得)

申告書Bの「収入金額等」ア)事業-営業等の欄には、決算書1枚目(と決算書2枚目)の売上(収入)金額の総合計を記入します。

「所得金額」1)事業-営業等の欄には、決算書1枚目45の所得金額を記入します。

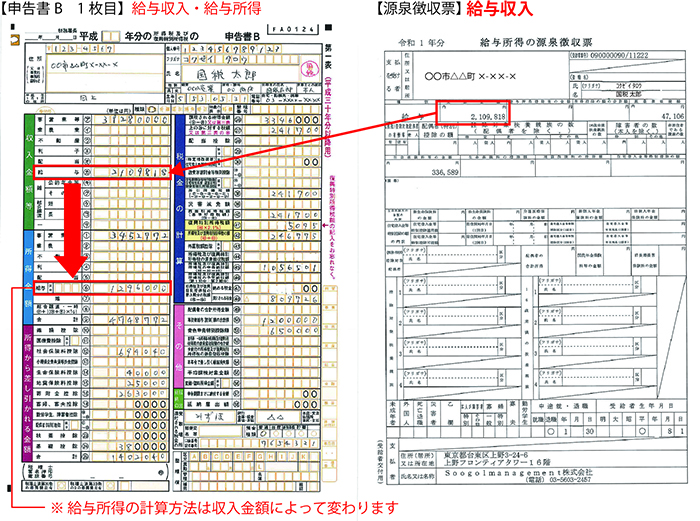

8-3. 前勤務先の給与収入(給与所得)

前勤務先からもらった源泉徴収票の「支払金額」を、収入金額等-給与カに記入します。

そしてその金額を用いて、所得金額を計算します。

【計算方法】収入金額 – 給与所得控除額

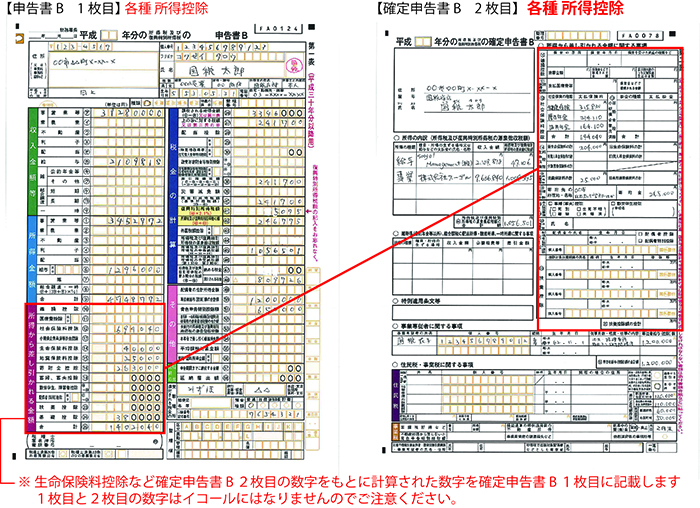

8-4. 各種控除(所得控除)

所得控除は、細かく分けて15種類あります。

自分に該当する所得控除のみを記入します。

確定申告書Bの2枚目に詳細を記入しますが、その数字から生命保険料控除などは計算されたものを確定申告書Bに記入します。

確定申告書Bの1枚目と2枚目の数字は必ずしもイコールにはなりませんのでご注意ください。

・生命保険料控除…生命保険料控除の種類は、一般用、個人年金用、介護医療用の3種類、一般用と個人年金用には「新」と「旧」があり、それぞれ計算方法が違います。生命保険は控除できる上限があるので、控除できる金額を計算し、記入する必要があります。

・地震保険料控除…地震保険料控除とは、その年に支払った地震保険料の一定額が、保険料負担者のその年の所得から控除され、所得税と住民税が軽減される制度です。計算方法が決められているので、計算された額を1枚目に記入します。

・社会保険料控除…確定申告で記入できる社会保険料は大きく年金と健康保険と特別加入制度で支払った労災保険料です。年度の途中で個人事業主となった場合、前会社で支払っていた社会保険料と、個人事業主になってから支払った社会保険料とを合算して記入します。源泉徴収票には社会保険料は全部の合算金額しかないので内訳は各月の給与明細で確認します。

・配偶者控除…条件を満たす配偶者がいる場合に適用できます。

・配偶者特別控除…条件を満たす配偶者がいる場合に適用できます。

・扶養控除…扶養(ふよう)とは、自分以外の人の生活費の面倒をみている状態のことを言います。年齢が16歳以上の、ある一定の要件を満たしている人がいれば、生活費の面倒をみている人を「扶養控除」として申請でき、所得税や住民税が軽減されます。

・医療費控除…医療費控除とは、病気や怪我の治療費、薬局で買った風邪薬などの医療費を、所得から控除し税金を少なくする制度です。かかった治療費の全てを控除できるわけではなく、金額に制限があるので注意が必要です。

・寄附金控除(ふるさと納税)…寄付金控除(きふきんこうじょ)とは、地方自治体など特定の団体に寄付をした場合に、申告をすることで所得税や住民税を少なくすることができる制度です。ふるさと納税はこれに含まれます。確定申告書Bの2枚目には、(16)と用紙右下の寄附金税額控除に記入をします。寄附金控除は2,000円以上の寄付金額からですので、確定申告書Bの1枚目には、2,000円を引いた額を記入します。

・基礎控除…基礎控除とは、ほかの控除のように一定の要件に該当する必要がなく、一律に適用される控除ですので忘れずに記入します。

※青色申告特別控除は、すでに事業所得を確定する際に控除しているのでここでは控除しませんが、確定申告書Bのその他の欄に記入箇所がありますので記入しましょう。

8-5. 所得税及び復興特別所得税の源泉徴収税額

確定申告書Bの2枚目「所得の内訳」の欄に、前勤務先でもらった源泉徴収票と、お得意先からもらった支払調書に記載されている収入金額と所得税及び復興特別所得税の源泉徴収税額をの内訳を記入します。

確定申告書Bの1枚目、(45)には所得税及び復興特別所得税の源泉徴収税額の合計額を記入します。

ここにこれを記入することで、すでに前勤務先やお得意先が支払い済の所得税及び復興特別所得税の源泉徴収税額を控除することができます。

8-6. 提出はいらないが申告に必要な書類と保存期間

提出はいらないが、申告に必要な書類と保存期間は以下の通りです。

・収入や、必要経費を記載した帳簿(法定帳簿)…保存期間7年

・業務に関して作成した上記以外の帳簿(任意帳簿)…保存期間5年

・決算に関して作成した書類…保存期間5年

・受領した請求書、納品書、送り状、領収書など…保存期間5年

【参考】確定申告関連リンク

・個人事業主の確定申告ガイド|フロー図を用いてわかりやすく解説

・副業の確定申告ガイド|20万円超から始める手順やバレないやり方

・フリーランスの確定申告|押さえたい8つのポイント

・【2019年度確定申告】改正|基礎控除38万円と33万円完全攻略

・【2019年度確定申告】生命保険料控除の完全攻略ポイント8つ

・【2019年度確定申告】社会保険料控除の完全攻略ポイント8つ

・【2019年度確定申告】寄付金控除の完全攻略ポイント5つ

・【2019年度確定申告】青色申告特別控除の完全攻略ポイント9つ

・【2019年度確定申告】専従者給与・専従者控除の攻略ポイント

・【2019年度確定申告】65万円青色申告特別控除を受けるためのポイント

・【2019年度確定申告】扶養控除の完全攻略ポイント5つ

・【2019年度確定申告】配偶者控除の完全攻略ポイント5つ

・【2019年度確定申告】配偶者特別控除の完全攻略ポイント6つ

・【2019年度確定申告】医療費控除の完全攻略ポイント8つ

・はじめての確定申告の必要書類まとめ・画像つき

・[確定申告]住宅ローン控除の必要書類の集めかた画像つき

・年末調整と確定申告の違いと両方対象者のための4つのケース

最後に

いかがでしたでしょうか。

フリーランスの確定申告は、自分で計算をして申告しなくてはいけないので大変なところもあると思います。

上記の8点を押さえて、正しく確定申告をしてください。