はじめての確定申告ですと、必要書類がわからずに迷うこともあると思います。

申告の内容によって、必要書類が違いますので、自分の確定申告には何が必要なのかをしっかり押さえましょう。

ここでは、確定申告の時の必要書類を、会社員、年金受給者、個人事業主にわけて記載しています。

ぜひ参考にしてください。

参考:個人事業主の確定申告ガイド|フロー図を用いてわかりやすく解説

もくじ

1. 会社員の確定申告必要書類

1-1. 住宅ローン控除を受けたい場合

1-2. ふるさと納税をした場合

1-3. 医療費控除を受けたい場合

1-4. 災害や盗難・横領にあった場合

1-5. 仕事にかかわる支出が多い場合

1-6. 2箇所以上から給与を受けている場合

1-7. 年末調整でもれた場合

1-8. 会社を途中で辞めた場合

2. 年金受給者の確定申告必要書類

2-1. 公的年金等の収入金額が400万円以上の場合

3. 個人事業主の確定申告必要書類

3-1. 白色申告の場合

3-2. 青色申告の場合

1. 会社員の確定申告必要書類

会社員は基本的に、会社で源泉徴収(税金を給与天引き)し、年末調整(過不足を年末に調整)しているため、確定申告は不要です。

しかし、もともと年末調整できないものや、年末調整でもれたものなど、いくつかの状況では確定申告が必要となります。

ここでは状況別に会社員の確定申告の必要書類をお話ししますので、参考にしてください。

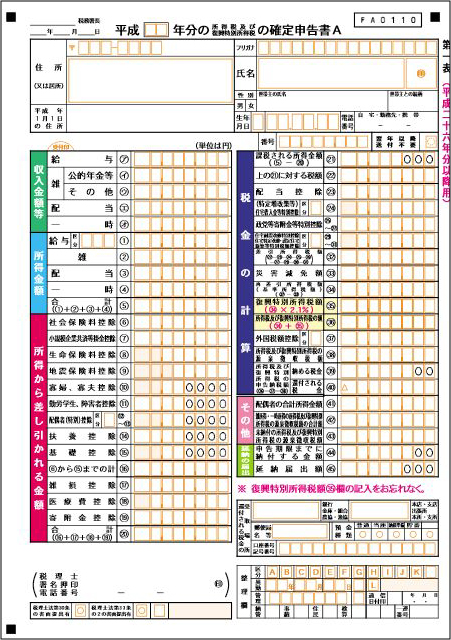

必須書類

- 確定申告A(2ページ)…国税庁サイトからダウンロード

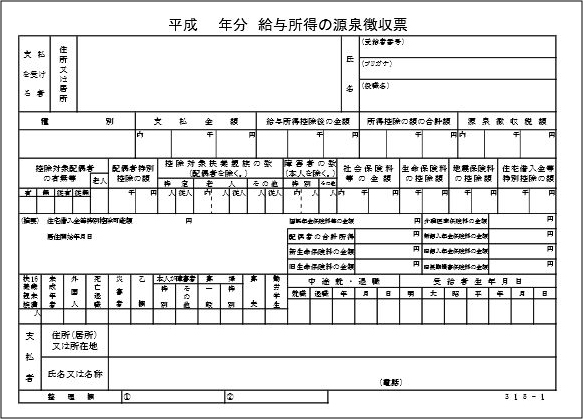

- 源泉徴収票…会社から発行されます。

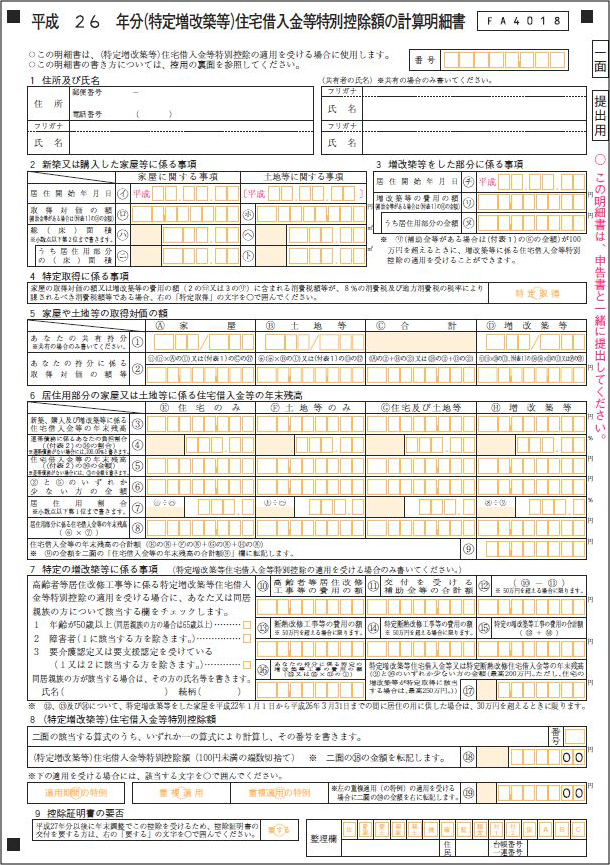

1-1. 住宅ローン控除を受けたい場合

初年度の住宅ローン控除を受けたい場合は、年末調整では手続きできないため、確定申告が必要になります。

一度、確定申告を行えば、2回目以降は年末調整で控除を受けられるようになりますので、必要書類は会社に提出しましょう。

住宅ローン控除の必要書類

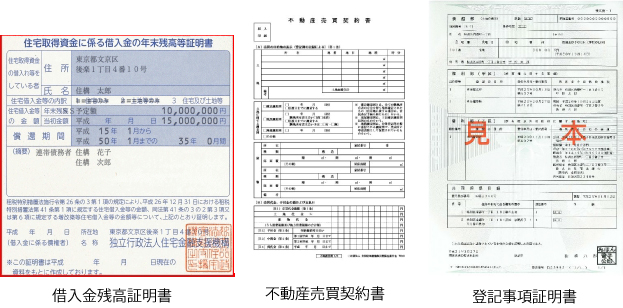

- 住宅借入金等特別控除額の計算明細書…税務署や国税庁サイトから入手します。

- 金融機関等からの借入金残高証明書…住宅ローンの初年度は、翌年1月下旬頃、金融機関から発送されます。

- 住民票…お住まいの住所を管轄する市町村役場から入手します。※平成28年分の申告からマイナンバー制度の導入により、原則として住民票の写しの添付が不要となりました。ただし、マイナンバーを記載した場合に限ります。

- 建物・土地の登記事項証明書…お住まいの法務局から入手します。

- 建物・土地の不動産売買契約書(請負契約書)のコピー…不動産会社と契約した書類をコピーします。

参考:[確定申告]住宅ローン控除の必要書類の集めかた画像つき

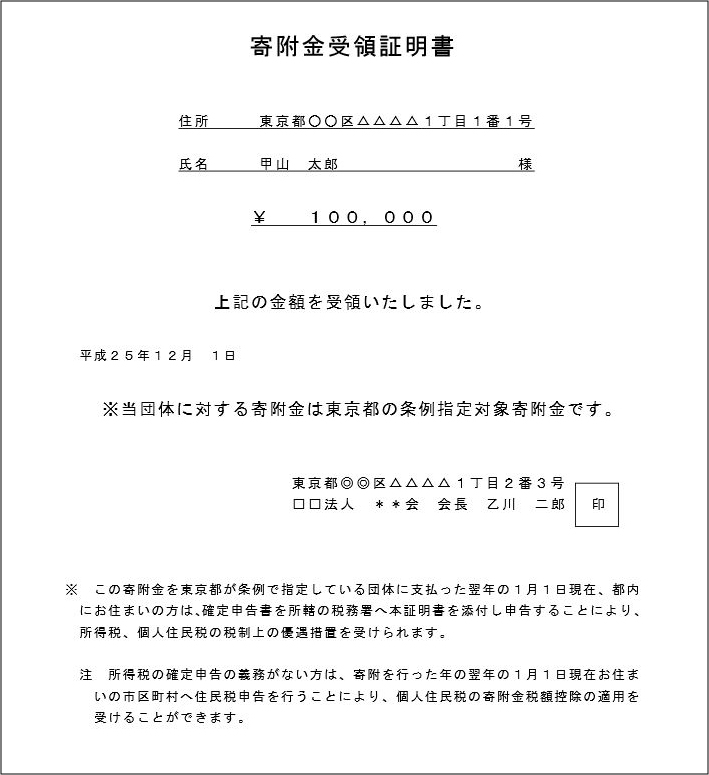

1-2. ふるさと納税(寄附)をした場合

ふるさと納税は、正式には「寄附金控除」と言います。

ふるさと納税は、以前は必ず確定申告が必要でしたが、ある一定の条件を満たせば、会社員は確定申告が不要となりました。

ふるさと納税の必要書類

- 寄附金受領証明書…ふるさと納税をした団体が2~3月に発行し、送られてきます。

参考:今さら聞けない「ふるさと納税」の仕組みと8つのポイント

1-3. 医療費控除を受けたい場合

医療費控除は、基本的には自分と家族を合わせた医療費の合計が「10万円」を超えた部分が控除の計算対象になります。

ただし、総所得金額等が200万円未満の場合は、医療費の合計が総所得金額等の5%以上かかった場合に医療費控除が受けられます。

つまり総所得が100万円の人は、5万円以上の医療費がかかった場合に、5万円を超えた部分が控除の対象となります。

医療費控除の必要書類

- 医療費控除の明細書…医療費控除の明細書を記入・添付することにより、領収書の提出は不要になりました。ただし、医療費控除の明細書の内容を確認するため、確定申告期限の翌日から起算して5年を経過する日までの間は、提出を求める場合がありますので大切にとっておきましょう。

1-4. 災害や盗難・横領にあった場合

災害や盗難・横領などによって損害を受けた場合に、所得から控除できるものを雑損控除といいます。

雑損控除は、自然災害のような予期せぬ被害が対象となり、盗難の場合には、盗難されたものが生活上必要な場合のみ対象となります。

また、振り込め詐欺のような、詐欺や恐喝は対象となりません。

雑損控除の必要書類

- 雑損控除…被害を受けた証明書や修繕の際に支払った時の領収書など

1-5. 仕事にかかわる支出が多い場合

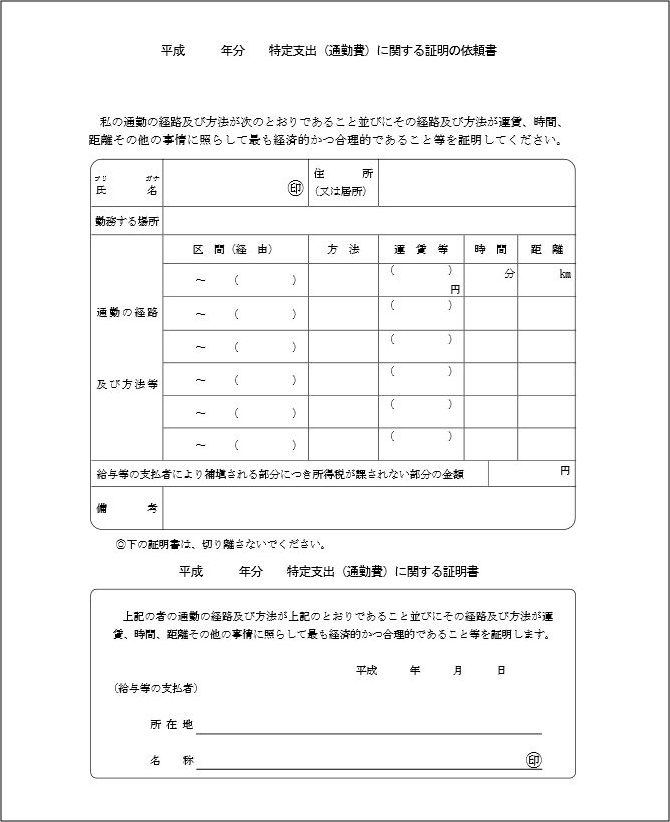

仕事にかかわる支払いが多い場合に控除できるものを特定支出控除といいます。

要件を満たすと、確定申告で還付を受けられる場合があります。

要件 給与所得控除の2分の1以上の支出、つまり年収600万円の場合、87万円以上の支出が対象になります。

さらに会社の証明が必要です。

特定支出控除の必要書類

- 会社からの証明書

- (以下必要な場合のみ)

・仕事に関する図書の領収書

・仕事に関する衣類(スーツ・制服など)の領収書

・仕事に関する交際費用(接待費、お中元、お歳暮など)の領収書

・個人で負担している通勤交通費の領収書

・転勤に伴う引っ越し費用(自費分)の領収書

・単身赴任者の帰宅にかかる費用(自費分)の領収書

・研修費用(自費分)の領収書

・資格費用(対象あり)の領収書

会社の証明書(通勤費の例)

1-6. 2箇所以上から給与を受けている場合

副業でアルバイトをしている場合などは、アルバイト先では年末調整ができないため、確定申告が必要になります。

ただし、副業の所得が明らかに年間20万円を超えない場合は、確定申告は不要です。(ただし、この場合でも帳簿資料等は保存しておく必要があります)

しかし、その場合でも確定申告をすることにより税金が戻ってくる可能性があります。

詳しくは「副業の確定申告ガイド|20万円超から始める手順やバレないやり方」をご覧ください。

2箇所以上から給与を受けている場合の必要書類

- 源泉徴収票(本業)…会社から発行されます

- 源泉徴収(副業)…アルバイト先から発行されます

- 報酬支払調書…副業がキャバクラ・ホステス、デザイン料・原稿料などの場合に発行されます

1-7. 年末調整でもれた場合

年末調整で提出や報告すべきものをうっかり忘れた場合も、確定申告をすることができます。

以下の書類は、会社にだし忘れたもののみ確定申告で提出してください。

(源泉徴収票の提出は必要です)

年末調整でもれた場合(必要な場合のみ)

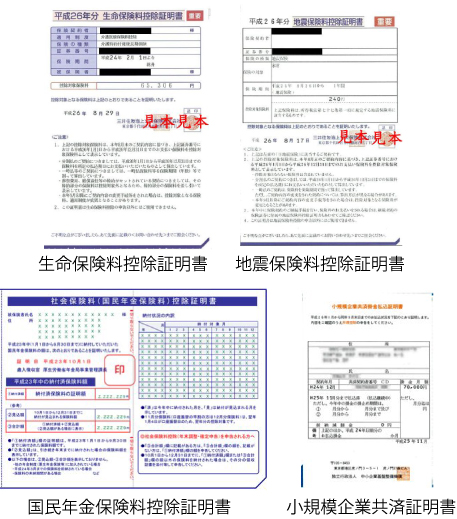

- 生命保険・地震保険料控除証明書…10~11月頃保険会社から郵送されます

- 国民健康保険控除証明書…1月頃、自治体によっては郵送するところもあります。国民健康保険料については、その年に支払った額を記入するだけでも大丈夫です。

- 国民年金保険料控除証明書…11月頃に郵送されます

- 小規模企業共済等掛金控除証明書…11月頃郵送されます

- 住宅ローン控除(2年目以降)…住宅借入金等特別控除証明書、金融機関からの借入金の年末残高等証明書

- 配偶者控除(年度の途中で結婚したのに会社に未報告だった場合)…確定申告書に記入

- 扶養控除(子供が扶養から抜けた場合など)…確定申告書に記入

- 寡婦(夫)控除…確定申告書に記入

- 障害者控除…確定申告書に記入

参考:年末調整と確定申告の違いと両方対象者のための4つのケース

1-8. 会社を途中で辞めた場合

年度の途中で会社を退社し、そのままどこにも就職しなかった場合は、年末調整をしませんので確定申告をしましょう。

年度途中で退職した同じ年に再就職をした場合は、原則として新しい勤務先で前の勤務先の給与を含めて年末調整をすることになっていますから、確定申告は不要です。

会社を途中で辞めた場合の必要書類

- 源泉徴収票(前の会社)…前の会社から発行されます

※その他の必要書類は、上記1~5までで自分に必要なものを提出します

2. 年金受給者の確定申告必要書類

年金受給者は、基本的には源泉徴収(税金が天引き)されているので、年金収入金額が400万円以下で、年金以外の所得金額が年20万円以下の場合は確定申告は不要です。

ただし、医療費控除などを受けたい場合は、400万円以下でも確定申告が必要です。

2-1. 公的年金等の収入金額が400万円超の場合

公的年金受給者は、所得税、住民税、健康保険料が天引きされているため、公的年金が400万円以下の場合は、確定申告が不要という決まりになっています。

400万円超の人は、むしろ確定申告をすることで還付を受けられる可能性がありますので、手続きしましょう。

公的年金等の収入金額が400万円以上の場合の必要書類

- 公的年金等の源泉徴収票…1月に郵送されます

- (以下、該当する場合のみ)

・生命保険、地震保険料控除証明書…10~11月頃保険会社から郵送されます

・社会保険料控除証明書…後期高齢者医療制度の保険料を口座引落しにしている場合。

・国民年金保険料控除証明書…11月頃に郵送されます

・小規模企業共済等掛金控除証明書…11月頃郵送されます

・住宅ローン控除(2年目以降)…住宅借入金等特別控除額の計算明細書、金融機関からの借入金の年末残高等証明書・雑損控除…被害を受けた証明書や修繕の際に支払った時の領収書など

・医療費控除…医療費・治療費の領収書など

・寡婦(夫)控除…確定申告書に記入

・配偶者控除…確定申告書に記入

・扶養控除…確定申告書に記入

・障害者控除…確定申告書に記入

3. 個人事業主の確定申告必要書類

参考:個人事業主の確定申告ガイド|フロー図を用いてわかりやすく解説

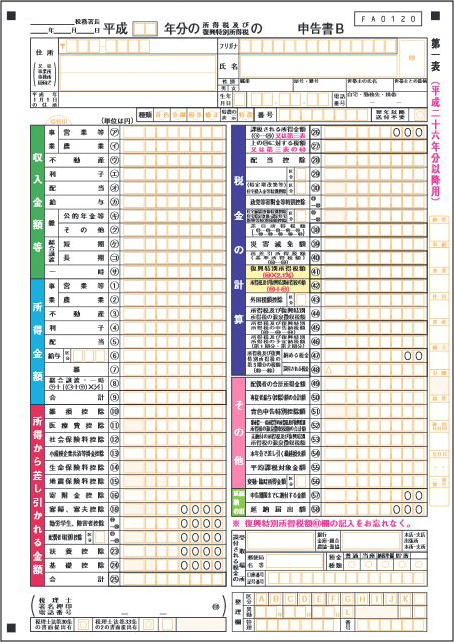

個人事業主の確定申告に必要な書類は、基本的には国税庁サイトからダウンロードできる「確定申告書B」と、1年間に事業で得た収入と支出を記載するための書類の2種類です。

個人事業主の必須書類

- 確定申告書B(2ページ)…国税庁サイトよりダウンロード

それに加えて、自分で支払った社会保険料(国民年金保険料、国民健康保険料)や、その他に必要に応じて医療費控除や住宅ローン控除など申告します。

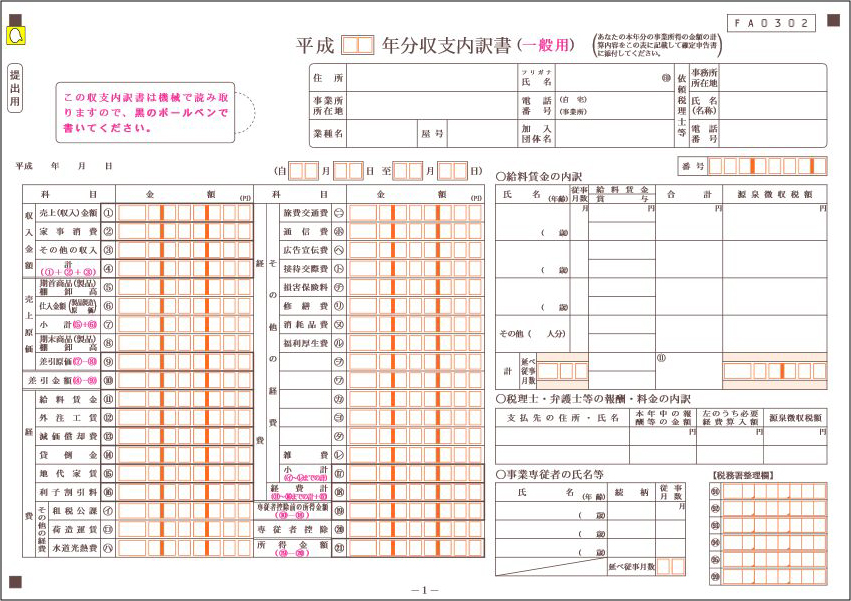

3-1. 白色申告の場合

白色申告の必要書類は、確定申告Bと収支内訳書、それと各種控除に必要な書類です。

収支内訳書を作成するのに使う帳簿や請求書、領収書は保存しておく必要はありますが、提出の必要はありません。

それぞれに保存期間がありますのでまとめておきましょう。

白色申告の必要書類

- 収支内訳書の一般用(2ページ)…国税庁サイトよりダウンロード

- (以下、必要な場合のみ)

・生命保険、地震保険料控除証明書…10~11月頃保険会社から郵送されます

・国民健康保険控除証明書…1月頃、自治体によっては郵送するところもあります。国民健康保険料については、その年に支払った額を記入するだけでも大丈夫です。

・国民年金保険料控除証明書…11月頃に郵送されます

・小規模企業共済等掛金控除証明書…11月頃郵送されます

・住宅ローン控除(初年度)…1-1参照

・住宅ローン控除(2年目以降)…住宅借入金等特別控除額の計算明細書、金融機関からの借入金の年末残高等証明書

・寄付金控除(ふるさと納税をした場合など)…1-2参照

・医療費控除…1-3参照

・雑損控除…1-4参照

・配偶者控除…確定申告書に記入

・扶養控除…確定申告書に記入

・寡婦(夫)控除…確定申告書に記入

・障碍者控除…確定申告書に記入

【提出はいらないが、申告に必要な書類と保存期間】

・収入や、必要経費を記載した帳簿(法定帳簿)…保存期間7年

・業務に関して作成した上記以外の帳簿(任意帳簿)…保存期間5年

・決算に関して作成した書類…保存期間5年

・受領した請求書、納品書、送り状、領収書など…保存期間5年

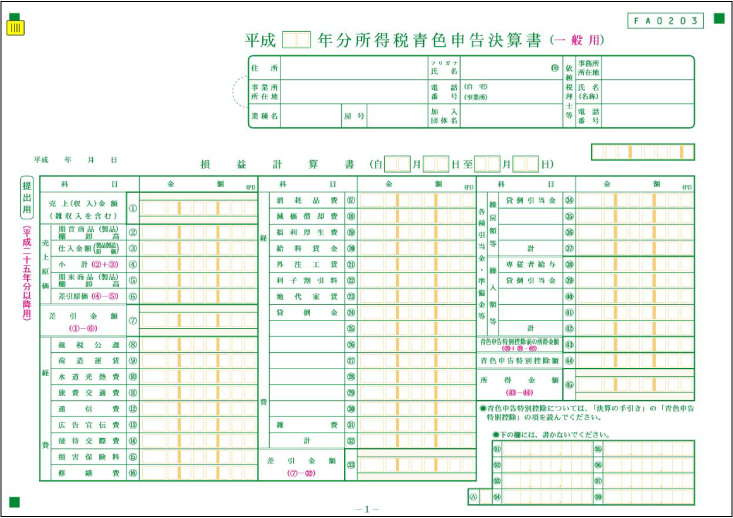

3-2. 青色申告の場合

青色申告の必要書類は、確定申告Bと青色申告決算書、それと各種控除に必要な書類です。

青色申告決算書を作成するのに使う帳簿や請求書、領収書は保存しておく必要はありますが、提出の必要はありません。

それぞれに保存期間がありますのでまとめておきましょう。

強調タグタイトル

- 青色申告決算書(4ページ)…国税庁サイトよりダウンロード

- (以下、必要な場合のみ)

・生命保険、地震保険料控除証明書…10~11月頃保険会社から郵送されます

・国民健康保険控除証明書…1月頃、自治体によっては郵送するところもあります。国民健康保険料については、その年に支払った額を記入するだけでも大丈夫です。

・国民年金保険料控除証明書…11月頃に郵送されます

・小規模企業共済等掛金控除証明書…11月頃郵送されます

・住宅ローン控除(初年度)…1-1参照

・住宅ローン控除(2年目以降)…住宅借入金等特別控除額の計算明細書、金融機関からの借入金の年末残高等証明書

・寄付金控除(ふるさと納税をした場合など)…1-2参照

・医療費控除…1-3参照

・雑損控除…1-4参照

・配偶者控除…確定申告書に記入

・扶養控除…確定申告書に記入

・寡婦(夫)控除…確定申告書に記入

・障害者控除…確定申告書に記入

提出はいらないが、申告に必要な書類と保存期間

・仕訳帳や総勘定元帳などの帳簿類…7年

・損益計算書などの決算関連…7年

・領収書や預金通帳などの現預金関連…7年

・納品書や請求書…5年

【個人事業主|確定申告関連リンク】

・個人事業主の確定申告ガイド|フロー図を用いてわかりやすく解説

・副業の確定申告ガイド|20万円超から始める手順やバレないやり方

・フリーランスの確定申告|押さえたい8つのポイント

・【2019年度確定申告】改正|基礎控除38万円と33万円完全攻略

・【2019年度確定申告】生命保険料控除の完全攻略ポイント8つ

・【2019年度確定申告】社会保険料控除の完全攻略ポイント8つ

・【2019年度確定申告】寄付金控除の完全攻略ポイント5つ

・【2019年度確定申告】青色申告特別控除の完全攻略ポイント9つ

・【2019年度確定申告】専従者給与・専従者控除の攻略ポイント

・【2019年度確定申告】65万円青色申告特別控除を受けるためのポイント

・【2019年度確定申告】扶養控除の完全攻略ポイント5つ

・【2019年度確定申告】配偶者控除の完全攻略ポイント5つ

・【2019年度確定申告】配偶者特別控除の完全攻略ポイント6つ

・【2019年度確定申告】医療費控除の完全攻略ポイント8つ

・はじめての確定申告の必要書類まとめ・画像つき

・[確定申告]住宅ローン控除の必要書類の集めかた画像つき

・年末調整と確定申告の違いと両方対象者のための4つのケース

最後に

いかがでしたでしょうか。

申告の内容や、会社員、年金受給者、個人事業主など状況によって必要書類が違いますので、自分の確定申告には何が必要なのかをしっかり押さえましょう。

ぜひ参考にしてください。