扶養(ふよう)とは、自分以外の人の生活費の面倒をみている状態のことを言います。

年齢が16歳以上の、ある一定の要件を満たしている人がいれば、生活費の面倒をみている人を「扶養控除」として申請でき、所得税や住民税が軽減されます。

令和2年からは扶養控除の要件が変わりますので注意が必要です。

ここでは、扶養控除の対象条件や注意点についてお話ししています。ぜひ参考にしてください。

参考:個人事業主の確定申告ガイド|フロー図を用いてわかりやすく解説

もくじ

1. 扶養親族の要件

2. 扶養控除の種類

3. 16歳未満の子供がいる場合

4. 海外にいる親族についての添付書類

5. 確定申告書の扶養控除の記入の仕方

6. 令和2年分扶養控除の改正について

1. 扶養親族の要件

扶養親族には、以下の要件に該当する必要があります。

- (1)次の者で、納税者と生計を一にしている者

・配偶者以外の親族(配偶者には配偶者控除があります)

・6親等内の血族(※1)または3親等内の姻族(※2)

・都道府県知事から養育を委託された児童(いわゆる里子)

・市町村長から養護を委託された老人 - (2)年間の合計所得金額が38万円以下であること(給与のみの場合は給与収入が103万円以下、年金収入のみの場合で65歳未満は108万円以下、65歳以上は158万円以下であること)

- (3)青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと、または白色申告者の事業専従者でないこと

※1. 血族…法的な血のつながりのある人のこと。養子縁組は血族、非嫡出子は認知があれば血族となります。

※2. 姻族…配偶者と、配偶者の血族のこと。配偶者の父母、祖母祖父などは姻族となります。なお、配偶者の連れ子は一親等の姻族に該当します。

配偶者は、確定申告の用紙に別に欄が設けられており、ここでいう扶養控除の中には入りませんので注意してください。

2. 扶養控除の種類

上記の扶養控除の条件に当てはまっても、扶養控除には年齢によって控除のできる金額に違いがあります。

- 一般の扶養親族…12月31日現在の年齢が16歳以上の人。控除額は38万円。

- 特定扶養親族…一般の扶養親族の中でも12月31日現在の年齢が19歳以上23歳未満の人。控除額は63万円。

- 老人扶養親族…一般の扶養親族の中でも12月31日現在の年齢が70歳以上の人。控除額は同居の場合58万円、別居の場合は48万円。

一般の扶養親族とは、高校生や、23歳以上の無職やフリーター(給与収入が103万円以下の人)の生活費の面倒をみている場合が該当します。

一般の扶養親族に該当するのは、平成30年12月31日時点で16歳以上が対象となります。

特定扶養親族とは、主に大学生の学費負担の軽減を目的として創設されたものです(子供が大学生でなくても控除は受けられます)。

特定扶養親族に該当するのは、平成30年12月31日時点で19歳から23歳未満が対象です。

ただし一般、特定扶養親族ともに、扶養者がアルバイトなどをして給与収入が103万円を超えてしまった場合には扶養親族には該当しなくなります。

老人扶養親族とは、自分や配偶者の父母や祖父母の生活費の面倒をみている場合が該当します。

いなかにいる母の生活費を兄弟で送金している場合、だれか1人だけが扶養控除の対象とすることができます。

70歳以上が対象ですので、年金をもらっている場合が多くなると思いますが、収入が年金だけの場合は、年金収入が158万円以下の場合は、老人扶養親族となることができます。

ただし、厚生年金保険法に基づく遺族厚生年金や、国民年金法に基づく遺族基礎年金などは非課税所得ですので、もし遺族年金のみが収入の場合は金額に関係なく老人扶養親族となることができます。

老人扶養控除は、平成30年12月31日時点で70歳以上が対象となります。

16歳未満の子供は扶養親族には該当しません。

3. 16歳未満の子供がいる場合

今の法律では、16歳未満の子供は扶養控除の対象者になることはできません。

これは、平成23年にこども手当(現・児童手当)の財源として廃止されました。

しかし、確定申告書には「住民税に関する事項」として16歳未満の子供を記入する欄があります。

これは住民税(均等割額と所得割額)の「非課税基準額」を判定するのに使用するためです。

非課税基準額については市区町村によって少し違いますが、台東区の場合は以下のようになります。

- 1月1日現在、生活保護法による生活扶助を受けている人

- 1月1日現在、障害者、未成年者、寡婦(寡夫)で前年中の合計所得金額が125万円以下の人

- 前年中の合計所得金額が、次の金額以下の人

ア.扶養親族のいない人…35万円

イ.扶養親族のいる人…35万円×(控除対象配偶者+扶養親族数+1)+21万円

例えば、控除対象配偶者と扶養親族2人の場合は、35万円×4人+21万円=161万円以下の所得となれば、住民税は非課税となります(所得が161万円ですので、収入は226万円までです)。

ただ、所得合計額が非課税基準額を超えている場合は、16歳未満の子供を記入しても住民税額に差はありません。

4. 海外にいる親族についての添付書類

平成28年分以後の確定申告において、居住者以外の親族(国外居住親族といいます)の適用を受ける場合には、以下の書類を確定申告書に添付しなくてはいけなくなりました。

- 戸籍の附票の写しその他の国又は地方公共団体が発行した書類及びその国外居住親族の旅券の写し

- 外国政府又は外国の地方公共団体が発行した書類(その国外居住親族の氏名、生年月日及び住所又は居所の記載があるものに限ります。)

- ※外国語で作成されている場合にはその翻訳文も必要です。

- 金融機関の書類またはその写しで、その金融機関が行う為替取引によりその納税者からその国外居住親族に支払いをしたことを明らかにする書類

- いわゆるクレジットカード発行会社の書類又はその写しで、そのクレジットカード発行会社が交付したカードを提示してその国外居住親族が商品等を購入したこと等及びその商品等の購入等の代金に相当する額をその納税者から受領したことを明らかにする書類

- ※外国語で作成されている場合にはその翻訳文も必要です。

確定申告書には第二表に、別居の扶養者の住所を記入する欄があります。

今後はマイナンバーの導入によりヒモ付けが容易になる可能性がありますので、きちんと添付・記入しましょう。

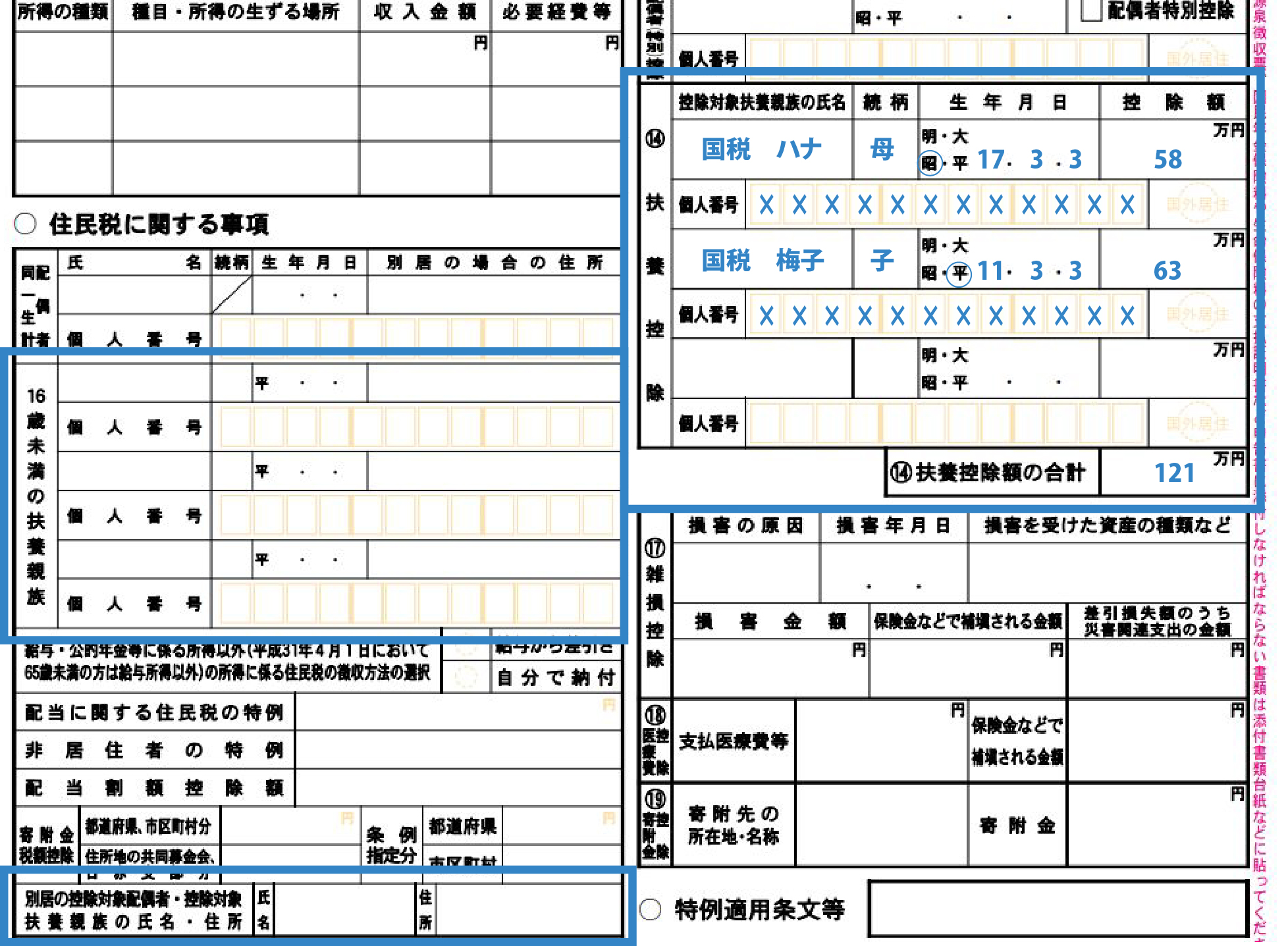

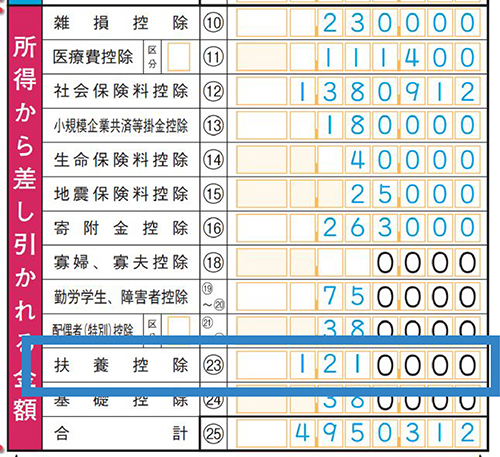

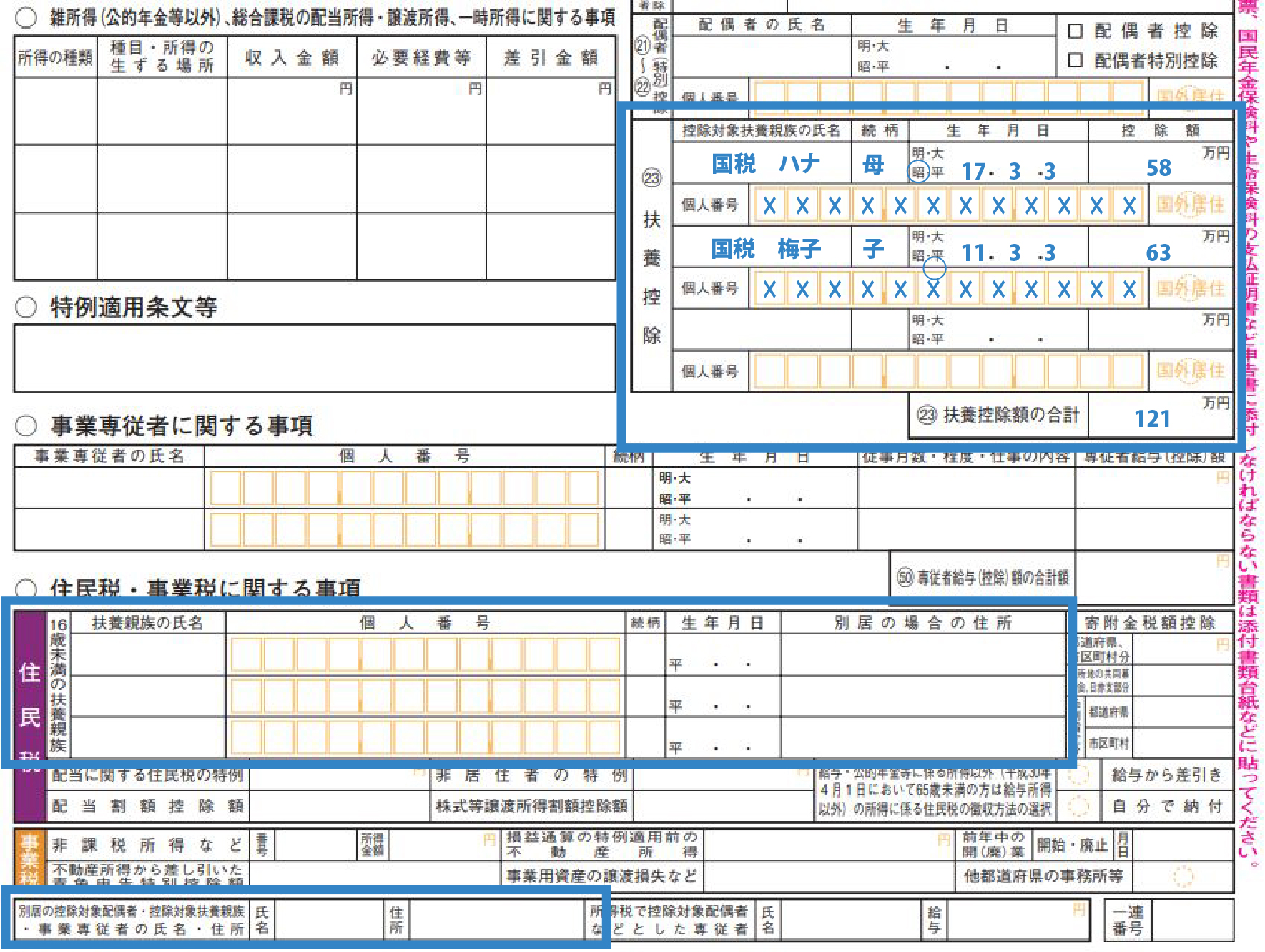

5. 確定申告書の扶養控除の記入の仕方

確定申告の扶養控除の記入の仕方は以下のとおりです。

第一表と第二表に記入します。

【確定申告書A】

・第一表…扶養控除(14)に、一般の扶養親族、特定扶養親族、老人扶養親族の合計を記入します。

・第二表…(14)扶養控除欄に、控除対象扶養親族の氏名・続柄・生年月日・ マイナンバー・控除額を記入します。

「(14)扶養控除額の合計」欄 に、 控除額の合計額を記入します。

・16歳未満の子供がいる場合…第二表の左した「住民税に関する事項」に該当する子供の氏名・続柄・生年月日・別居の場合の住所・マイナンバーを記入します。

・別居の扶養親族がいる場合…「別居の控除対象配偶者・控除対象扶養親族の氏名・住所」の欄がありますので、該当者がいる場合は記入します。

【確定申告書B】

・第一表…扶養控除(23)に、一般の扶養親族、特定扶養親族、老人扶養親族の合計を記入します。

・第二表…(23)扶養控除」欄に、控除対象扶養親族の氏名・続柄・生年月日・ 控除額・マイナンバーを記入します。

「(23)扶養控除額の合計」欄 に、 控除額の合計額を記入します。

・16歳未満の子供がいる場合…第二表の左した「住民税に関する事項」に該当する子供の氏名・マイナンバー・続柄・生年月日・別居の場合の住所を記入します。

・別居の扶養親族がいる場合…「別居の控除対象配偶者・控除対象扶養親族の氏名・住所」の欄がありますので、該当者がいる場合は記入します。

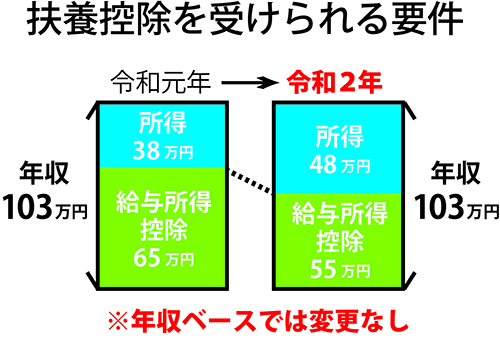

6. 令和2年分扶養控除の改正について

令和2年分からは、扶養控除の要件が、年間の合計所得金額が38万円以下から48万円以下に改正されます。

ただし、給与のみの場合は給与収入が103万円以下であることは変わりがありません。

これはどういうことかというと、基礎控除が38万円から48万円に変更になったためです。

(基礎控除については、【令和元年分確定申告】改正|基礎控除38万円と33万円完全攻略をご覧ください。)

しかし、給与所得控除は逆に、65万円から55万円に変更になったため、給与のみの場合は給与収入が103万円以下であることに変わりがありません。

【参考】確定申告関連リンク

・個人事業主の確定申告ガイド|フロー図を用いてわかりやすく解説

・副業の確定申告ガイド|20万円超から始める手順やバレないやり方

・フリーランスの確定申告|押さえたい8つのポイント

・【2019年度確定申告】改正|基礎控除38万円と33万円完全攻略

・【2019年度確定申告】生命保険料控除の完全攻略ポイント8つ

・【2019年度確定申告】社会保険料控除の完全攻略ポイント8つ

・【2019年度確定申告】寄付金控除の完全攻略ポイント5つ

・【2019年度確定申告】青色申告特別控除の完全攻略ポイント9つ

・【2019年度確定申告】専従者給与・専従者控除の攻略ポイント

・【2019年度確定申告】65万円青色申告特別控除を受けるためのポイント

・【2019年度確定申告】扶養控除の完全攻略ポイント5つ

・【2019年度確定申告】配偶者控除の完全攻略ポイント5つ

・【2019年度確定申告】配偶者特別控除の完全攻略ポイント6つ

・【2019年度確定申告】医療費控除の完全攻略ポイント8つ

・はじめての確定申告の必要書類まとめ・画像つき

・[確定申告]住宅ローン控除の必要書類の集めかた画像つき

・年末調整と確定申告の違いと両方対象者のための4つのケース

最後に

いかがでしたでしょうか。

扶養控除は該当すれば所得税や住民税を減らすことができるので、もれなく記入したいですね。

来年はマイナンバーの記入も必要になるので、注意が必要です。