生命保険料控除(せいめいほけんりょうこうじょ)とは、その年に支払った生命保険料の一定額が、保険料負担者のその年の所得から控除され、所得税と住民税が軽減される制度です。

ここでは、確定申告時における生命保険料控除のポイントをお話します。ぜひ参考にしてください。

参考:個人事業主の確定申告ガイド|フロー図を用いてわかりやすく解説

もくじ

1. 生命保険料控除のポイント

2. 生命保険料控除証明書を集める

3. 生命保険料の種類3種

4. 生命保険料控除の新と旧

5. 生命保険料控除の対象となる保険契約

6. 生命保険料控除に記入する金額

7. 生命保険料控除の計算方法

8. 確定申告書の生命保険料控除の記入の仕方

1. 生命保険料控除のポイント

確定申告の生命保険料控除を記入するにあたってのポイントは以下になります。

- 生命保険料控除証明書を集める

- 生命保険料控除の種類は、一般用、個人年金用、介護医療用の3種類

- 一般用と個人年金用には「新」と「旧」がある

- 生命保険は控除できる上限があるので、控除できる金額を計算する

2. 生命保険料控除証明書を集める

確定申告で生命保険料控除を受けるためには、まずは「生命保険料控除証明書」を集める必要があります。

基本的には、該当する生命保険がある場合には、自動的にハガキ形式(または封書)で昨年の10月~11月頃に送られてくるのが一般的です。

これは必ず原本でないといけないので、もし送られてこなかった場合や、無くしてしまった場合にはすぐに生命保険会社に電話して再発行してもらいましょう。

また、改姓・改名している場合でも、改姓前の生命保険料控除証明書で申告することが可能です。

3. 生命保険料の種類3種

生命保険料の種類には、以下の3つがあります。

- 一般の生命保険料

- 介護医療保険料

- 個人年金保険料

基本的に、この保険は何の保険料だろうと考える必要はありません。

控除証明書に書いてある種類が、その保険の種類になります。

※1. 介護医療保険について

介護医療保険の区分は平成24年1月1日以降の保険から新設されました。介護保険に加入したつもりがなくても、控除証明書には介護医療保険と記載されている場合があります。

これは、介護医療保険料は、入院・通院等にともなう保険料が対象となっているからです。

基本的には、控除証明書に介護医療保険と記載されていれば、その欄を使用することになります。

※2. 年金なのに「一般用」と書かれている場合

年金保険に加入しているのに「一般用」と書かれている場合があります。この場合は「個人年金保険料」として控除の申告はできません。

個人年金として控除したい場合は「税制適格」の特約がついている場合のみ申告可能です。

税制適格特約をつけるには以下の要件があります。

- 年金の受取人は契約者か配偶者

- 年金受取人と被保険者が同じ

- 保険料の払込期間が10年以上

- 確定年金なら、60歳以降に受け取りがスタートするもので、年金の受取期間が10年以上あること

基本的には、控除証明書に一般用と記載されていれば一般用になります。

4. 生命保険料控除の新と旧

生命保険料控除には新と旧があります。

- 新…契約締結日が平成24年1月1日以降の保険

- 旧…契約締結日が平成23年12月31日以前の保険

基本的には控除証明書に新と旧が記載されているので悩む必要はありません。

ただ、新と旧では、計算方法が違うので間違えないようにしましょう。

なお、介護医療保険は新しかありません。

5. 生命保険料控除の対象となる保険契約

生命保険料控除の対象となる保険契約には以下の条件があります。

・実際に保険料の支払いをしている者

・その保険の受取人が保険料負担者、配偶者、親族のいずれか

生命保険料控除の対象となるには、その保険料を実際に支払っている必要があります。

ですので、もし妻が契約者である生命保険契約で、夫が保険料を支払っている場合でも、夫が支払った保険料は夫の生命保険料控除の対象となります。

保険金等の受取人の氏名、続柄は控除証明書には記載されていませんが、保険料控除の対象となるのは「保険金等の受取人のすべてをその保険料の払込みをする者、またはその配偶者その他の親族」と定めています。

つまり、保険金の受取人が第三者の場合は、保険料控除の対象とならないのでご注意ください。

6. 生命保険料控除に記入する金額

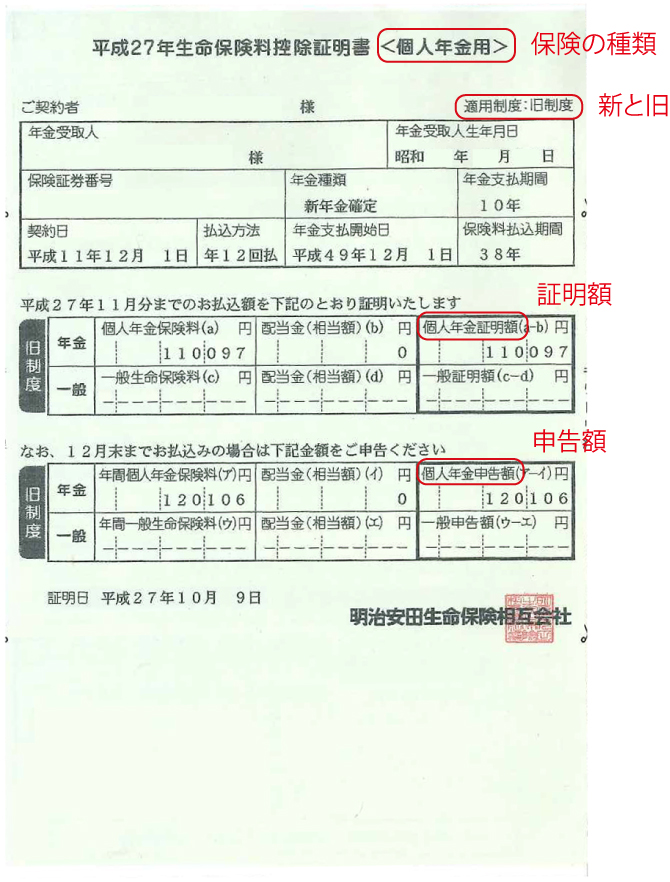

生命保険料控除証明書には「証明額」と「申告額」があるので注意してください。

基本的には「申告額」を記入します。

- 証明額…ハガキを発行した時点での支払済みの金額。こちらは基本的には記入しない。

- 申告額…年末まで支払った場合の金額。基本的にはこちらを記入する。

だいたい控除証明書のハガキは10月に届くので、月払いの場合は証明額は2ヶ月分少ない金額が記載されています。

ですので、実際に記入する金額は年末まで支払った場合の申告額を記入します。

※1. 途中で保険を解約した場合

その年の中途で解約した場合でも、解約までに支払った保険料について控除を受けることができます。

保険を解約した場合でも、1月1日~12月31日に支払った保険料がある場合は、控除証明書が自動で送られてきます。来ない場合には、問い合わせしましょう。

※2. 保険料の「前納」と「一括払」の違い

保険料の前納と一括払は、保険料を前払いするという点では同じですが、保険料の控除の取扱いという点では大きく違います。

- 前納の保険料控除…前納期間は控除証明書が毎年発行されます。年ごとに充当した保険料が、その年の保険料控除の対象となります。

- 一時払の保険料控除…一時払をしたその年に限り控除証明書が発行されます。支払った保険料全額が、その年の保険料控除の対象となります。

これは保険の契約の違いです。

前納は、月払いや年払いの保険契約に対するまとめ払いを意味します。

例えば月払いの36回分や、年払いの3回分などです。

一括払は、保険契約そのものが初めから一括払い契約になっているものです。

一括払にすることによりあらかじめ高い利率の運用益や解約返戻金などを設定しているので、分割扱いにすることはできません。

7. 生命保険料控除の計算方法

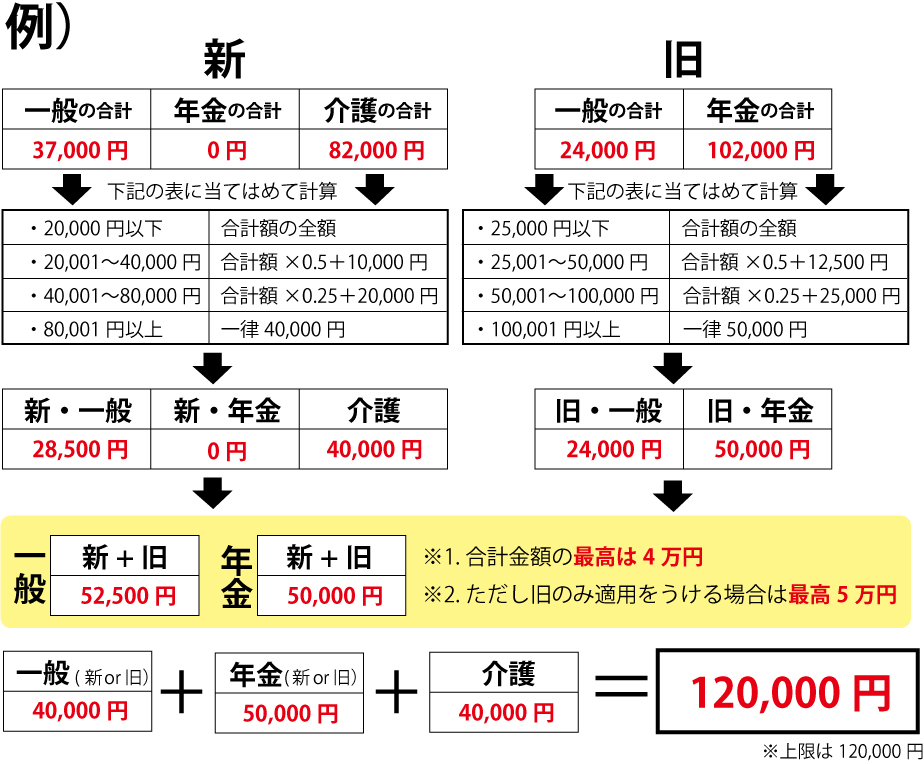

生命保険料控除の計算方法は、旧と新で違います。

一般の生命保険、年金保険、介護保険をそれぞれ旧と新に分けて計算します。

1) 一般の生命保険、年金保険を旧と新に分けてそれぞれ合計額を出します。介護保険は新しかないので、介護保険の合計額を出します。

2)新の一般の生命保険、年金保険、介護保険の合計額について、下記の表に当てはめて計算します。最高額は40,000円です。

・20,000円以下…合計額の全額

・20,001〜40,000円…合計額×0.5+10,000円

・40,001〜80,000円…合計額×0.25+20,000円

・80,001円以上…一律40,000円

3) 旧の一般の生命保険、年金保険の合計額について、下記の表に当てはめて計算します。最高額は50,000円です。

・25,000円以下…合計額の全額

・25,001〜50,000円…合計額×0.5+12,500円

・50,001〜100,000円…合計額×0.25+25,000円

・100,001円以上…一律50,000円

4)上記で計算した一般の生命保険の新・旧、年金の新・旧を足します。

※ 合計金額の最高は4万円までです。ただし、旧のみ適用をうける場合は、最高5万円までです。

5) 一般、年金、介護の合計をだします。ただし、生命保険料控除の最高額は120,000円です。

(生命保険料の3つを合計すると、最高額は140,000円になりますが、120,000円が控除の最高額です)

8. 確定申告書の生命保険料控除の記入の仕方

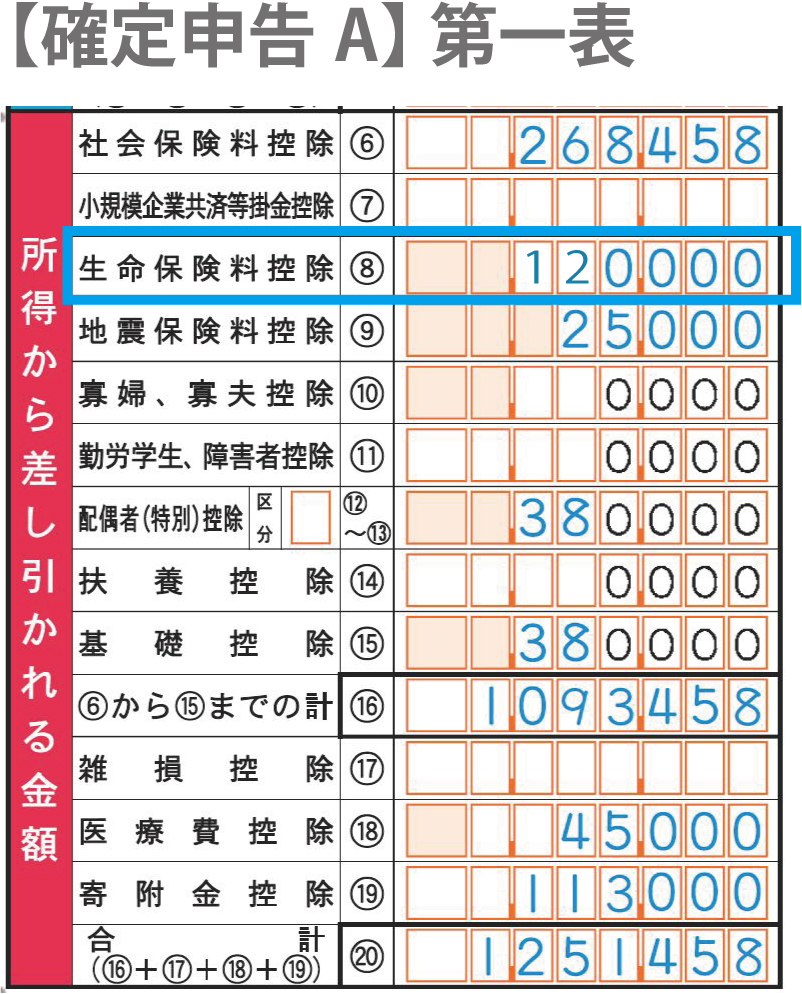

確定申告の生命保険料控除の記入の仕方は以下のとおりです。

第一表と第二表に記入します。

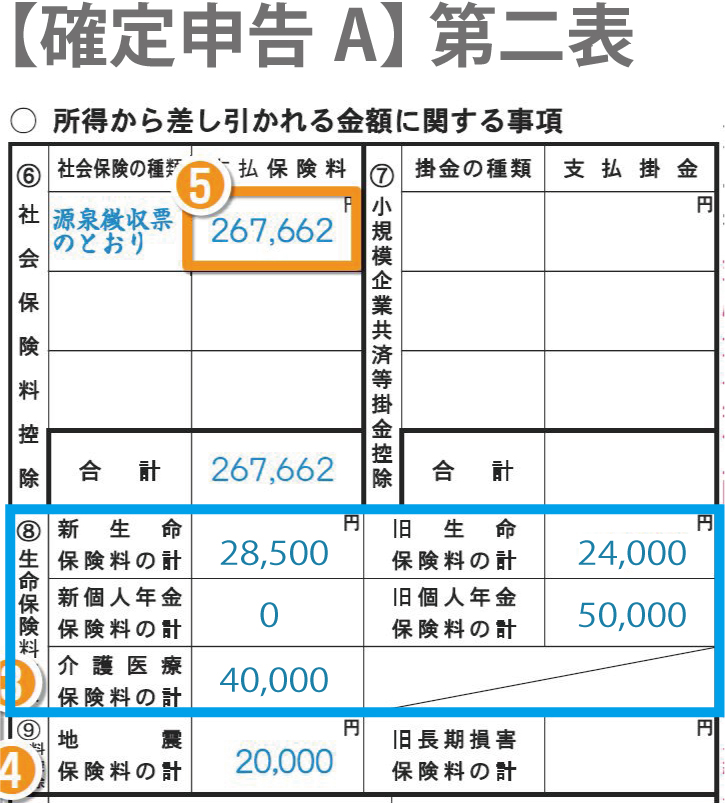

【確定申告書A】

・第一表…(8)生命保険料控除に、計算した控除金額合計を記入します

・第二表…用紙右の「所得から差し引かれる金額に関する事項」(8)生命保険料控除欄のそれぞれの区分に応じて、新生命保険料の計、旧生命保険料の計、新年金保険料の計、旧年金保険料の計、介護保険料の計を記入します。

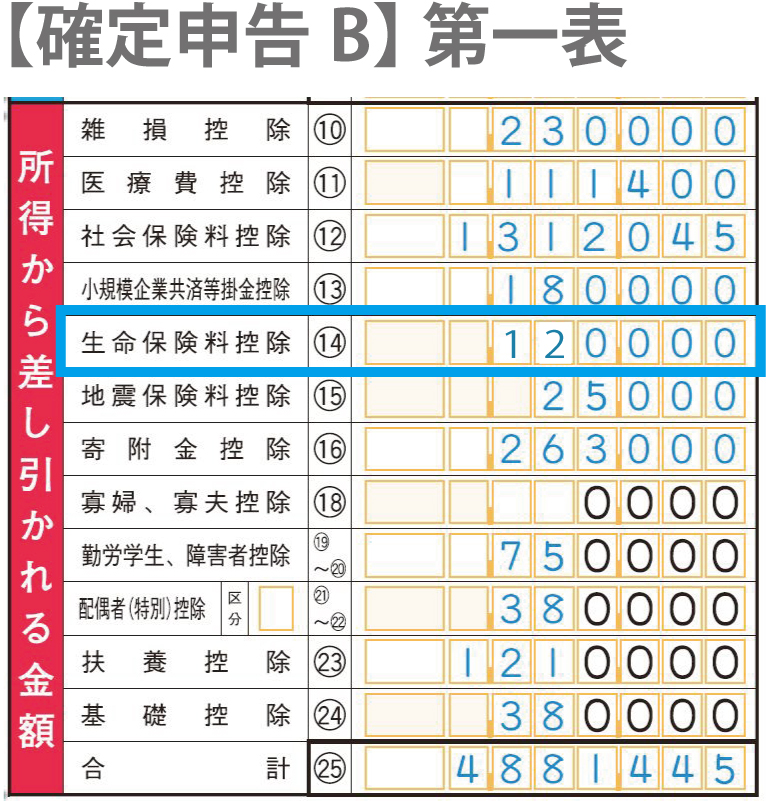

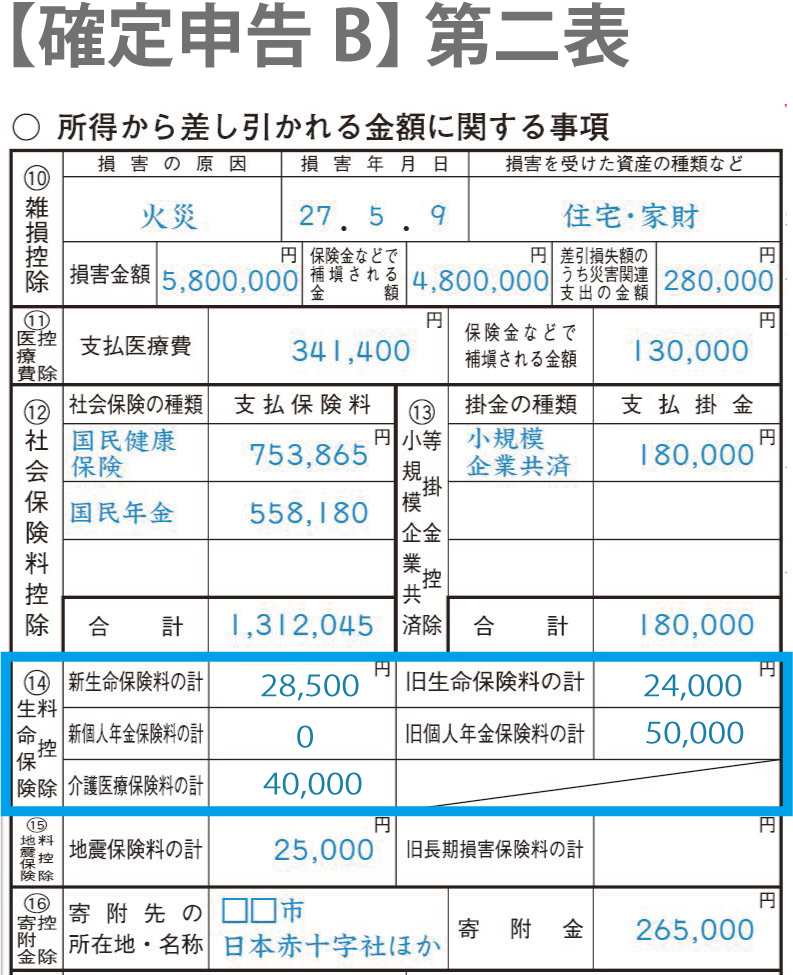

【確定申告書B】

・第一表…(14)生命保険料控除に、計算した控除金額合計を記入します

・第二表…用紙右の「所得から差し引かれる金額に関する事項」(14)生命保険料控除欄のそれぞれの区分に応じて、新生命保険料の計、旧生命保険料の計、新年金保険料の計、旧年金保険料の計、介護保険料の計を記入します。

【参考】確定申告関連リンク

・個人事業主の確定申告ガイド|フロー図を用いてわかりやすく解説

・副業の確定申告ガイド|20万円超から始める手順やバレないやり方

・フリーランスの確定申告|押さえたい8つのポイント

・【2019年度確定申告】改正|基礎控除38万円と33万円完全攻略

・【2019年度確定申告】生命保険料控除の完全攻略ポイント8つ

・【2019年度確定申告】社会保険料控除の完全攻略ポイント8つ

・【2019年度確定申告】寄付金控除の完全攻略ポイント5つ

・【2019年度確定申告】青色申告特別控除の完全攻略ポイント9つ

・【2019年度確定申告】専従者給与・専従者控除の攻略ポイント

・【2019年度確定申告】65万円青色申告特別控除を受けるためのポイント

・【2019年度確定申告】扶養控除の完全攻略ポイント5つ

・【2019年度確定申告】配偶者控除の完全攻略ポイント5つ

・【2019年度確定申告】配偶者特別控除の完全攻略ポイント6つ

・【2019年度確定申告】医療費控除の完全攻略ポイント8つ

・はじめての確定申告の必要書類まとめ・画像つき

・[確定申告]住宅ローン控除の必要書類の集めかた画像つき

・年末調整と確定申告の違いと両方対象者のための4つのケース

最後に

いかがでしたでしょうか。

生命保険料は、控除できる上限がありますので、自分で計算して控除額を出す必要があります。

要点を押さえれば、それほど難しい計算ではありませんので、上記をぜひ参考にしてください。