専従者給与(控除)とは、青色申告や白色申告を行う者の配偶者や親族が事業を手伝っている場合に、要件を満たすと確定申告時に受けられる控除のひとつです。

ここでは、確定申告時における専従者給与(控除)のポイントをお話します。ぜひ参考にしてください。

参考:個人事業主の確定申告ガイド|フロー図を用いてわかりやすく解説

もくじ

2-1. 青色事業専従者の給与額を決めるポイント

1.専従者給与・専従者控除のポイント

専従者給与(控除)のポイントは以下の通りです。

- 「専従者」とは、青色申告・白色申告を行う者の配偶者や親族で、要件を満たす者のことを指す(要件は後述)

- 青色申告者は、専従者『給与』

- 白色申告者は、専従者『控除』

- 申告者が配偶者や親族を専従者にすると、配偶者控除や扶養控除は受けられない

以下からその要件を説明します。

2.青色申告の専従者給与の条件

青色申告の場合の専従者は「専従者給与」になります。

青色申告の専従者は、専従者に支払った給与が、要件を満たせば経費として認められます。

以下が青色申告の専従者給与の要件になります。

- 「青色事業専従者」に支払われた給与であること(青色申告事業専従者の要件は後述)

- 「青色事業専従者給与に関する届出書」を納税地に提出していること

- 届出書に記載されている方法により支払われ、しかもその記載されている金額の範囲内で支払われていること

- 給与額は「労務の対価」として相当であると認められる金額であること(過大とされる部分は必要経費とはなりません)

- 青色申告者と「生計を一」にする配偶者その他の親族であること

- その年の12月31日現在で年齢が「15歳以上」であること

- その年を通じて6ヶ月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業にもっぱら従事していること

2-1. 青色事業専従者の給与額を決めるポイント

上記の要件にあるとおり、青色事業専従者給与として認められるには、給与額が「労務の対価」として相当である必要があります。

過大とされる部分は必要経費として認められません。

どういうことかというと、実は簡単な事務作業しかしていない配偶者に対して、年間1,000万円の給与を支払っていた場合、税務調査が入った時には否認される可能性が高い、ということです。

では、どのように考えればよいかというと、以下のようになります。

・パートさんがやる内容程度であれば、他の求人に出ている仕事内容や勤務日数・時間などと比較して適切な額を設定する

・月額88,000円以上にすると、源泉徴収(給与天引き)が必要

上記のようなポイントをあげましたが、専従者が例えば年収500万円に見合った仕事を任されている場合には、支給しても問題はありません。

ただし、その場合は、個人事業主であっても専従者の給与を源泉徴収(給与天引き)して所得税を納める必要があります。

一般的には専従者給与は月額8万円程度を支払っている場合が多いです。

3.白色申告の専従者控除のポイント

白色申告の専従者控除の考え方は少しややこしいのでポイントを押さえましょう。

- 白色申告者の専従者に支払った給与は、白色申告者の経費にはならない

- 白色申告者の専従者控除は、専従者にとっては「専従者の収入」

- 専従者がパートを掛け持ちしている場合などは、専従者控除の金額を「収入」として、パート収入と合算して確定申告する必要がある

- 白色申告者の専従者控除を受けるためには届出は不要

白色申告者の専従者へ支払った給与は、経費にはなりませんが、ある一定額は白色申告者の専従者控除として申告できます(計算方法は下記)。

そして、専従者控除として申告した金額は、専従者にとっては「収入」となります。

そのため、パートなどを掛け持ちしている専従者は、専従者控除の金額を収入として、パート収入と合算して確定申告する必要があります。

少しややこしいですが、よくあるパターンですので、しっかり押さえましょう。

-

以下の1と2のうち、どちらか低い金額

1.専従者が事業主の配偶者であれば86万円、配偶者でなければ専従者一人につき50万円

2.事業所得等の金額÷(専従者の数+1)

※事業所得等とは山林所得と不動産所得が含まれます

例)

・白色申告者が事業で得た収入…500万円

・経費の総額…300万円

・専従者…配偶者

500万 − 300万 = 200万(事業所得)

200万 ÷ (1 + 1) = 100万

この場合、専従者控除の配偶者上限86万円を超えているので、控除額は86万円になります。

-

白色事業専従者の要件を満たす者がいること。白色事業専従者とは、次の要件のすべてに該当する人をいいます。

1.白色申告者と生計を一にする配偶者その他の親族であること。

2.その年の12月31日現在で年齢が15歳以上であること。

3.その年を通じて6月を超える期間、その白色申告者の営む事業にもっぱら従事していること。(※1)

- 確定申告書に控除を受けるむねやその金額など必要な事項を記載すること。

※1…青色専従者給与と白色専従者控除の要件での一番の違いはこれで、年の途中で開業の場合、例えば9月1日に開業した場合、年末まで4ヶ月ですが、青色の場合は従事可能期間の2分の1である2ヶ月超従事でOKです。しかし、白色は6ヶ月超従事が要件なので、適用がうけられないことになります。注意してください。

4. 専従者にすると配偶者控除や扶養控除は受けられない

青色申告者や白色申告者の事業専従者は、控除対象配偶者や扶養親族にはなれません。

配偶者控除・扶養控除ともに控除額は38万円です(年齢など条件によって控除額は違います)。

青色申告の専従者給与の場合、給与額がそのまま経費となるので、支給額が年間38万円を下回る場合は、配偶者・扶養控除のほうがトクになります。

白色申告の場合は、専従者が配偶者の時は、事業所得等の合計が76万円以下の場合は、配偶者控除のほうがトクです。

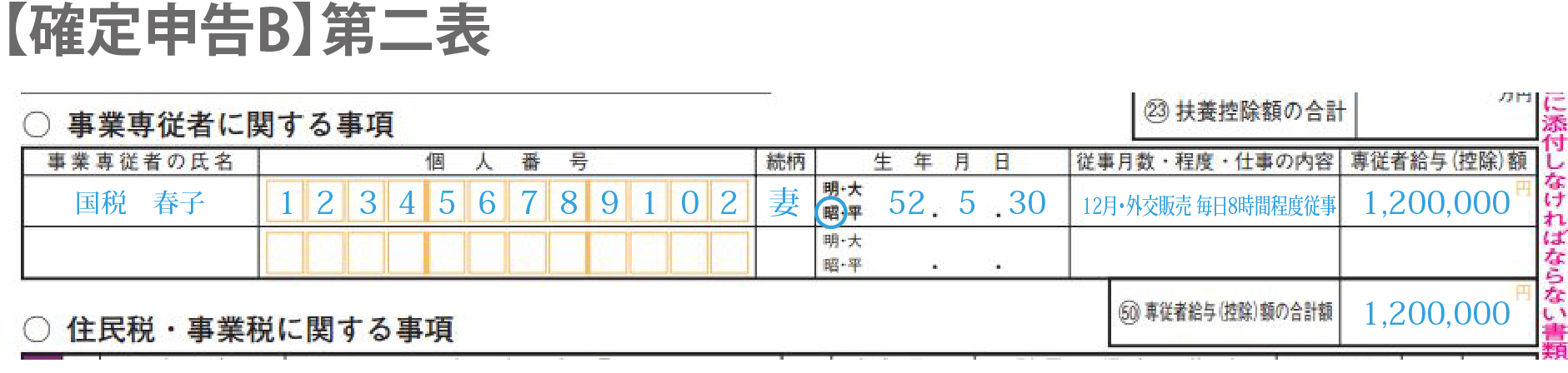

5.確定申告書の専従者給与(控除)の記入の仕方

専従者給与・専従者控除を受けたい場合は、必ず「確定申告書B」の用紙を使用します。

確定申告書Aには専従者給与・専従者控除の欄がありませんのでご注意ください。

確定申告の専従者給与・専従者控除の記入の仕方は以下のとおりです。

第一表と第二表に記入します。

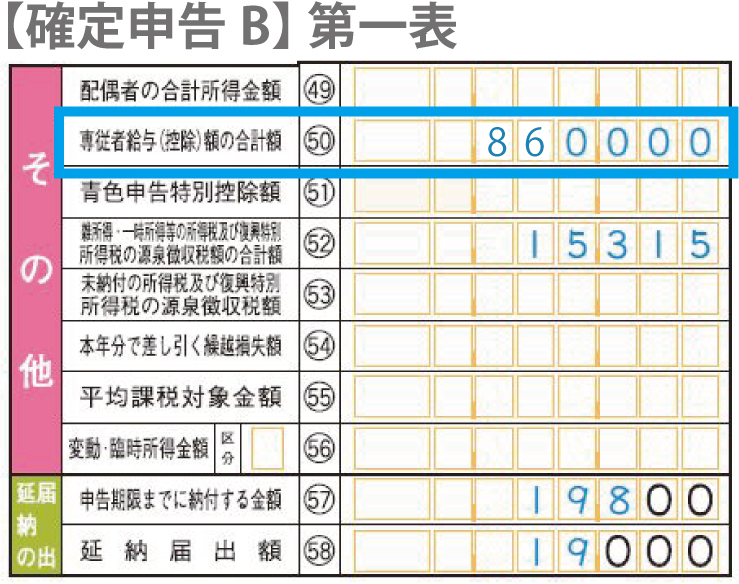

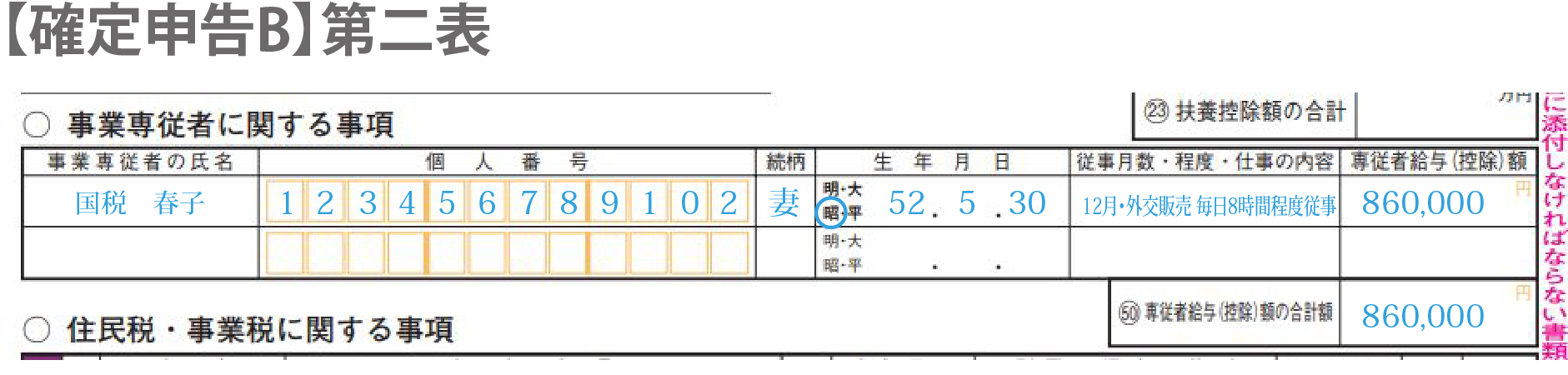

【確定申告B】

専従者給与(青色申告)

・第一表…右側「その他」(50)専従者給与(控除)欄に、控除金額を記入します。

・第二表…「事業専従者に関する事項」に、氏名、マイナンバー、生年月日、続柄、従業日数・程度・仕事の内容、専従者給与(控除)額を記入します。

(程度・仕事の内容は、白色申告者のみ記入します。)

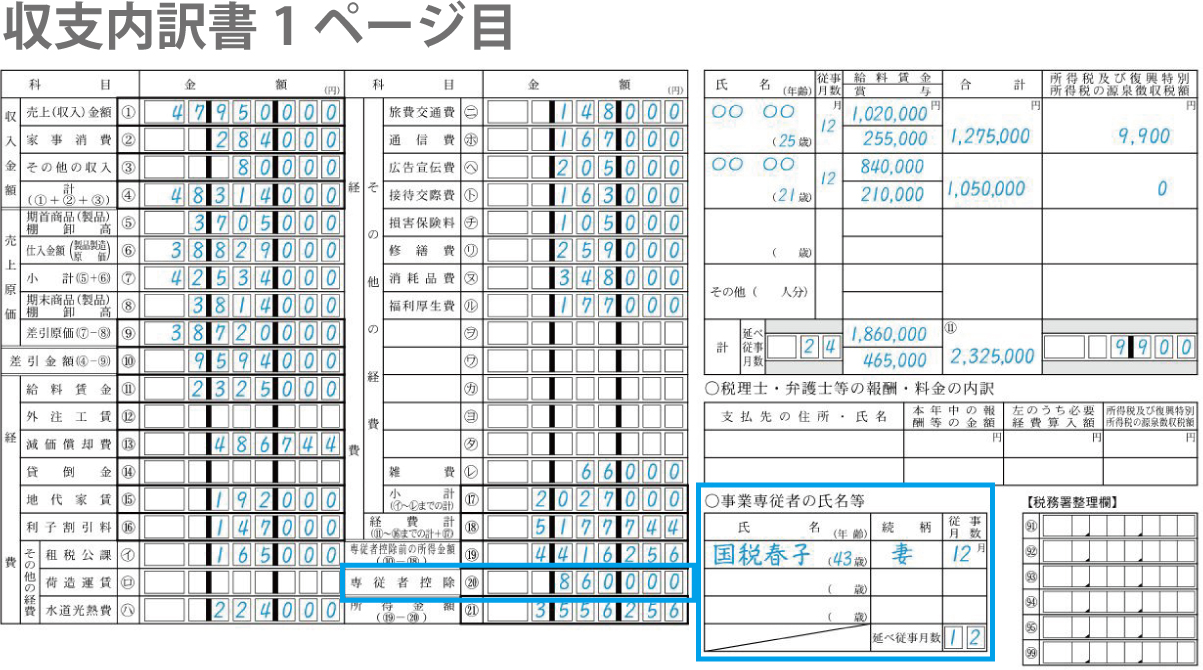

・専従者給与…青色申告決算書1ページ目の「専従者給与」に記入し、確定申告書に転記します。

青色申告決算書の2ページ目には、専従者給与の内訳を記入します。

【確定申告B】

専従者控除(白色申告)

・第一表…右側「その他」(50)専従者給与(控除)欄に、控除金額を記入します。

・第二表…「事業専従者に関する事項」に、氏名、生年月日、続柄、従業日数・程度・仕事の内容、専従者給与(控除)額を記入します

・専従者控除…収支内訳書(白色申告をする時の必要書類です)の1ページ目の「専従者控除」に記入し、確定申告書に転記します。

最後に

いかがでしたでしょうか。

専従者給与と専従者控除では、金額や考え方などが違うので注意が必要です。

正しく記入して、節税しましょう。