サラリーマンとして会社で働いていると、副業として稼いだお金の確定申告について悩まれることもあると思います。

政府の後押しもあり副業を認める会社も増えていますが、依然として、副業を認めていない会社も多いですし、会社には副業の存在をバレたくない、と考えているかたも多いのではないでしょうか。

ここでは、副業ありのサラリーマンが確定申告をするための手順と注意点をあげております。

ぜひ参考にしてみてください。

もくじ

1. 副業の確定申告の手順としくみ

2. 副業で確定申告が必要な人は、「副業所得の合計」が20万円を超える場合

3. 確定申告が不要でも「住民税の申告」が必要なケース

4. 副業が会社にバレないようにするには「自分で納付」にチェックを入れる

5. 副業が会社にバレてしまう可能性があるのは“給与収入が合算されてしまう時”

6. 業種別の副業の確定申告の手順

6-1. 副業が「クラウドソーシング(事業所得)」の確定申告

6-2. 副業が「アルバイト(給与所得)」の確定申告

6-3. 副業が「キャバクラ(ホステス報酬)」の確定申告

6-4. 副業が「金融系・株・FX(譲渡所得)」の確定申告

6-5. 副業が「ネット系(アフィリエイト・オークション・原稿料など)(雑所得)」の確定申告

6-6. 副業が「不動産投資(不動産所得)」の確定申告

7. マイナンバーと副業がバレることは関係ない

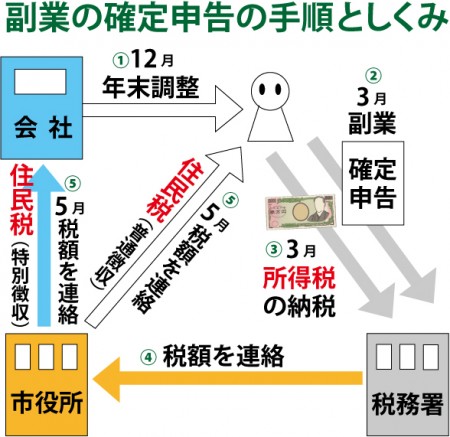

1. 副業の確定申告の手順としくみ

まずは副業で得た収入を確定申告する場合の手順としくみをお話します。(金額がいくら以上で確定申告が必要なのかは後に記述します)

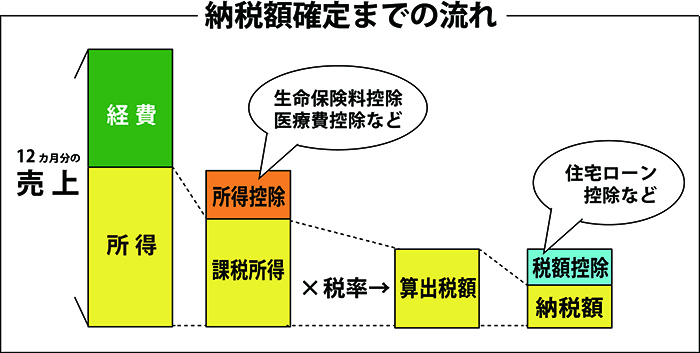

副業の確定申告にかかわる税金は「所得税」と「住民税」の二つです。

まず、1月1日~12月31日までに得た収入を、翌年3月15日までに税務署に副業分の確定申告をし、同じく3月15日までに所得税の納税をします。

確定申告をすると、税務署からお住まいの市区町村に自動的に住民税額が通知されます。

会社で住民税を支払っている人(特別徴収)の場合は、本業の住民税にプラスして副業の住民税額が上乗せされて税額が会社に通知されます。

自分で住民税を支払う(普通徴収)の場合は、自宅に住民税の納税通知書が来るので、6月以降に自分で支払うことになります。

サラリーマンが副業をしていて、もし会社に副業のことがバレたくない場合は、副業分の住民税を自分で支払う必要があります(※詳しくは後述)

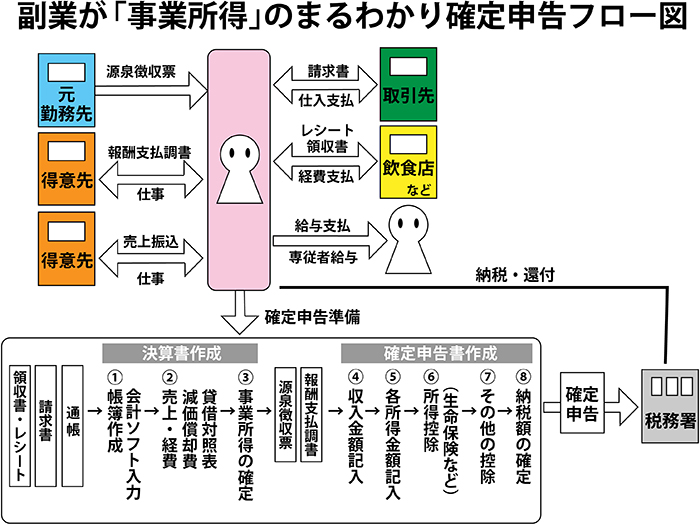

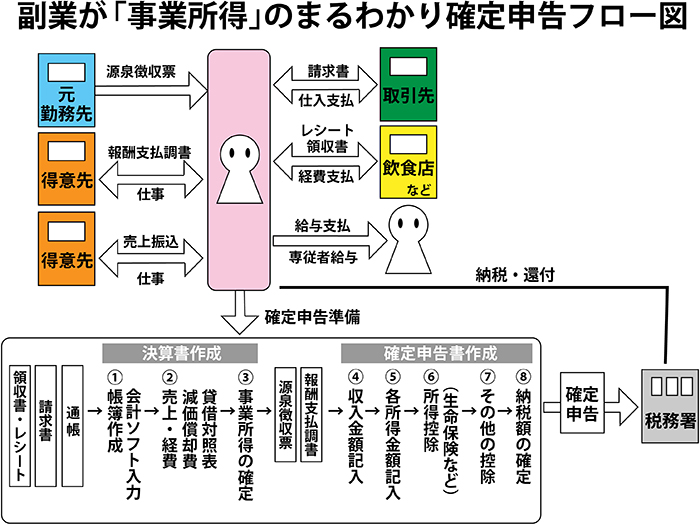

【副業が “事業所得” の場合】

副業を事業所得として申告する場合は、帳簿作成→決算書作成→確定申告という手順が必要です。

事業所得とは何か、については6-1にて後述します。

ここでは、まずざっくりと事業所得として申告するにあたっての全体像をお見せします。

2. 副業で確定申告が必要な人は、「副業所得の合計」が20万円を超える場合

副業で確定申告が必要な人は、「副業所得の合計」が20万円を超える場合です。

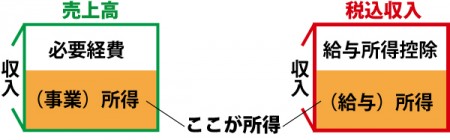

この「所得」ですが、「収入」と同じように見えますが、税法上は全く違います。

「所得」と「収入」の違い

- 収入…入ってくるお金の総額。事業であれば「売上高」会社員であれば「税込年収」

- 所得…入ってきたお金(収入)から控除額や必要経費を引いた金額

副業の「所得」には種類があります。(下記参照)

サラリーマンの本業で得た給与所得(と退職所得)を除いた、いろいろな所得の合計額が20万円を超えない場合は、確定申告は不要です。

ただし、20万円以下でも、医療費控除などで還付をうけたい場合には、副業分の収入もあわせて申告する必要があります。

所得の種類(一部)

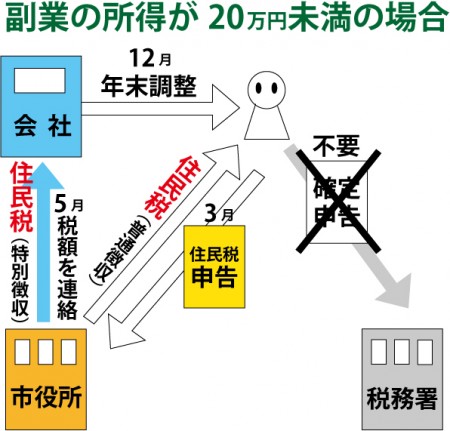

3. 確定申告が不要でも「住民税の申告」が必要なケース

所得金額が20万円以下ですと、所得税の確定申告は不要となります。

しかし、住民税の申告は、20万円以下であっても必要です。(ただし、市区町村によって違います。詳しくはお住まいの市区町村にご確認ください)

ただ、「本業の会社へ副業がバレたくない」場合は、所得金額が20万円以下であっても市区町村へ必ず「住民税の申告」をしてください。

なぜなら、住民税の金額が、副業分と合算して本業の会社に通知されてしまうからです。

副業分の住民税は会社へ通知しないようにしないといけません。

4. 副業が会社にバレないようにするには「自分で納付」にチェックを入れる

副業が会社にバレる理由は、「住民税」もしくは「同僚からの情報」しかありません。

どうして住民税からバレるのかというと、住民税が副業分も上乗せして会社に知らされてしまうからです。

副業で得た収入については、給与天引きにせず、自分で直接納付(普通徴収)することができれば、会社にバレることが防げます。

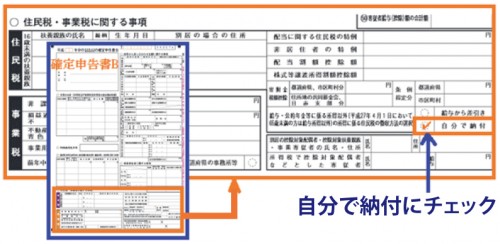

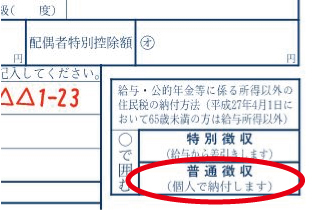

※確定申告の場合

確定申告書の「第二表」に「給与所得以外の住民税の徴収方法の選択」という枠があり「自分で納付(普通徴収)」欄にチェックをいれると、自分で直接納税となります。

※市区町村へ住民税の申告の場合

市区町村によって用紙は変わりますが、「給与・公的年金等に係る所得以外の住民税の納付方法」の欄を「普通徴収」にすると、自分で直接納税となります。

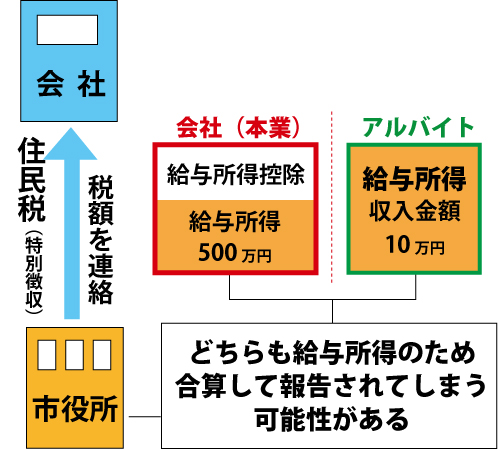

5. 副業が会社にバレてしまう可能性があるのは“給与収入が合算されてしまう時”

上記のように、副業収入を自分で払うにチェックを入れていても、まだ会社に副業がバレてしまうリスクがあります。

それは「給与収入が合算されてしまう時」です。

・給与収入の合算でバレてしまう理由

上記4の通り、副業分の住民税を普通徴収(自分で支払う)に出来れば、副業が会社にバレることは防げます。

しかし、上記の方法は“給与所得”以外の住民税の納付方法であり、アルバイトなどで得る副業収入は「給与所得」であるため、普通徴収にチェックを入れていても、本業の給与所得と合わせて本業の会社へ報告されてしまう恐れがあるためです。

(雑所得であるアフィリエイトなどであれば普通徴収へのチェックがあれば問題ありません。)

これを防ぐためには、各市区町村によってかなり対応が変わります。

「アルバイトの給与所得だけを自分で直接納めたいができますか」ということをお住まいの市区町村にご自分で電話して確認してみるしか方法はありません。

もし、「出来ない」と回答されてしまう場合には、副業はあきらめたほうがよいでしょう。

6. 業種別の副業の確定申告の手順と注意点

副業の種類によって、確定申告の手順や注意点が違います。以下からは、業種別の確定申告の手順と注意点をご説明します。

6-1.副業が「クラウドソーシング(事業所得)」の確定申告

副業が「クラウドソーシング」などの所得の種類は「事業所得」になります。

所得とは、収入から経費を引いた部分を言います。

事業所得における収入とは、商品やサービスの売上金額をいい、経費は商品の販売やサービスの提供にかかった費用を指します。

つまり、事業にかかった経費、交通費や通信費(電話代やインターネット代)、自宅で仕事をしている場合は、電気代や家賃の一部も経費として認められることがあります。

他にも、副業を事業所得とした場合のメリットとして大きく以下のようなものがあげられます。

・給与所得などとの損益通算(赤字の場合は給与所得を減らすことができる)

・青色申告特別控除の適用(最大65万円控除が受けられるので税金が少なくなる)

・青色事業専従者給与の適用(条件を満たすと事業に関わっている配偶者や親族に支払った給与を経費に計上できる)

しかし、副業が事業所得として認められるかどうかは、以下のような条件があります。

『事業所得としての副業は、営利性・有償性・継続性・反復性があるか、精神的あるいは肉体的労力の程度や人的・物的設備があるか、また、社会的地位・生活の状況などを考慮して判断します。加えて、その事業が生活の糧となるものか、一般的に職業として認知できるかも判断材料となります。』

・営利性…儲かる可能性があること。赤字を前提としていないこと

・継続性…一定期間、継続して安定収入が得られること

・反復性…毎日ある程度の時間をつかって事業を行っていること

・人的・物理的設備…事業に協力してくれる人(配偶者)やパソコンなどの設備

・生活の糧…副業収入が生活に支障をおよぼす程度あるかどうか

・職業としての認知…一般的に聞いたことのない仕事でないか

なぜ事業所得と認められるのにあたって厳しく要件があるかというと、事業所得のメリットを悪用し、事業所得としてわざと損失を計上することで給与所得を減らす、つまり税金を少なくするということができてしまうためです。

また、事業所得として認められるためには「帳簿」を作成しなくてはいけません。

帳簿とは、決算書を作成するための元となるもので、売上や経費など日々の取引記録のことを指します。

これは、青色申告でも白色申告でも帳簿を作成する義務がありますので注意が必要です。

詳しい確定申告の流れは「1人でできる!個人事業主1年目のまるわかり確定申告フロー図」をご覧ください。

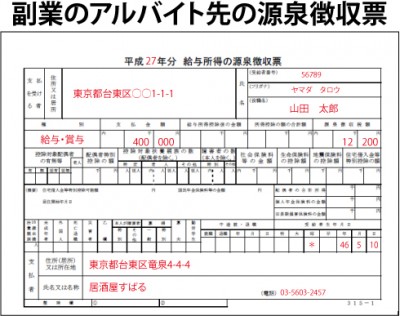

6-2. 副業が「アルバイト(給与所得)」の確定申告

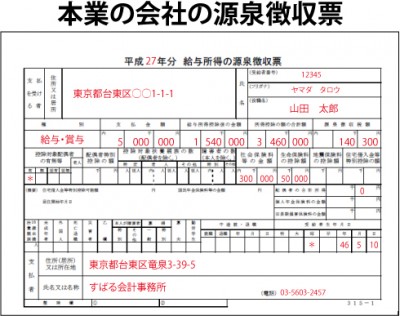

サラリーマンが副業でアルバイトをした場合の確定申告は、本業である会社の源泉徴収票(げんせんちょうしゅうひょう)」と、アルバイト先の源泉徴収票の2枚をもって確定申告をします。

副業がアルバイトの場合は、所得の種類が「給与所得」となります。

同じ給与所得である場合、本業である会社は「主たる給与」、副業は「従たる給与」と言います。

主たる給与は、会社で年末調整をしてくれるので確定申告は不要ですが、副業でアルバイトをしている場合、従たる給与は会社では年末調整ができないため、確定申告が必要です。

ただし、従たる給与が年間20万円を超えない場合は、確定申告は不要です。

アルバイトの種類

- 週末や夜間を利用して、飲食店の店員やイベントスタッフ、交通誘導、軽作業、引っ越しスタッフ、家庭教師、試験監督など多種にわたります

※1…会社にアルバイトがバレたくない場合

会社にアルバイトがバレたくない場合は、給与が20万円を超えない場合にも、お住まいの市区町村に「住民税の申告」が必要です。(詳しくは上記4をご覧ください)

しかし、上記5でご説明した通り「給与所得」の場合は、本業の給与所得と合算して会社に通知されてしまう可能性が大いにあります。

副業の給与分の住民税だけ、普通徴収にすることが出来ればバレることが防げますが、市区町村によって対応がわかれるので、自分で電話して確認してみるしかありません。

※2…アルバイト先に本業があることを言っていない場合

通常はアルバイトが副業である場合、副業は「従たる給与」となりますが、アルバイト先に本業があることを言っていない場合は「主たる給与」として処理されてしまう可能性もあります。

この場合も確定申告をすることで、両方の給与所得を合算して正しい税金を納めることになります。

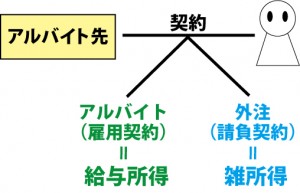

※3…自分の副業が「アルバイト」かどうかわからない場合

自分が「アルバイト」と思っていても、会社の都合で「アルバイト」でない可能性もあります。

「アルバイト(雇用契約)」かどうか「外注(請負契約)」かによって、所得の種類が変わります。

副業がアルバイトの場合は「給与所得」ですが、外注の場合は所得の種類がおおむね「雑所得」になります。(副業であっても、事業として行っている場合は事業所得となります)

副業が給与所得であっても、雑所得であっても、年間20万円を超える場合に確定申告が必要であることは同じです。

本業の会社にアルバイトがバレたくない場合は、雑所得のほうが、確実に住民税を普通徴収にできるので都合がよいでしょう。(住民税を普通徴収にする方法は上記4を参照)

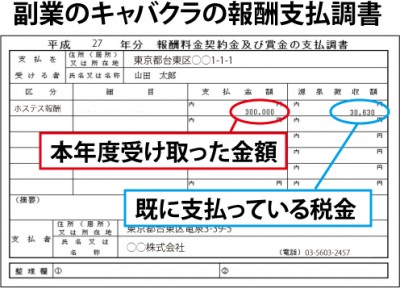

6-3. 副業が「キャバクラ・ホステス(ホステス報酬)」の場合

副業が「キャバクラ・ホステス」の場合の確定申告は、お勤め先から「報酬支払調書(ほうしゅうしはらいちょうしょ)」をもらって確定申告をします。

キャバクラ・ホステスでアルバイトをしてもらうお給料は、税法上「ホステス報酬」といいます。

報酬支払調書とは、ホステス報酬がいくら支払われて、いくら税金として納めたかが記載されています。

決められた計算方法で算出された税額(源泉徴収額)は、お勤め先があなたの代わりに税務署へ納付します。

お勤め先は、同一人のホステスに対しての年間報酬金額が50万円を超えた場合に、報酬支払調書を税務署へ提出する決まりになっています。

50万円を超える場合は、発行してもらえるようお願いしましょう。

報酬支払調書とは

- 1月1日~12月31日までに報酬を受けた場合に受け取る書類のこと。

支払われた報酬額と、報酬に対して天引きした税金の額(すでに税務署へ納付済)が記載されています。

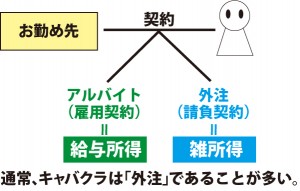

副業がキャバクラの場合は、所得の種類が「雑所得」となります。

所得の合計が20万円以下の場合は、確定申告が不要です。

※1…会社に副業のキャバクラがバレたくない場合

会社に副業のキャバクラがバレたくない場合は、給与が20万円を超えない場合にも、お住まいの市区町村に「住民税の申告」が必要です。

副業の所得分の住民税だけ、普通徴収にすることが出来ればバレることが防げます。

必ず、確定申告(もしくは住民税の申告)をする際に「普通徴収」にチェックを入れましょう。(住民税を普通徴収にする方法は上記4を参照)

※2…お勤め先から報酬支払調書ではなく、源泉徴収票をもらった場合

雇用契約の形態によっては、報酬支払調書ではなく「源泉徴収票」をもらう場合があります。源泉徴収票ももらった場合は所得の種類が「給与所得」になります。

基本的に副業が給与所得であっても、雑所得であっても、年間20万円を超える場合に確定申告が必要であることは同じです。

ただ、会社に副業がバレたくない場合は、給与所得ですと、本業の給与所得と合算して会社に通知されてしまう可能性が大いにあります。(詳しくは上記5を参照)

副業の給与分の住民税だけ、普通徴収にすることが出来ればバレることが防げますが、市区町村によって対応がわかれるので、自分で電話して確認してみるしかありません。

※3…お勤めのキャバクラから報酬支払調書がもらえない場合

お勤めのキャバクラによっては、報酬支払調書がもらえない場合があるようです。

この場合は、毎月の「支払明細」で確定申告をするしかありません。毎月の「支払明細」をきちんと保存しておきましょう。

6-3. 副業が「金融系(株・FX)譲渡所得」の確定申告

【株の売買】

副業が「株の売買」の場合は、所得の種類が「譲渡所得」になります。

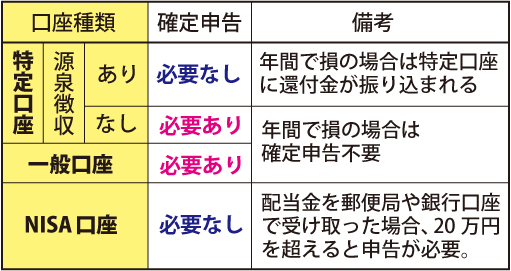

株の場合は、売買している口座の種類によって確定申告が必要かどうかが違います。

口座の種類

- 特定口座(源泉徴収あり)…証券会社等が税金を天引きして納税までしてくれるので、確定申告の必要はありません。ただし、年間を通して損をしている場合は、来年以降に利益が出ると「3年間の繰越控除」で利益の相殺に使えますから、申告してもいいと思います。

- 特定口座(源泉徴収なし)…証券会社等が「年間取引報告書」を送ってくれますので、それを用いて確定申告をします。ただし、年間通して損をしている人は不要です。

- 一般口座…自分で「売買報告書」を元に「取引報告書」を作成して確定申告を行います。ただし、年間通して損をしている人は不要です。

- NISA口座…年間100万円の元金からでた利益について非課税なので、確定申告は必要ありません。ただし、配当金を郵便局や銀行口座で受け取った場合には、課税対象となりますので、20万円を超える場合は確定申告が必要です。

※1…会社に株の売買がバレたくない場合

特定口座(源泉徴収あり)を選択すると、住民税の納税も証券会社等が直接行うので会社にバレることはありません。

「特定口座(源泉徴収なし)」「一般口座」で利益が出て確定申告が必要な場合は、住民税の納付に「普通徴収」にチェックを入れましょう。(詳しくは上記4を参照)

【FX取引】

FX取引の場合は、所得の種類が「雑所得」になります。

FX取引の年間を通して利益が20万円以上の場合は、確定申告が必要です。

確定申告が必要な場合は「期間損益計算書」などを用いて申告をします。

取引をネットで行っている場合は、各会社にログイン後、画面上にて報告書を表示したあと、PDFなどでダウンロードできるところが多いようです。

※1…会社にFX取引がバレたくない場合

会社にFX取引がバレたくない場合は、給与が20万円を超えない場合にも、お住まいの市区町村に「住民税の申告」が必要です。

副業の所得分の住民税だけ、普通徴収にすることが出来ればバレることが防げます。

必ず、確定申告(もしくは住民税の申告)をする際に「普通徴収」にチェックを入れましょう。

6-4. 副業が「ネット系(アフィリエイト・オークション・原稿料など)雑所得」の確定申告

副業が「ネット系(アフィリエイト・オークション・原稿料など)」の場合の所得の種類は「雑所得」になります。

雑所得の場合は、所得の合計(売上利益から必要経費を引いたもの)が20万円以上の場合は、確定申告が必要です。

【アフィリエイト】

アフィリエイトの場合、「支払明細書」などを画面上で確認の上、印刷して確定申告をします。

【ネットオークション】

ネットオークションの場合は、生活必需品でも売るつもりで仕入れたもの(高く売れる漫画、趣味の手作り品など)や、1個、又は1組の価額が30万円を超えるもの(貴石、貴金属、真珠、べっこう、七宝製品、書画、骨董、美術工芸品など)が確定申告の対象です。

生活用動産で不要になったもの(例えば使わなかった引き出物のお皿など)は非課税ですので確定申告は不要です。

ネットオークションで利益を上げた明細は、振り込まれた通帳などを元に、エクセルでまとめるなどして確定申告をしましょう。

【原稿料など】

原稿料などの場合は、依頼元から「支払調書」が発行されますので、それを元に確定申告をします。

支払調書とは、1月1日~12月31日までに報酬を受けた場合に受け取る書類のことで、支払われた報酬額と、報酬に対して天引きした税金の額が記載されています。

※1…会社に「ネット系(アフィリエイト・オークション・原稿料など)」がバレたくない場合

会社にネット系(アフィリエイト・オークション・原稿料など)がバレたくない場合は、所得が20万円を超えない場合にも、お住まいの市区町村に「住民税の申告」が必要です。

副業の所得分の住民税だけ、普通徴収にすることが出来ればバレることが防げます。

必ず、確定申告(もしくは住民税の申告)をする際に「普通徴収」にチェックを入れましょう。(詳しくは上記4を参照)

6-5. 副業が「不動産投資(不動産所得)」の確定申告

最近では、マンションやアパートなどの不動産にて賃貸収入を得る方が増えています。

副業が「不動産投資」の場合の所得の種類は「不動産所得」になります。

不動産所得の場合は、所得の合計(賃貸収入から必要経費を引いたもの)が20万円以上の場合は、確定申告が必要です。

確定申告に必要な書類

- 収入のわかるもの(通帳、契約書など)

- 賃借人の氏名や家賃月額などがわかる資料(賃借期間、敷金、礼金)

- 通帳、領収書、請求書など必要経費のわかるもの(銀行振込書、借入金の支払明細、固定資産税領収書、保険金領収書、管理費など)

※1…会社に不動産投資がバレたくない場合

会社に不動産投資がバレたくない場合は、所得が20万円を超えない場合にも、お住まいの市区町村に「住民税の申告」が必要です。

副業の所得分の住民税だけ、普通徴収にすることが出来ればバレることが防げます。

必ず、確定申告(もしくは住民税の申告)をする際に「普通徴収」にチェックを入れましょう。(詳しくは上記4を参照)

7. マイナンバーと副業がバレることは関係ない

マイナンバー制度で副業がバレるのではないか、という心配がありますが、マイナンバーと副業がバレることは直接的には関係はありません。

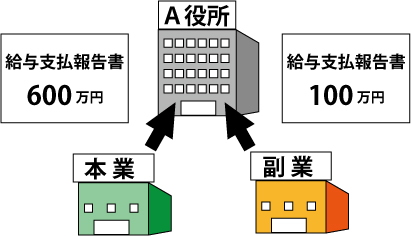

なぜなら、今までも勤務先ではそれが本業か副業かに関わらず、あなたの「給与支払報告書」を市区町村に提出する義務があったからです。

つまり、マイナンバーが無くても、あなたの副業は市区町村にはバレているということになります。

市区町村は、本業と副業の給与支払報告書を合算して住民税を計算します。

もし給与や報酬を振込ではなく現金でもらった場合でも同様です。

例えあなたの口座にお金をもらった証拠がなくても、あなたの勤務先は市区町村に報告しています。

ただし、マイナンバーがあると、市区町村ではマイナンバーが無かった時よりも本業と副業との付け合わせが容易になり、税務署でも把握が簡単です。

会社のマイナンバーの利用方法は、税務署への申告や、ハローワーク、年金事務所、健康保険組合などの手続きの際に、書類にあなたのマイナンバーを記載して提出するだけです。

マイナンバーは、番号を知っているだけでは詳しい個人情報はわからないようになっています。

【参考】 確定申告関連リンク

・個人事業主の確定申告ガイド|フロー図を用いてわかりやすく解説

・副業の確定申告ガイド|20万円超から始める手順やバレないやり方

・フリーランスの確定申告|押さえたい8つのポイント

・【2019年度確定申告】改正|基礎控除38万円と33万円完全攻略

・【2019年度確定申告】生命保険料控除の完全攻略ポイント8つ

・【2019年度確定申告】社会保険料控除の完全攻略ポイント8つ

・【2019年度確定申告】寄付金控除の完全攻略ポイント5つ

・【2019年度確定申告】青色申告特別控除の完全攻略ポイント9つ

・【2019年度確定申告】専従者給与・専従者控除の攻略ポイント

・【2019年度確定申告】65万円青色申告特別控除を受けるためのポイント

・【2019年度確定申告】扶養控除の完全攻略ポイント5つ

・【2019年度確定申告】配偶者控除の完全攻略ポイント5つ

・【2019年度確定申告】配偶者特別控除の完全攻略ポイント6つ

・【2019年度確定申告】医療費控除の完全攻略ポイント8つ

・はじめての確定申告の必要書類まとめ・画像つき

・[確定申告]住宅ローン控除の必要書類の集めかた画像つき

・年末調整と確定申告の違いと両方対象者のための4つのケース

最後に

いかがでしたでしょうか。

副業ありのサラリーマンが確定申告をするための手順と注意点をあげました。まだまだ副業を認めていない会社も多いですし、会社には副業の存在をバレたくない、と考えているかたはぜひ参考にしてみてください。