配偶者控除とは、一定の要件を満たした配偶者がいる場合に受けられる控除のひとつです。

配偶者控除は、2018年にその制度が大きく変更になり、配偶者だけでなく、控除を受ける本人にも要件があります。

自分が配偶者控除に該当するのか、用紙の記入の仕方についても迷われるかと思います。

ここでは、年末調整時における配偶者控除のポイントと、記入の仕方を画像つきでお話します。

ぜひ参考にしてください。

※副業などで確定申告がある方は「会社バレを防ぐ!副業しているサラリーマンが注意したい確定申告の方法」もご覧ください。

もくじ

1. 配偶者控除の改正ポイント4つ

2. 「配偶者控等申告書」の書き方(変更点概要)

3. 夫1)あなたの合計所得金額(見積額)

4. 夫2)あなたの本年中の合計所得金額の見積額

5. 夫3)判定

6. 夫4)区分Ⅰ

7. 妻1)配偶者の合計所得金額(見積額)

8. 妻2)配偶者の本年中の合計所得金額の見積額

9. 妻3)区分Ⅱ

10.妻4)控除額の計算・判定結果

11.妻5)配偶者控除の額

12.配偶者

12-1.個人番号(マイナンバー)

12-2.あなたと配偶者の住所又は居所が異なる場合

12-3.老人控除対象配偶者

12-4.非居住者である配偶者

12-5.生計を一にする事実

1. 配偶者控除のポイント4つ

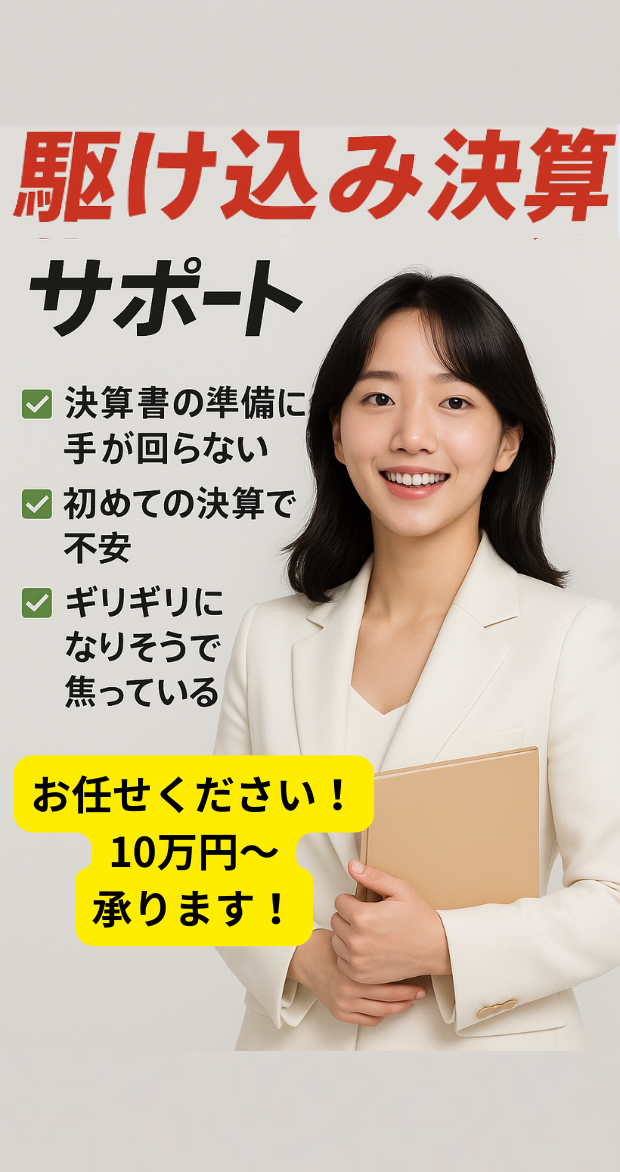

2018年にあった配偶者控除の改正ポイントは以下の4つです。

- 控除38万円を適用できる妻の収入が150万円に拡大された

- 配偶者の年収だけではなく、夫の年収も配偶者控除の判定に必要になった

- 控除をうける本人の合計所得は1000万円以下(サラリーマンで給与所得だけの場合は、年収1220万円以下)、配偶者の合計所得は123万円以下(パートで給与所得だけの場合は、年収約201万円以下。配偶者特別控除の場合)であること

- 年末調整に使用する用紙が3枚になり、「配偶者控除等申告書」という用紙が新たに追加された(他の用紙にも改定箇所あり)

詳しい配偶者控除・配偶者特別控除の内容については2018年「改正配偶者控除」完全攻略マニュアルをご覧ください。

ここでは「給与所得者の配偶者控除等申告書」の書き方について、特に改正になった部分について詳しくお話しします。

2. 「配偶者控等申告書」の書き方(変更点概要)

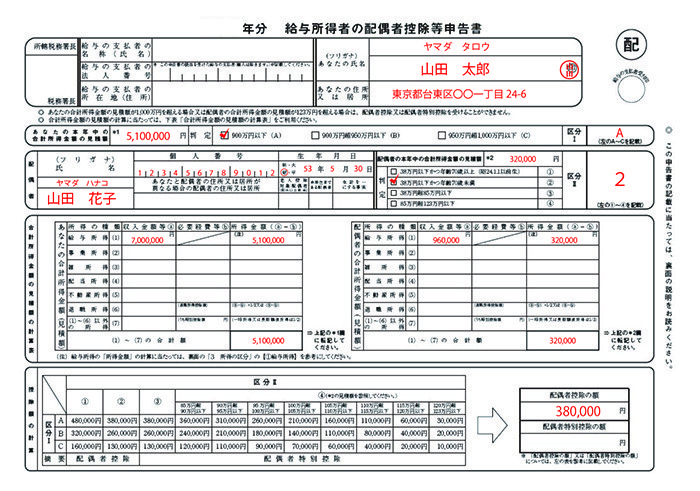

まずは、今回記入するにあたっての前提条件を下記にあげます。

次に、配偶者控除等申告書の書き方について、特に変更点について概要をまとめました。

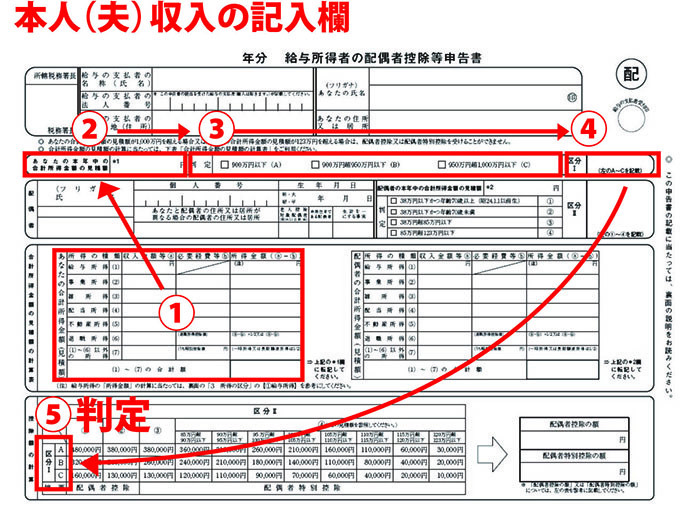

記入の順番は、まず、控除を受ける本人(夫)を先に記入します。 順番は1から5の順に記入していきます。

次に、配偶者(妻)を記入していきます。

同じく、順番は1から5のとおりに記入していくと、最後に控除額が確定します。

次からは実際の書き方について説明します。

【全体的な記入見本】

3. 夫1)あなたの合計所得金額(見積額)

スタートは本人(夫)の収入金額等を記入するところからです。

年末調整の書類を記入する時点ではまだ今年の収入は確定していませんので、今年の「見積額」を記入します。

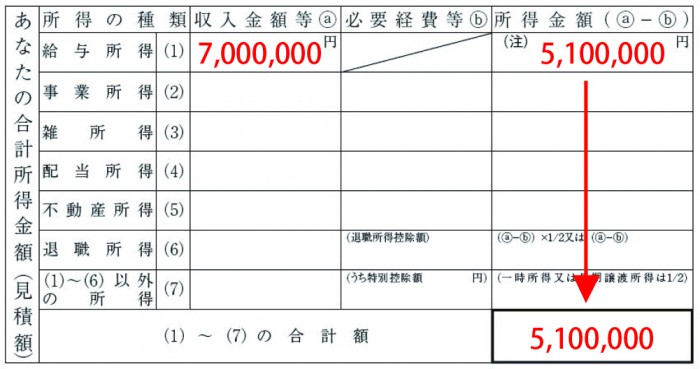

今回の例では、夫はサラリーマンで年収700万円(給与所得)のみですので、「収入金額等」に700万と記入します。

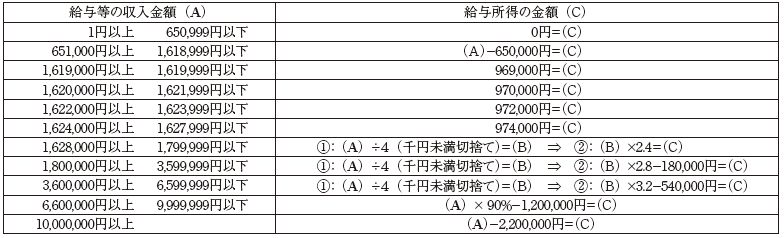

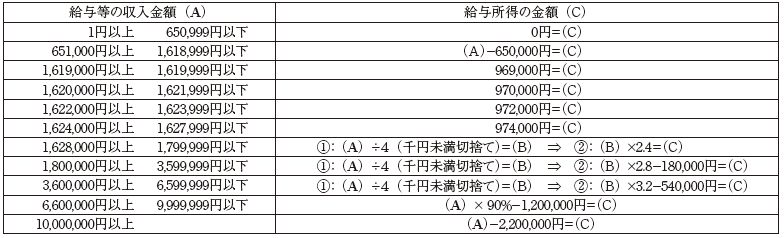

サラリーマンの給与所得の場合、必要経費等は「給与所得控除」がありますので、下記の表を参考にし、所得金額を出します。

今回は、収入が700万円ですので、「700万円×90%-120万円=510万円」となります。

※平成30年給与所得控除の場合

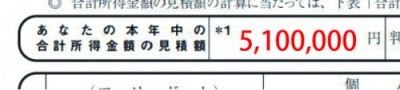

4.夫2)あなたの本年中の合計所得金額の見積額

次に、先ほど計算した所得金額を「あなたの本年中の合計所得金額の見積額」の欄に記入します。

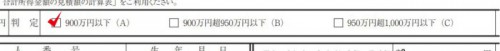

5. 夫3)判定

次に、用紙の横にある「判定」のところにチェックをいれます。

今回は、所得は510万円ですので、判定は900万円以下で「A」となります。

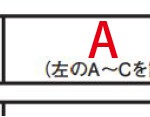

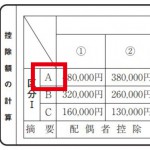

6. 夫4)区分Ⅰ

そのまま右にスライドし、区分Ⅰのところに判定結果を記入します。

左下、「控除額の計算」の区分ⅠがAになります。

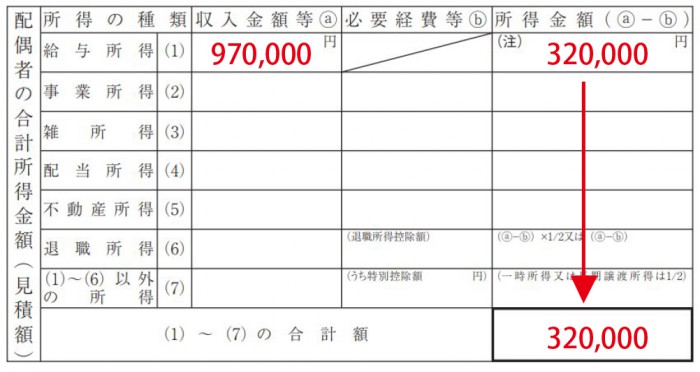

7. 妻1)配偶者の合計所得金額(見積額)

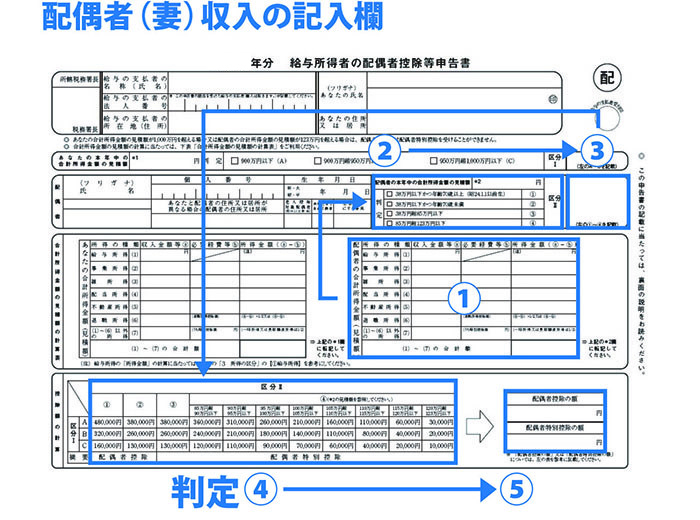

次に、配偶者(妻)の合計所得金額の欄を記入します。

年末調整の書類を記入する時点ではまだ今年の収入は確定していませんので、今年の「見積額」を記入します。

今回の例は、配偶者(妻)はパート収入のみで97万円ですので、「収入金額等」は給与所得に97万円が入ります。

パートの給与所得の場合、必要経費等は「給与所得控除」がありますので、下記の表を参考にし、所得金額を出します。

今回は97万円から65万円をひいた、32万円となります。

※平成30年給与所得控除の場合

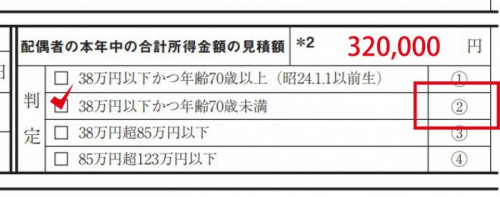

8.妻2)配偶者の本年中の合計所得金額の見積額

先ほど計算した所得金額を、「配偶者の本年中の合計所得金額の見積額」の欄に記入します。

判定欄に4か所のチェック欄がありますので、該当するものにチェックします。

今回の例は32万円でしたので、2番目にチェックします。(妻は年齢70歳未満と想定)

9.妻3)区分Ⅱ

そのまま右にスライドし、区分Ⅱのところに、判定結果を記入します。

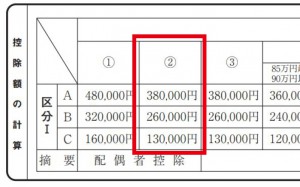

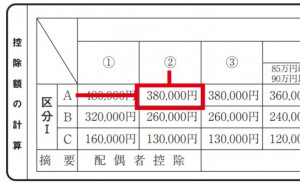

10.妻4)控除額の計算・判定結果

用紙の左下、区分Ⅱのところが、どこに当てはまるのかを見ます。

今回は、2でしたので、配偶者控除の2に該当します。

夫の区分Ⅰの判定結果と、妻の区分Ⅱの判定結果の合わさるところが、控除額です。

11.妻5)配偶者控除の額

そのまま右にスライドし、「配偶者控除の額」に、決定した控除額を記入します。

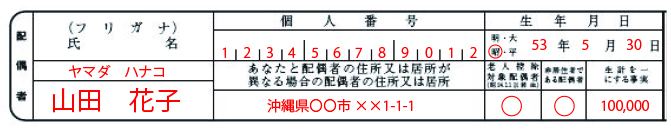

12.配偶者

「配偶者」欄の書き方についてです。

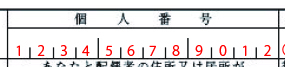

12-1.個人番号(マイナンバー)

ここには、配偶者のマイナンバー(個人番号)を記載します。

ただし、会社が配偶者のマイナンバー等を記載した一定の帳簿を備えている場合には不要となる場合もありますので、会社にご確認ください。

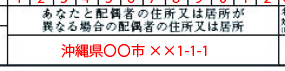

12-2.あなたと配偶者の住所又は居所が異なる場合

配偶者と住んでいるところが異なる場合は、こちらに住所を記入し、「非居住者である配偶者」の欄に〇をします。

12-3.老人控除対象配偶者

老人控除対象配偶者に該当する場合は、この欄に〇をします。

12-4.非居住者である配偶者

配偶者と住んでいるところが異なる場合は、非居住者である配偶者の欄に〇をし、「あなたと配偶者の住所又は居所が異なる場合」の欄に住所を記入します。

12-5.生計を一にする事実

この欄には、今年中に配偶者に送金した場合に、金額を記入します。

そして、「親族関係書類」「送金関係書類」を申告書に添付します。

- 戸籍の附票の写しその他の国又は地方公共団体が発行した書類及びその国外居住親族の旅券の写し

- 外国政府又は外国の地方公共団体が発行した書類(その国外居住親族の氏名、生年月日及び住所又は居所の記載があるものに限ります。)

- ※外国語で作成されている場合にはその翻訳文も必要です。

- 金融機関の書類またはその写しで、その金融機関が行う為替取引によりその納税者からその国外居住親族に支払いをしたことを明らかにする書類

- いわゆるクレジットカード発行会社の書類又はその写しで、そのクレジットカード発行会社が交付したカードを提示してその国外居住親族が商品等を購入したこと等及びその商品等の購入等の代金に相当する額をその納税者から受領したことを明らかにする書類

- ※外国語で作成されている場合にはその翻訳文も必要です。

最後に

いかがでしたでしょうか。

配偶者控除の要件がさらに細かく、難しくなり、混乱する方もいらっしゃるかもしれません。

該当する場合は、上記を参考に、年末調整資料を完成させてみてください。