配偶者特別控除(はいぐうしゃとくべつこうじょ)とは、ある一定の収入のある配偶者がいる納税者から所得控除を行ない、所得税や住民税を少なくする制度です。

ここでは、確定申告時における配偶者特別控除のポイントをお話します。ぜひ参考にしてください。

参考:個人事業主の確定申告ガイド|フロー図を用いてわかりやすく解説

もくじ

1. 配偶者特別控除のポイント3つ

2. 配偶者特別控除の対象となる条件7つ

3. 配偶者特別控除の控除額

4. 配偶者の所得判定に含めないもの3つ

5. 海外にいる親族についての添付書類

6. 確定申告書の配偶者特別控除の記入の仕方

0. 確定申告におけるマイナンバーの対応について

1. 配偶者特別控除のポイント3つ

配偶者控除のポイントは以下の3つです。

- 配偶者特別控除…配偶者の一年間(1/1〜12/31)の所得が38万円以上123万円未満(令和2年からは所得が48万円以上133万円未満。給与所得のみの場合は収入が103万円超〜201万円未満)の場合。控除額は段階的に少なくなる(控除額は後述します)

- 配偶者控除…配偶者の一年間(1/1〜12/31)の所得が38万円以下(令和2年からは所得が48万円以下。給与所得のみの場合は収入が103万円以下)の場合。控除額は38万円。

- 老人控除対象配偶者…控除対象配偶者のうち、その年12月31日現在の年齢が70歳以上の人。控除額は48万円。

上記のとおり配偶者に関係する控除は3種類に分けられ、配偶者の収入や年齢によって控除額が変わります。

また、対象の配偶者の条件は他にもありますので、次にお話しします。

2. 配偶者特別控除の対象となる条件

配偶者特別控除の対象となる条件は以下になります。

・控除を受ける人の条件

一年間(1/1〜12/31)の合計所得金額が 1,000万円以下であること

控除を受ける本人(配偶者が妻であれば夫のこと)の一年間(1/1〜12/31)における合計所得金額が1,000万円以下(収入ではないので注意)であることが条件のひとつです。

所得には、給与所得を始め、不動産所得や事業所得など10種類ほどありますが、控除や必要経費を差し引いた所得の合計が、1,000万円以下でないと、配偶者特別控除は受けられません。

・配偶者の条件

・配偶者の一年間(1/1〜12/31)の所得が38万円超〜123万円未満(令和2年からは所得が48万円以上133万円未満。パート収入であれば103万円超〜201万円未満)であること

・確定申告をする者と「生計を一」にしていること

・民法の規定による配偶者であること(内縁関係の人は該当しません)

・ほかの人の扶養親族となっていないこと

・青色申告者の事業専従者として給与の支払を受けていないこと

・白色申告者の事業専従者でないこと

配偶者の収入がパート収入のみの場合は、一年間(1/1〜12/31)の収入が103万円を超えた場合は、201万円までは配偶者特別控除で、段階的に少なくなりますが控除を受けることができます。(控除額は後述します)。

「生計を一」にしているとは、生活に必要なお金を共にすることをいいます。

仕事の都合により家族と別居している時や、修学、療養などのために別居している場合でも、生活費や学費、療養費などを常に送金している場合などは生計を一にしていると言います。

また、年の中途で控除対象配偶者が死亡した場合は、死亡した時点で上記の条件に当てはまっていれば配偶者控除を受けることが可能です。日割り計算も必要ありません。

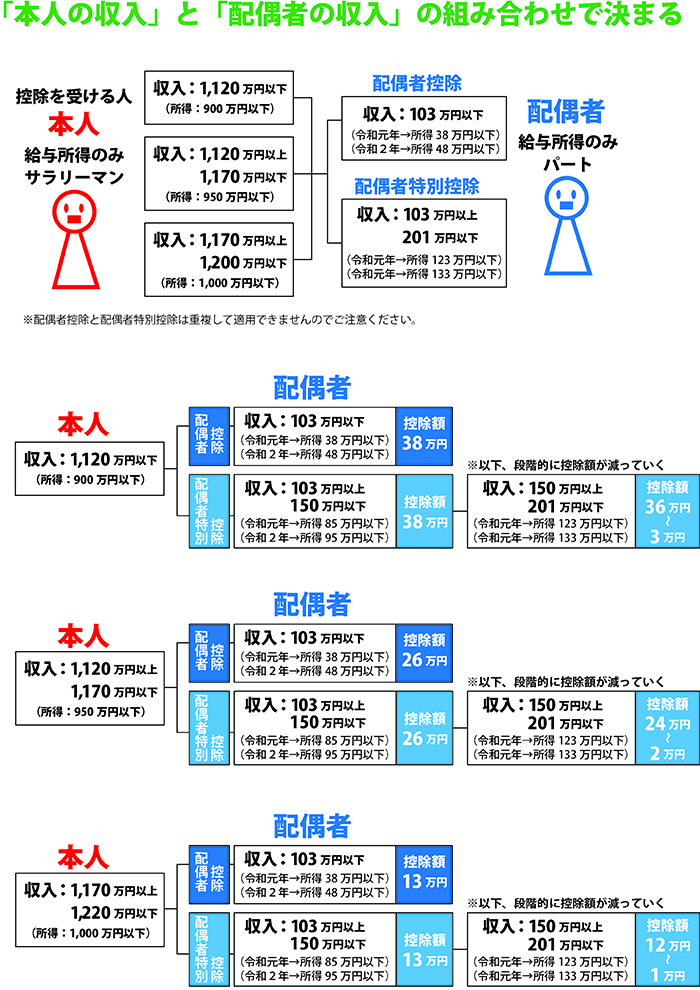

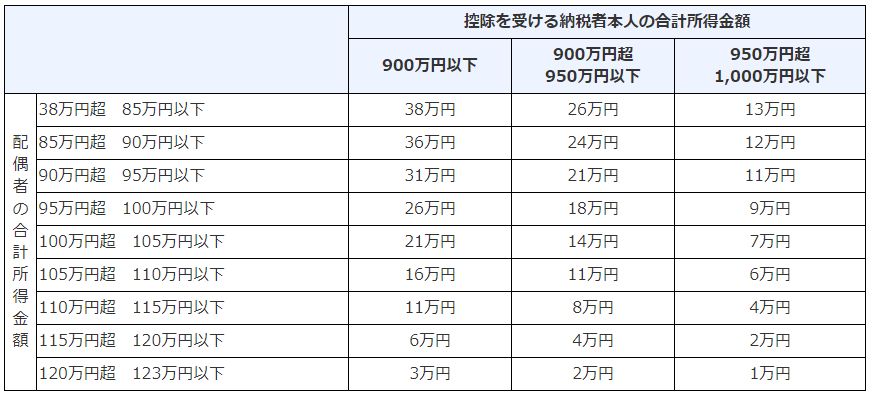

3. 配偶者特別控除の控除額

配偶者特別控除の控除額は以下のとおりです。

段階的に少なくなっています。

配偶者特別控除の控除額

・所得ベース

(ご参考:令和2年より)

・収入ベース(パート収入のみの場合)

4. 配偶者の所得判定に含めないもの3つ

以下の3つは配偶者の所得判定には含める必要はありません。

- 退職後の求職者給付(いわゆる失業手当)

- 出産育児一時金

- 育児休業基本給付金

上記の3つは、雇用保険法、健康保険法の規定により課税されないこととなっていますので、控除対象配偶者に該当するかどうかを判定するときの合計所得金額には含める必要はありません。

5. 海外にいる親族についての添付書類

平成28年分以後の確定申告において、居住者以外の親族(国外居住親族といいます)の適用を受ける場合には、以下の書類を確定申告書に添付しなくてはいけなくなりました。

- 戸籍の附票の写しその他の国又は地方公共団体が発行した書類及びその国外居住親族の旅券の写し

- 外国政府又は外国の地方公共団体が発行した書類(その国外居住親族の氏名、生年月日及び住所又は居所の記載があるものに限ります。)

※外国語で作成されている場合にはその翻訳文も必要です。

- 金融機関の書類またはその写しで、その金融機関が行う為替取引によりその納税者からその国外居住親族に支払いをしたことを明らかにする書類

- いわゆるクレジットカード発行会社の書類又はその写しで、そのクレジットカード発行会社が交付したカードを提示してその国外居住親族が商品等を購入したこと等及びその商品等の購入等の代金に相当する額をその納税者から受領したことを明らかにする書類

※外国語で作成されている場合にはその翻訳文も必要です。

確定申告書には扶養者の住所を記入する欄はありませんが、今後はマイナンバーの導入によりヒモ付けが容易になる可能性がありますので、きちんと添付しましょう。

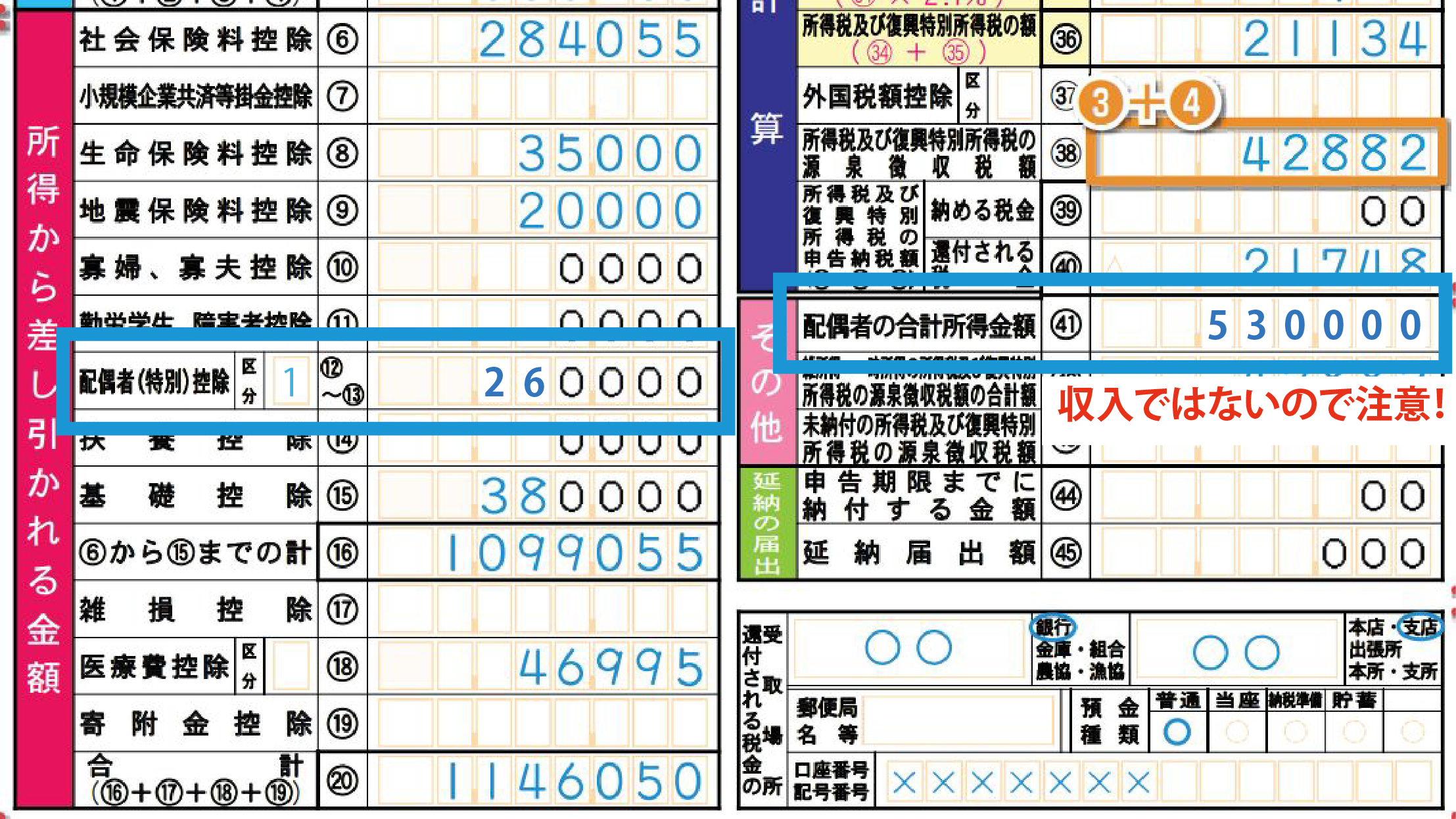

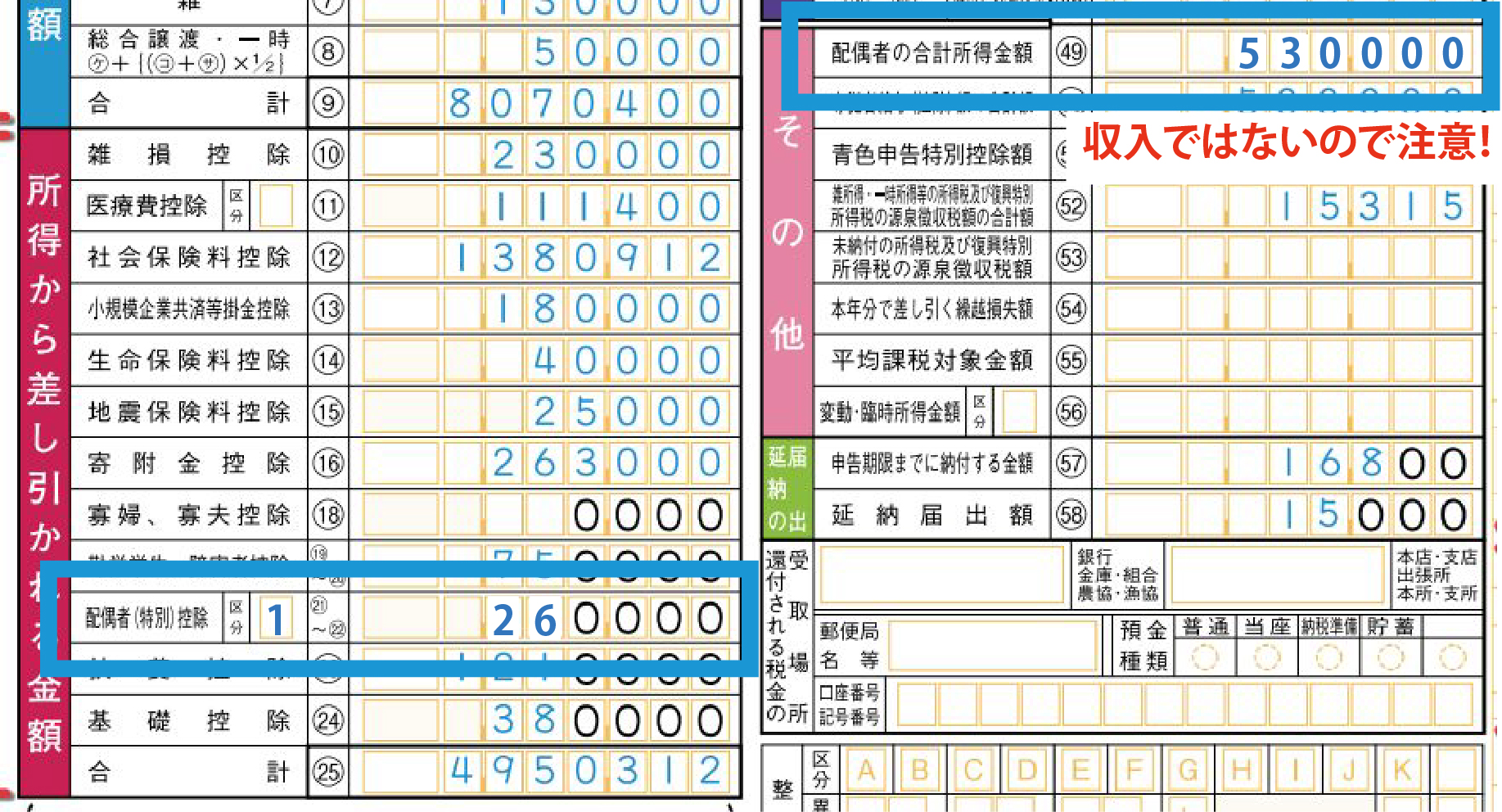

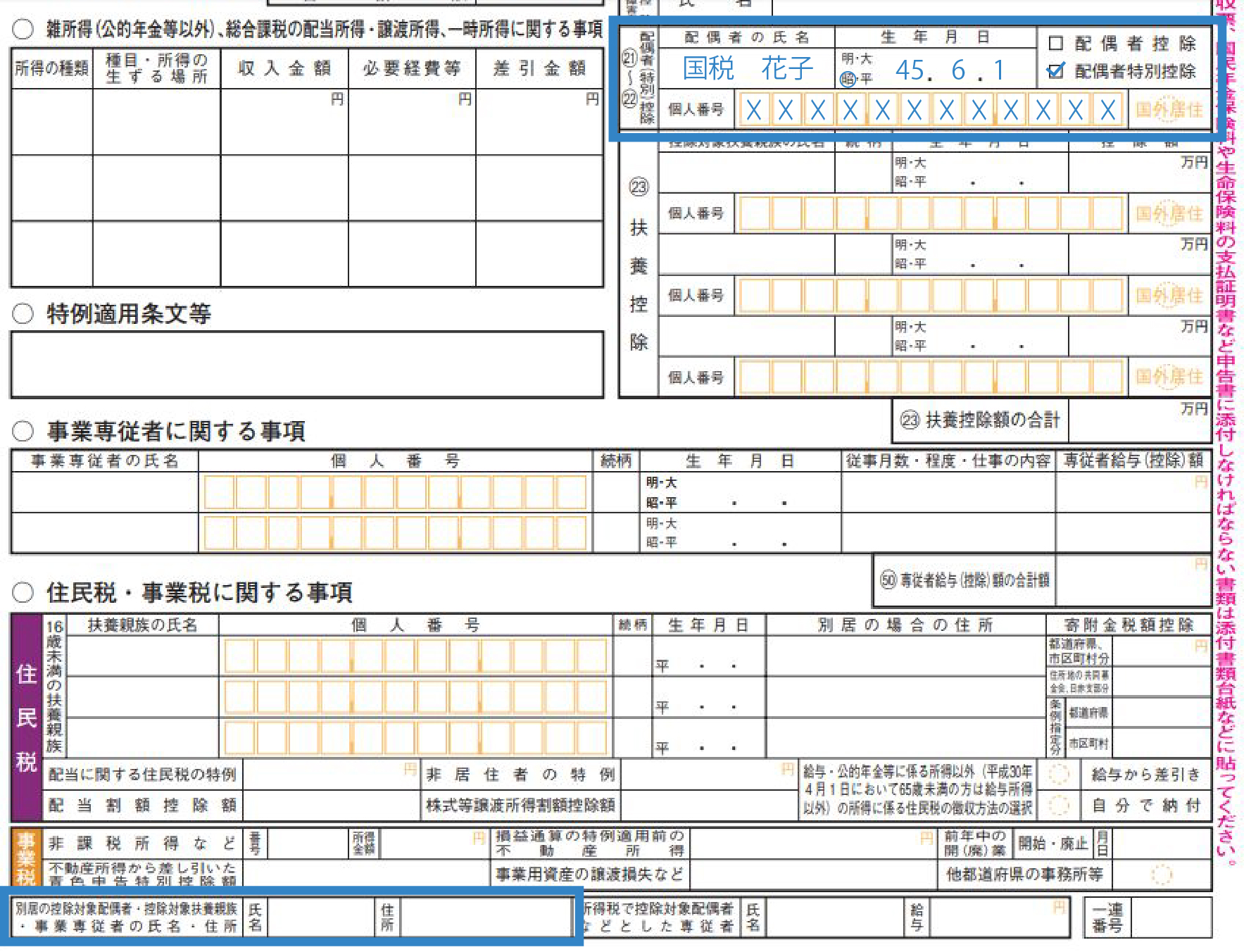

6. 確定申告書の配偶者特別控除の記入の仕方

確定申告の配偶者特別控除の記入の仕方は以下のとおりです。

第一表と第二表に記入します。

【確定申告書A】

・第一表…(12 )〜(13)配偶者(特別)控除欄に金額を記入します。

所得に応じた控除額を記入します。

「区分」の□には「1」と記入します。

(41)配偶者の合計所得金額の欄に、所得金額(収入ではないので注意)を記入します。

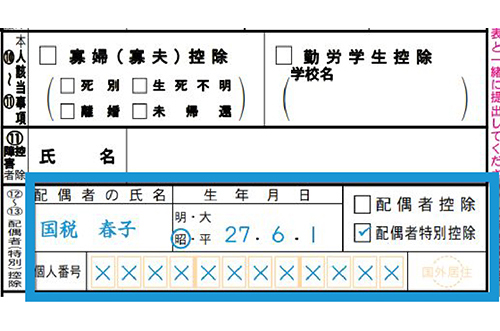

・第二表…(12 )〜(14)配偶者(特別)控除欄 に、配偶者の氏名・生年月日・マイナンバーを記入し「配偶者特別控除」の □をレ点でチェックします。

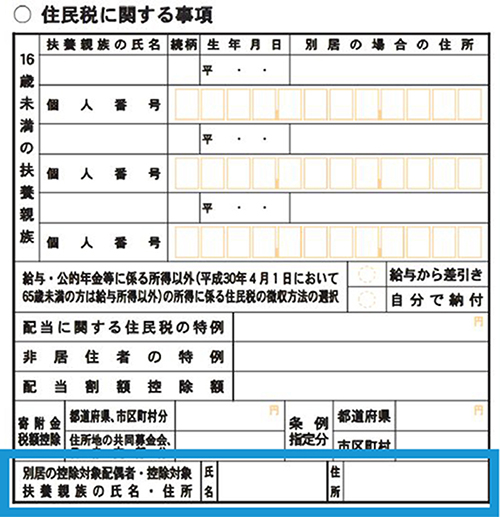

海外にいる配偶者については、「住民税に関する事項」の一番下の欄に、住所も記載します。

【確定申告書B】

・第一表…(21)〜(22)配偶者(特別)控除欄に金額を記入します。

所得に応じた控除額を記入します。

「区分」の□には「1」と記入します。

(49)配偶者の合計所得金額の欄に、所得金額(収入ではないので注意)を記入します。

・第二表…(21)〜(22)配偶者(特別)控除欄 に、配偶者の氏名・生年月日を記入し「配偶者特別控除」の □をレ点でチェックします。

海外にいる配偶者については、用紙の一番下に住所も記載します。

最後に

いかがでしたでしょうか。

配偶者控除よりも、配偶者特別控除の方が受けるための条件が少し厳しくなっています。

条件をしっかり把握してから控除をうけましょう。