新たに事業を始める場合にも、すでに個人事業主として事業をスタートしている場合にも、「株式会社設立」はあなたにとって大きな転換期であると思います。

スタートから事業をうまく軌道に乗せるためには、どのような株式会社を設立したら良いのか、知っているのと知らないのとではその後の経営に大きな差が生まれます。

あなたの事業にとって、株式会社設立はスタートラインであると同時に、単なる通過点にすぎません。

「とりあえず会社が設立できればいいや」という軽い気持ちのもと、よく考えもせず手続きして、後で大きく後悔する人が残念ながら存在します。

事業を成功させる株式会社を設立するには、様々なポイントがあります。

そのため、初めから株式会社設立の専門家に頼んでしまうというのもひとつの手です。

しかし頼むにしても、これからその会社の代表者になるのですから、ある程度は自分で要点を押さえておくのも大切なことです。

それは、その会社を軌道に乗せ、事業を成功させるためにも重要な要点になるからです。

ここでは、単なる株式会社の設立の仕方だけではなく、事業を成功させたい人のための株式会社設立の必勝法をお話しいたします。

事業を成功させる株式会社設立を望んでいる人は、ぜひ参考にしてください。

もくじ

0.事業を成功させる株式会社設立の10の要点

1.税金面で会社設立のメリットを受けられる基準は大きく2つ

1-1.税引後の所得が400万円以上なら会社設立を検討

1-2.売上が1000万円を超えたら消費税が2期免除になる特権を使うため設立

2.法人格が欲しくて株式会社と合同会社で迷うなら、間違いなく株式会社がオススメ

3.資本金の額は“300~1000万円”くらいがベスト

3-1.資本金の額があまりに少額だと、銀行口座開設の審査に通らないことがある

3-2.創業融資は資本金の額ではなく、「自己資金」の2倍までが現実

3-3.資本金が1,000万円を超えると初年度から消費税が課税される

3-4.許認可を受けたい場合、資本金がいくら以上必要という要件があるものも

4.安易な「役員(取締役)」の登記はのちのち面倒なことになるので注意

4-1.役員の報酬は「役員報酬」でなければいけない

4-2.安易な役員の登記は「会社乗っ取り」のリスクがある

5.「事業目的」に必要なものはきちんと入れる。必要ないものはむやみに入れない

5-1.許認可を受ける予定がある場合は必要な事業目的を入れる

5-2.行う予定のない事業目的を多く記載しない

5-3.これを事業目的に記載すると融資が難しくなる

5-4.営利性のあるものでなければ記載できない

6.「事業年度(決算月)」の設定の考え方は4つある

6-1.消費税の免税期間が最長となるように設定する

6-2.売上が極端に多い月を事業年度の初めにする

6-3.繁忙期を避ける

6-4.キャッシュが不足する月を避ける

7.株式会社設立の費用は、自分でやっても専門家に頼んでもほとんど変わらない。設立手続きの勉強時間を費やすなら頼んだ方が早いし確実

8.設立を専門家に頼むとき、設立後のことも考えるなら税理士がオススメ

8-1.税理士

8-2.司法書士

8-3.行政書士

8-4.ネット激安業者

9.あまりお金に困ってなくても株式会社設立後は「創業融資」を受けるべき4つの理由

10.節税テクニックを覚えるよりも「財務」を知る方が100倍いい会社を作れる

11.(ご参考)株式会社設立関連リンク

0.事業を成功させる株式会社設立の10の要点

事業を成功させる株式会社設立には、いくつかのポイントが存在します。

ここをきちんと押さえておかないと、せっかく作った会社が、逆にあなたの足を引っ張ることになりかねません。

しっかり押さえておきましょう。

- 税金面で会社設立のメリットを受けられる基準は大きく2つ

- 法人格が欲しくて株式会社と合同会社で迷うなら、間違いなく株式会社がオススメ

- 資本金の額は“300~1000万円”くらいがベスト

- 安易な「役員(取締役)」の登記はのちのち面倒なことになるので注意

- 「事業目的」に必要なものはきちんと入れる。必要ないものはむやみに入れない

- 「事業年度(決算月)」の設定の考え方は4つある

- 株式会社設立の費用は、自分でやっても専門家に頼んでもほとんど変わらない。設立手続きの勉強時間を費やすなら頼んだ方が早いし確実

- 設立を専門家に頼むとき、設立後のことも考えるなら税理士がオススメ

- あまりお金に困ってなくても株式会社設立後は「創業融資」を受けるべき4つの理由

- 節税テクニックを覚えるよりも「財務」を知る方が100倍いい会社を作れる

1.税金面で会社設立のメリットを受けられる基準は大きく2つ

まずは、そもそも会社を設立したほうが良いかどうかという点です。

場合によっては、会社を設立しないで、個人事業主で事業を進めたほうが税金面でトクな場合もあります。

会社を設立したほうが良いかどうかは、大きく2つのボーダーラインが存在します。

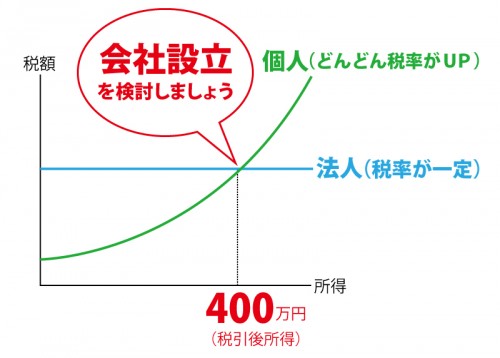

(1) 年間の課税所得(税引後の所得)が400万円以上

(2) 売上が1000万円以上

もし上記2点に該当するようであれば、会社設立することを検討します。

1-1.税引後の所得が400万円以上なら会社設立を検討

個人事業の所得税は、所得が増えれば増えるほど税率が高くなっていきます。

法人税の税率は一定なので、個人の所得が大きくなればなるほど、会社設立による節税効果は高くなります。

そのボーダーラインは、年間の課税所得(税引後の所得)がおおよそ400万円以上といわれています。

ただ、このボーダーラインも業種などにもよりますので、一度税理士に相談してみるのが良いでしょう。

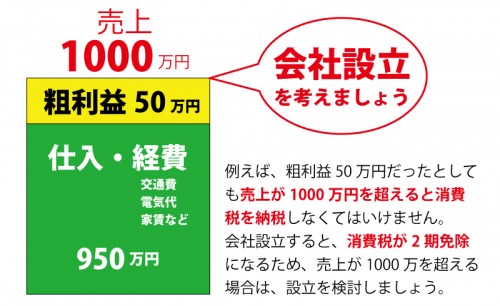

1-2.売上が1000万円を超えたら消費税が2期免除になる特権を使うため設立

個人事業主でも、年間売上が1000万円を超えると、翌々期から消費税を納税しなくてはなりません。

例えば、2015年に年間売上が1000万円を超えた場合は、2017年はたとえ売上が1000万未満であっても消費税を納税しなくてはいけません。

しかし、2つの要件を満たして会社を設立すると、消費税が2期免除になるという特権があります。

この「消費税が2期免除になる特権」を活かして、年間売上が1,000万円を超えそうな場合には、会社を設立したほうが得になります。

消費税が設立から2期免除になるためには、以下の2つの要件を満たす必要があります。

- 設立時の資本金が1000万円未満であること(999万9999円まで)

- 設立1期目開始6か月間の課税売上高、もしくは給与支給額のどちらかが1,000万円以下であること

もっと詳しく知りたい場合は「会社設立を考える時に押さえたいメリットデメリット全項目」をご覧ください。

2.法人格が欲しくて株式会社と合同会社で迷うなら、間違いなく株式会社がオススメ

これは、個人事業主ですでに売上があり、取引先から会社を設立するよう言われた場合などに特にオススメしたい点です。

そもそも、会社設立とは、“法人格”を有することをいいます。

法人には、株式会社以外にも、合同会社、合資会社、NPO法人、社団法人、宗教法人、医療法人、税理士法人・・・などなど様々なものがあります。

それぞれの法人格にメリット・デメリットがありますが、どの法人を選ぶかは、業種や事業規模、資金繰り、将来性など様々な面を考慮した上で選択する必要があります。

株式会社と合同会社のメリット・デメリットは以下のとおりです。

- 信用度は断然株式会社のほうが上

- 設立費用は合同会社のほうが安い

- “代表取締役”と入れられるのは株式会社だけ

- 将来的に規模を大きくしたいなら株式会社

- 節税メリットはどちらも同じに受けられる

- 合同会社は上場できない

上記を見てわかるとおり、合同会社の設立メリットは「設立費用の安さ」のみです。(株式会社と合同会社の設立費用の差は、おおよそ15万円程度)

もちろん、設立時の費用が安いというのは非常に大きなメリットではありますが、事業を成功させたいと本気で思っている人や、事業における信用度のために設立する人にはオススメしません。

ただ、株式会社でも合同会社でも、節税におけるメリット(デメリット)は全く同じように受けられますので、例えば節税対策のためだけ(相続税対策や賃貸収入による事業税対策など)のために会社を作る場合には、合同会社はオススメです。

3.資本金の額は“300~1000万円”くらいがベスト

株式会社設立時の「資本金」を適切な金額に設定するのは4つの理由があります。

資本金とは、簡単にいうと会社をスタートさせるための準備金です。会社設立後はこのお金が運転資金となったり、設備資金となったります。

資本金は1円からでも設立は可能です。ただ、資本金の額は少なすぎても多すぎてもよくありません。

事業を成功させる会社を作りたい場合には、資本金の額は“300~1000万円”くらいがベストではないかと思います。

その理由を下記にあげておきます。

3-1.資本金の額があまりに少額だと、銀行口座開設の審査に通らないことがある

資本金の最低額は銀行によって基準が違います。

株式会社設立時の資本金は、最低でも会社運営に必要な人件費や設備を全てそろえた上で、半年間は運営できる運転資金があるという額を集めておくことをおすすめします。

3-2.創業融資は資本金の額ではなく、「自己資金」の2倍までが現実的

創業融資は、自己資金の2倍までしか借りることができません。

ここでいう「自己資金」は、イコール資本金とは限りません。

なぜなら、資本金は全額が自己資金(自分で貯めたお金)であるとは限らないためです。

たとえば、資本金500万円のうち、自己資金が200万円であった場合は、創業融資は400万円までになってしまいます。

つまり、自己資金が少なければ借り入れできる幅が狭くなってしまいます。

さらに、自己資金の「原資(このお金をどうやって貯めたのか)」も非常に重要です。

例えば、自分でコツコツ貯めたお金なのか、友達から一瞬だけ借りてきてすぐに返さなければいけないお金なのか、そういったところまで見られます。

もちろん、この場合は、自分でコツコツためたお金であることが重要です。

それを証明できる通帳もそろえておくと良いでしょう。

3-3.資本金が1,000万円を超えると初年度から消費税が課税される

資本金の額が1000万円を超えてしまうと、初年度から消費税が課税されてしまいます。(999万9999円まで)

1000万円を超えてしまうと、株式会社設立のメリットのひとつである、設立2期までは消費税が免除される特典が受けられません。

※初年度の事業開始から6か月間に課税売上高と給与支払額の両方が1000万円を超えないことが要件です。

3-4.許認可を受けたい場合、資本金がいくら以上必要という要件があるものも

許認可を受けたい場合、資本金がいくら以上必要、という要件があるものもあるので注意が必要です。

4.安易な「役員(取締役)」の登記はのちのち面倒なことになるので注意

株式会社を設立するときには、必ず役員(取締役)を1名以上登記する必要があります。

自分の会社だからといって、この役員の登記を安易にしてしまうと、のちのち面倒なことになるので注意が必要です。

のちのち面倒になる理由を以下にあげておきます。

4-1.役員の報酬は「役員報酬」でなければいけない

登記された役員(取締役)の給与は、「役員報酬」として支払わなければいけません。

役員報酬と給与との違いは以下のようになります。

役員報酬と給与の違い

- 役員報酬…法人税法上の役員にあたる人に対して会社から支払われる報酬のこと

- 給与…会社で働く従業員などが労働の見返りとして会社から支払われるすべてのもの(諸手当を含む)

簡単にいうと、役員に対して支払われるのが役員報酬、従業員に対して支払われるのが給与(従業員給与)です。

役員は、役員報酬と給与の両方をもらうということはありません。

また、残業代や諸手当などもありません。

役員報酬の面倒な点は、「毎月同じ金額(定期同額給与といいます)を支給しなければ、損金に算入すること(税金を減らす効果)ができない」という点です。

これは非常に大きな問題で、仮に役員報酬が税務調査で否認され、損金算入できなかった場合は、二重で税金を取られてしまうことになるからです。

役員報酬の金額を変更できるのは基本一年に一回、株主総会の開催時期のみ、そして株主総会議事録を残しておく必要があります。

つまり、登記した役員に対する報酬の支払いは、従業員給与に比べて非常に取り扱いが面倒ということです。

従業員給与は、いつどんな支払い方をしても全額を損金算入できます。

役員報酬の取り合いについては、株式会社設立前に押さえておいて損はありません。

以下の記事をぜひ参考にしてください。

4-2.安易な役員の登記は「会社乗っ取り」のリスクがある

安易な役員の登記は「会社乗っ取り」のリスクがあるので充分に注意しましょう。

これは決して大きな会社だけの話ではありません。

社員が数名の会社でも実際に起こりうるリスクです。

よくありがちなのが、友人同士で会社を設立し、出資しあい、一人は代表取締役、他は役員になり会社を設立するパターンです。

会社が大きくなるにつれ、融資を受ける際の連帯保証の金額(リスクの度合い)や、会社への売上(貢献度の違い)など、金銭的な面から、いがみ合いが生まれることがよくあります。

ここで問題となるのが「株の持ち分割合」です。

役員の株を集めると資本金の50%超の持ち分割合になる場合、ある日突然、他の役員から会社を追い出されてしまうリスクがあります。

なぜかというと、取締役の選任には株主総会で過半数の賛成が必要なので、資本金のうち過半数(51%以上)を出資している株主は、取締役や代表取締役を自由に選任できるからです。

自分の株の持ち分が50%以下の場合、たとえ自分が代表取締役に就任していたとしても、いつ解任されるかわからない不安定な立場になります。

このリスクを回避するためには、最低でも自分が過半数の議決権、つまり資本金の50%超を自分で出資する必要があります。

さらに、重要事項を議決できる3分の2を超える議決権を持っておく(=出資しておく)と良いでしょう。

5.「事業目的」に必要なものはきちんと入れる。必要ないものはむやみに入れない

株式会社を設立する時に必ず作成する定款には「事業目的」を入れる必要があります。

この事業目的には、必要なものはきちんと入れ、逆に必要ないものはむやみに入れないようにします。

事業目的を後で追加・変更する場合には、登録免許税が3万円ほどかかりますので、最初から適切に記載しましょう。

事業目的を考える時の注意点は以下のとおりです。

5-1.許認可を受ける予定がある場合は必要な事業目的を入れる

必要な事業目的を入れておかないと、許認可が下りない可能性もあります。

事前に許認可の監督官庁に、必要な事業目的の記載方法を確認しておきましょう。

5-2.行う予定のない事業目的を多く記載しない

あまりにたくさんの事業目的が記載されていると、金融機関や取引先に「何の会社かわからない」と疑問を待たせる可能性があります。

ただ法律上、事業目的の記載に制限はありませんので、いくら記載しても問題はありません。

適正数があるとすれば、中小企業であれば10個くらいまででしょう。

5-3.これを事業目的に記載すると融資が難しくなる

金融業・風俗営業業種・遊興娯楽事業を事業目的に入れると、金融機関からの融資を受けるのが難しくなりますので注意しましょう。

5-4.営利性のあるものでなければ記載できない

慈善団体への寄付やボランティア活動等の営利性がない目的を記載することはできません。

6.「事業年度(決算月)」の設定の考え方は4つある

事業年度とは、会社の成績表である“決算書”を作成するために区切った期間をいいます。

この事業年度(決算月)の設定の考え方には4つのポイントがあります。

4つの考え方の前に、事業年度と決算日についてお話しします。

事業年度は、期間を「1年以下」にする決まりになっています。

ですから、半年を1事業年度としてもよいのです。

しかし、決算作業や申告はかなり大変な作業なので、通常は1年間を事業年度としているところが大半です。

決算月は自由に設定できます。

事業年度を1年間としても、初年度は会社設立から12か月後を決算月にする必要はありません。

例えば、会社設立が4月1日だったとして、決算月を10月31日にした場合の1期の事業年度は4月1日から10月31日になり、2期目以降は11月1日から10月31日が事業年度となります。

事業年度と決算月のことがわかったところで、4つの決め方のお話をします。

6-1.消費税の免税期間が最長となるように設定する

資本金1000万円未満で株式会社を設立すると、設立第1期目と2期目について、消費税の納税義務が免除されます。

例えば、5月設立なら4月を決算月にすると、最長2年の免税期間を有効に使えます。

つまり、初年度も設立から12ヶ月後に決算月を設定する考え方です。

※初年度の事業開始から6か月間に課税売上高と給与支払額の両方が1000万円を超えないことが要件

6-2.売上が極端に多い月を事業年度の初めにする

なぜ売上の多い月を事業年度の初めにするかというと、年度末に思った以上に利益が出てしまうと節税対策に十分な時間を確保できなかったり、逆に年度末に思った以上に利益が出ないと思わぬ赤字を招くことがあるからです。

6-3.繁忙期を避ける

決算月から申告月(2カ月間)にかけては、決算業務が必要となるため忙しくなるため、繁忙月は避ける、という考え方です。

6-4.キャッシュが不足する月を避ける

決算月から2か月後に法人税や法人住民税、事業税、消費税の納付期限となります。

当然、この時には納税資金が現金で必要となりますので、キャッシュが少なくなる時期を避ける考えもあります。

7.株式会社設立の費用は、自分でやっても専門家に頼んでもほとんど変わらない。設立手続きの勉強時間を費やすなら頼んだ方が早いし確実

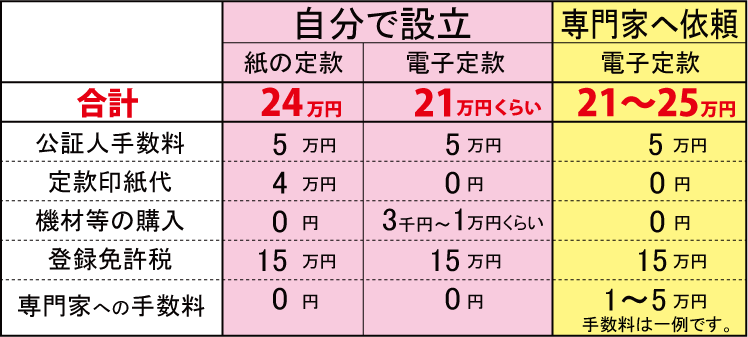

上記をみてもわかる通り、専門家に依頼しても設立の費用はそれほど変わらないことがわかります。

なぜかというと、自分で設立した場合、紙の定款だと4万円の印紙代がかかります。

自分で電子定款を作成した場合が一番安いですが、それに伴う手間はそれなりに面倒です。

※電子定款作成については「初めての電子定款作成に必要な知識と機材とその手順」「初めての電子定款認証でも簡単にわかる手続きの流れ5ステップ」をご覧ください。

専門家へ依頼した場合は、専門家によって手数料金額は違うものの、数万円の手数料でスピーディな設立が可能となります。

自分で会社を設立しようと思った場合、わからないことを自分で調べたり、自分で公証役場や法務局に行ったりと、その作業時間や勉強時間は60~80時間程度と予想されます。

また、どんなに調べてもやはり素人ですから間違えるリスクは大いにあります。

これから何社も会社を作ろうと考えているならともかく、1社作るためにそれだけの時間をかけ、リスクを負っても得られるものはものすごく少ないと断言します。

しかも、費用は代行業者に頼んでもそれほど変わらないことは、上記に記述した通りです。

8.設立を専門家に頼むとき、設立後のことも考えるなら税理士がオススメ

株式会社の設定を専門家に頼むとき、設立後のことも考えるなら「税理士」にお願いするのがオススメだと私は思います。

そもそも、株式会社設立の代行業者には、大きく分けて「税理士」「司法書士」「行政書士」「ネット激安業者」の4通りがあります。

それぞれのメリット・デメリットをみていきましょう。

8-1.税理士

税理士のメリットは、なんと言っても株式会社設立時に税金面や経営の相談が出来ることです。

上記に記述した通り、そもそも会社を設立した方がいいか個人のままがいいか、売上や所得のボーダーラインを見極めるには税理士による判断は欠かせません。

株式会社は設立して終わりではありません。

設立後は必ず決算がやってきて、税務署に決算申告をしなくてはいけません。

また、金融機関からの融資を検討する場合にも、会社の成績表である損益計算書や貸借対照表の提出が求められます。

株式会社設立時に税理士がいない場合には、一度、税理士による無料相談にて助言を聞いてみることをオススメします。

手続きにおいては、司法書士と提携していることが大半ですので、自分でやることは最小限で済みます。

費用面においても、設立後の税務顧問契約があれば手数料がゼロの場合が多いです。

デメリットは、設立初期から税務顧問料が発生することです。

すでに知り合いの税理士がいる場合には、設立のみを専門としている手数料の安い代行業者にお願いすることをオススメします。

8-2.司法書士

株式会社設立登記のスペシャリストは司法書士です。

基本的に窓口が税理士であれ、ネット業者であれ、司法書士と提携している場合が大半です。

公証役場や法務局へも行ってくれる場合が多いので、自分でやることは最小限で済みます。

株式会社設立のみを効率的に最短で行いたい場合は、司法書士にお願いするのが確実でしょう。

デメリットとしては、他業者よりも手数料が高額なことが多いです。(5万円~)

また、税務的なアドバイスを受けることもできません。

8-3.行政書士

行政書士にお願いした場合のメリットは、司法書士よりも手数料が安いことがあげられます。

ただし、行政書士は定款を作成することはできますが、法務局に提出する書類を作成することはできません。

場合によっては法務局に提出する書類には別途手数料がかかる場合もあります。

8-4.ネット激安業者

ネット激安業者のメリットは、なんといっても手数料の安さです。

数千円の手数料で簡単に会社設立ができることから、最近ではかなりの数の設立を手掛けているようです。

また、税理士との顧問契約のしがらみもないこともメリットです。

とにかく会社を安く作りたい場合にはオススメです。

デメリットとしては、書類の作成はできますが、公証役場や法務局にまではいってはくれないところが大半です。

とにかく時間がない、わずらわしいことをしたくない人にとってはデメリットです。

また、手続上“不備のない定款”は作成できますが “本当にあなたにとって適切な事項が記載されている定款”を作れるとは限りません。

“不備のない定款”と“本当にあなたにとって適切な事項が記載されている定款”は全くの別物なのです。

例えば、上記にあげたように、将来的に許認可を受けることを視野に入れるのであれば定款の事業目的に適切な事項を入れることが必要ですし、創業融資を有利にすすめたいのであればそれに見合った資本金の設定などは特に重要なポイントです。

大切な株式会社を設立するにあたっては、一度、専門家の無料相談を利用してからでも遅くはないと思います。

9.あまりお金に困ってなくても株式会社設立後は「創業融資」を受けるべき4つの理由

株式会社設立後にいいスタートを切りたい場合は、起業時の融資はとても重要な要素のひとつとなります。

その理由は以下の点においてです。

- 起業融資いわゆる「創業融資」は、決算書など実績に関係なく借りられる、起業時ならではの融資であること

- 起業融資を成功させることで、資金繰りをより安定させ、事業を早い段階で軌道に乗せることができる

- 起業時から金融機関との関係性をより良いものにしておくことで、いざ次の融資を借りたい時に慌てないで済む。もちろん収支計画をきちんと立て、自社の財務状況を把握していることが前提です。

- 金融機関はお金に困ってからでは貸してくれない。なので比較的借りやすい起業時に新規取引を開始し、借りられる時に借りられるだけ融資を受けておくことで、資金繰りリスクを最低限に抑えられる

例えば起業時に自己資金が充分にあり、融資をあまり必要としていない場合であっても、借りられるのであれば起業融資は受けておいたほうが良いと私は考えます。

なぜなら、金融機関はお金に困ってからではお金を貸してくれないからです。

また、起業時の創業融資と違って、創業後時間がたってからの融資の場合には、資金の使い道が非常に重要なポイントとなります。

なぜなら、銀行がお金を貸せるのは、前向きな資金だけだからです。

お金に困っているから融資を受けたいのに、金融機関はお金に困っている会社には融資をしてくれないという矛盾が生じます。

ではどうすれば良いかというと、自社の財務をきちんと把握し、お金に困る前に融資を受けること、そしてお金に困る前に金融機関との関係性を築くことです。

金融機関との関係性を構築するには、融資を受け、毎月きちんと利息とともに返済する実績をつくることです。

これを一番最初にやるべきタイミングが起業融資です。

決算書が悪ければ(赤字)では、金融機関からの融資は、ほぼ難しいでしょう。

しかし、創業時にはまだ会社の決算書がないため、融資要件に決算書の提出はありません。

事業を始めてから年数が経過するほど、実績を求められるため、決算書なしには融資はおりません。

ですから、決算書などに関係なく借りられる、起業時ならではの融資を借りておくことは、いいスタートを切りたい起業家にとっては、非常に重要であると言えます。

起業融資を成功させるポイントについては「【起業融資】いいスタートを切る起業家が成功させる融資のコツ」をご覧ください。

10.節税テクニックを覚えるよりも「財務」を知る方が100倍いい会社を作れる

私は、中小企業の経営者における問題点のひとつに「財務の必要性への理解が不十分であること」があげられると考えています。

財務とは、経理のまとめた帳簿や決算書をもとに、会社の資金繰りや予算管理、資金調達(銀行融資)、余裕資金の計画を行うことを言います。

売上がたつようになってからの経営者が、最も陥りやすい問題点として「売上さえあがっていればなんとかなるだろう」と考え、財務をおろそかにしがちな点があげられます。

これは本当に危険な考え方で、売上が上がっていても、会社が倒産することは充分にありえます。

その原因は

・お金の流れを把握していない

・身の丈を越えた、大きすぎる案件を受注してしまう

・損益計算書や貸借対照表をうまく読み解けていない

・必要な資金調達ができていない

・余裕資金の投資先の計画を立てていない

などがあげられ、これらは財務を正しく理解することですべて解決することが可能です。

せっかく売上が伸びているのに倒産の危機に瀕してしまう大きな要因のひとつは、財務管理の不十分さなのです。

まず中小企業の経営者には、財務の必要性を充分にわかってもらいたい、というのが私の考えです。

株式会社を設立する経営者に知っておいてもらいたい財務については「【財務とは】いい会社を作る社長が押さえるべき財務のポイント」をご覧ください。

11.(ご参考)株式会社設立関連リンク

会社設立に関するリンクをご紹介いたします。

【定款】

・初めての電子定款認証でも簡単にわかる手続きの流れ5ステップ

【合同会社】

【その他】

・【財務とは】いい会社を作る社長が押さえるべき財務のポイント

・【起業融資】いいスタートを切る起業家が成功させる融資のコツ

最後に

いかがでしたでしょうか。

事業を成功させたい人のための株式会社設立について、押さえておきたいことをご説明させていただきました。

株式会社を設立するにあたっては、業種や事業規模、資金繰り、将来性など様々な面を考慮した上で、設立するのかしないのか、株式会社にするのか合同会社にするのかなど選択する必要があります。

私のオススメは、ぜひ専門家の無料相談を利用して欲しいということです。

無料相談ですから、有益な情報だけ引き出して、あとは自分で手続きするのもひとつの手でしょう。