社会保険料控除(しゃかいほけんりょうこうじょ)とは、その年に自分や家族の支払った社会保険料の全額が、保険料負担者のその年の所得から控除され、所得税と住民税が軽減される制度です。

ここでは、確定申告時における社会保険料控除のポイントをお話します。ぜひ参考にしてください。

参考:個人事業主の確定申告ガイド|フロー図を用いてわかりやすく解説

もくじ

1. 確定申告の社会保険料控除申告書を作成するためのポイント3つ

2. 確定申告で記入する社会保険料控除の種類5つ

3. 自分や家族の国民年金保険料・厚生年金保険料

4. 自分や家族の健康保険料

5. 国民年金基金の掛金

6. 後期高齢者医療制度の保険料、介護保険法の規定による介護保険料

7. 労働保険料

8. 確定申告書の社会保険料控除の記入の仕方

1. 確定申告の社会保険料控除申告書を作成するためのポイント3つ

まずは、確定申告の社会保険料控除申告書を書くためのポイントを3つお話します。

- それぞれの控除証明書を集める

- 社会保険料控除の種類は5種類

- 社会保険料控除は、金額の全額が控除できる

社会保険料控除は全額が控除できるので、該当する場合は忘れずに記入しましょう。

基本的には、控除証明書に記載されている通りに記入しますが、控除証明書が発行されないものもあるので注意が必要です。

2. 確定申告で記入する社会保険料控除の種類5つ

確定申告で記入する社会保険料控除の種類は以下の5種類です。

- 自分や家族の国民年金保険料、厚生年金保険料

- 自分や家族の健康保険料(税)

- 国民年金基金の掛金

- 後期高齢者医療制度の保険料、介護保険法の規定による介護保険料

- 労働保険料

上記のように、自分の社会保険料だけでなく、生計を一にする家族の社会保険料をあなたが支払った場合にも社会保険料控除として記入できます。

以下から、詳しくご説明します。

3. 自分や家族の国民年金保険料・厚生年金保険料

以下の場合には、自分や家族の国民年金保険料や厚生年金保険料を記入することが出来ます。

- 自分で国民年金に加入している

- 妻や20歳以上の子供の国民年金を自分が支払っている

- 滞納分の国民年金を追納した

- 年の途中に退社し、サラリーマン時代に厚生年金に加入していた

上記のような場合には、日本年金機構から控除証明書が送られてきますので、その金額を記入します。

サラリーマン時代の厚生年金保険料は、会社からもらった源泉徴収票を提出し、記入します。

なお、国民年金は2年前納をすることができますが、その場合は(1)全額を納めた年に控除(2)各年分の保険料に相当する額を各年に控除、のどちらかを選べます。

4. 自分や家族の健康保険料

自分で国民健康保険に加入している場合や、家族の健康保険料を支払っている場合は、社会保険料控除に記入します。

ただし、国民健康保険には、控除証明書がありません(自治体によっては支払額の通知書を発行している場合もあります)。

ですので、控除証明書の添付は必要なく、金額を記入するだけで大丈夫です。

国民健康保険料を記入する場合には、1月1日から12月31日までに実際に納付した保険料を自分で確認する必要があります。

具体的には、現金払いなら納付済書、銀行引落なら通帳、わからなくなってしまった場合には、市区町村に電話で問い合わせることもできます。

実際に納付した金額を記入するので、例えば納付期限が来年のものでも、今年にすべて支払っていれば今年の控除になります。

また、サラリーマン時代に給与から天引きされていた健康保険料がある場合には、源泉徴収票を添付し、記入します。

5. 国民年金基金の掛金

国民年金基金とは、国が運用している年金で、国民年金に上乗せで付加できる年金です。

国民年金基金の掛金も、全額が社会保険料控除の対象となります。

控除証明書が送られてくるので、その金額を記入します。

6. 後期高齢者医療制度の保険料、介護保険法の規定による介護保険料

後期高齢者医療制度の保険料や、介護保険法の規定による介護保険料を、あなたの口座で支払っている場合、または年金から天引きされている場合に金額を記入できます。

あなたと生計を一にする親族が負担すべき社会保険料を支払った場合も控除の対象にすることができます。

ただし、年金受給者本人の年金から特別徴収(天引き)されている場合には、本人からしか控除できません。

7. 労働保険料

労働保険(ろうどうほけん)とは以下の2つの総称を指します。

・労災保険

・雇用保険

労災(ろうさい)保険とは、従業員が業務中にケガをした場合などに補償される保険で、保険料は会社が負担します。

労災保険には「特別加入」制度があり、1人親方(業種制限あり)や中小企業の役員等が任意で労災保険に加入できるようになっています。

この特別加入制度で支払った労災保険料については、社会保険料控除の対象となります。

雇用保険(こようほけん)とは、いわゆる失業保険のことです。

会社で働く従業員が失業状態となった場合に、再就職するまでの一定期間、一定額のお金を受け取ることができる保険です。

会社の従業員が加入することができ、保険料は会社と従業員が決められた割合を負担して支払います。

サラリーマン時代に給与天引きされていた雇用保険料がある場合には、源泉徴収票を添付し、記入します。

8. 確定申告書の社会保険料控除の記入の仕方

確定申告の社会保険料控除の記入の仕方は以下のとおりです。

第一表と第二表に記入します。

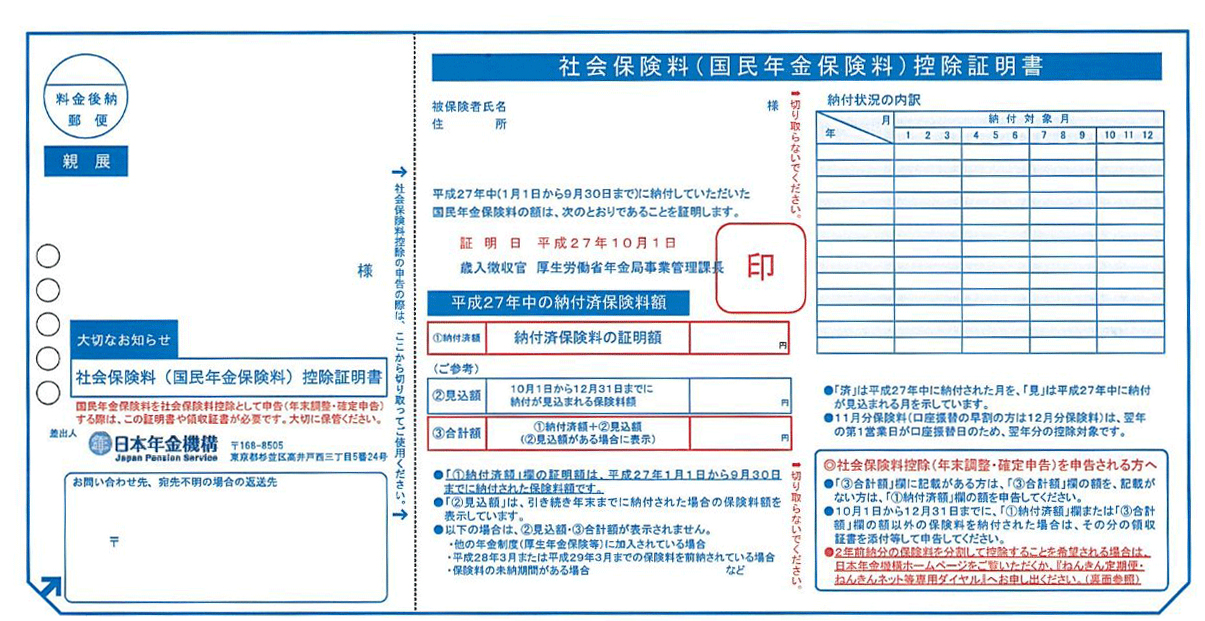

【確定申告書A】

・第一表…(6)社会保険料控除に、合計保険料金額を記入します

・第二表…用紙右の「所得から差し引かれる金額に関する事項」(6)社会保険料控除欄に、社会保険の種類と支払保険料額を記入します。源泉徴収票がある場合には、源泉徴収票のとおり、と記入して、合計の社会保険料を記入します。

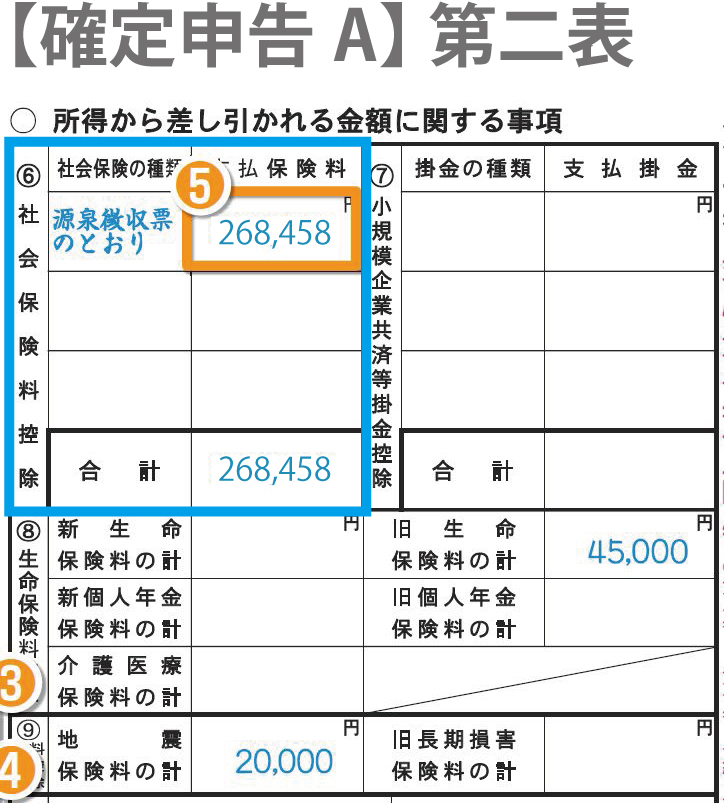

【確定申告書B】

・第一表…(12)社会保険料控除に、合計保険料金額を記入します

・第二表…用紙右の「所得から差し引かれる金額に関する事項」(12)社会保険料控除欄に、社会保険の種類と支払保険料額を記入します。

【参考】確定申告関連リンク

・個人事業主の確定申告ガイド|フロー図を用いてわかりやすく解説

・副業の確定申告ガイド|20万円超から始める手順やバレないやり方

・フリーランスの確定申告|押さえたい8つのポイント

・【2019年度確定申告】改正|基礎控除38万円と33万円完全攻略

・【2019年度確定申告】生命保険料控除の完全攻略ポイント8つ

・【2019年度確定申告】社会保険料控除の完全攻略ポイント8つ

・【2019年度確定申告】寄付金控除の完全攻略ポイント5つ

・【2019年度確定申告】青色申告特別控除の完全攻略ポイント9つ

・【2019年度確定申告】専従者給与・専従者控除の攻略ポイント

・【2019年度確定申告】65万円青色申告特別控除を受けるためのポイント

・【2019年度確定申告】扶養控除の完全攻略ポイント5つ

・【2019年度確定申告】配偶者控除の完全攻略ポイント5つ

・【2019年度確定申告】配偶者特別控除の完全攻略ポイント6つ

・【2019年度確定申告】医療費控除の完全攻略ポイント8つ

・はじめての確定申告の必要書類まとめ・画像つき

・[確定申告]住宅ローン控除の必要書類の集めかた画像つき

・年末調整と確定申告の違いと両方対象者のための4つのケース

最後に

いかがでしたでしょうか。

社会保険料控除は全額を控除できるので特に計算の必要もありません。

控除できる金額も大きく、税金に差が出ますので、忘れずに記入しましょう。