あなたは今、確定申告書Bについてお調べのことと思います。

確定申告書Bとは、簡単にいうと、2種類がある申告書のうち、オールマイティに使える用紙です。

確定申告書Bで申告する場合、何に気をつけなくてはいけないのか、不安な方も多いのではないでしょうか。

ここでは確定申告書Bについて分かりやすく説明しています。

ぜひ参考にしてください。

もくじ

1.確定申告書Bは個人事業主やフリーランスが使う申告書

2.確定申告書Bを使う6の事例

2-1.事業による収入を得ている場合(事業所得)

2-2.アパートや駐車場など賃貸収入を得ている場合(不動産所得)

2-3.株の売買で利益や損失を出した場合(譲渡所得)

2-4.不動産を売却した場合(譲渡所得)

2-5.自分の所有する山を伐採、譲渡(山林所得)

2-6.退職金を受け取った時(退職所得)

3.確定申告書Bの入手方法

4.確定申告書Bの記載内容

5.確定申告書Bの提出方法3つ

6.確定申告書Bの提出期間と提出期限

7.確定申告書Bの提出先

8.確定申告書Bを提出したあとの納付期限と還付の時期

9.(参考)予定納税について

1.確定申告書Bは個人事業主やフリーランスが使う申告書

確定申告書Bは、基本的には個人事業主やフリーランスが使用する申告書です。

サラリーマンや年金生活者は、基本的には確定申告書Aを使用します。

・確定申告書B…個人事業主やフリーランス、その他Aでは申告ができない人

・確定申告書A…主に、サラリーマン、年金生活者、パート・アルバイトなどが使用

確定申告書Bは、すべての場面で使うことのできるオールマイティな申告書用紙です。

「項目が多くても気にならない」「ごちゃごちゃ考えてしまって迷う」のならば、確定申告書Aの該当者であっても確定申告書Bを使って申告を行うことをオススメします。

2.確定申告書Bを使う6の事例

確定申告書Bは、すべての場合に対応できるのですが、主に次のような時に使います。

2-1.事業による収入を得ている場合(事業所得)

個人事業主やフリーランスなどが事業により収入を得ている場合には、確定申告書Bを使用します。

ここで注意したいのは「所得」と「収入」の違いです。

所得と収入は同じように見えますが、税法上は全く違います。

- 収入…入ってくるお金の総額。フリーランスの事業であれば売上高のこと。

- 所得…入ってきたお金(収入)から必要経費を引いた金額

事業から生じた“所得”(事業所得)から、所得控除を差し引いた金額がプラスの場合に確定申告をする必要があります。

例えば、事業としてWeb制作をして得た「収入」が年間50万円とします。

そこから、必要経費として交通費や会議費、通信費、外注費など、事業のために要した費用が年間10万円あったとします。

この場合「所得」は40万円ですので確定申告が必要です。

ただしそこから、社会保険料の支払い(国民健康保険や国民年金)や、生命保険料控除など「所得控除」の合計が40万円以上の場合は、確定申告をしても納める税金はありません。

事業所得として申告したい場合は、あらかじめ「個人事業の開業届出」を提出しておく必要があります。

他にも節税やメリットを受けたい場合には「青色申告承認申請書」を期限内に定住する必要があります。

ただし、青色申告をするには条件があります。

詳しくは「65万円青色申告特別控除のメリットを受けるためのポイント」をご覧ください。

- 確定申告書B(第一表、第二表)

- 青色申告決算書(一般用)

- 収支内訳書(一般用・白色申告)

2-2.アパートや駐車場など賃貸収入を得ている場合(不動産所得)

アパートや駐車場など不動産を経営し賃貸収入を得ている場合は、確定申告書Bを使用します。

賃貸収入は、「不動産所得」となります。

不動産所得の場合も、確定申告が必要な場合は、所得金額から所得控除を差し引いた金額がプラスの場合です。

また、他に給与収入がある場合は、不動産所得が20万円以上の場合には、必ず確定申告が必要です。

(20万円未満の場合は、確定申告してもしなくてもいいことになっています。ただし、20万円未満で確定申告しない場合でも、市区町村に住民税の申告は必要です)

例外として、会社の役員等で、その会社から賃貸収入を得ている場合は、金額に関係なく、確定申告が必要です。

- 確定申告書B

- 青色申告決算書(不動産所得用)

- 収支内訳書(不動産所得用・白色申告)

- 賃借人の氏名や家賃月額、賃借期間がわかるもの

- 敷金、礼金の金額がわかるもの

- 通帳、領収書、請求書、銀行振込書、借入金支払明細、固定資産税領収書、保険料領収書、管理費明細書など必要経費がわかるもの

2-3.株の売買で利益や損失を出した場合(譲渡所得)

株の売買で利益や損失を出した場合は、確定申告書Bを使います。

株の売買の場合は、所得の種類が「譲渡所得」になります。

ただ、株の場合は、売買している口座の種類によって確定申告が必要かどうかが違います。

【口座の種類】

・特定口座(源泉徴収あり)

証券会社等が税金を天引きして納税までしてくれるので、確定申告の必要はありません。ただし、年間を通して損をしている場合は、来年以降に利益が出ると「3年間の繰越控除」で利益の相殺に使えますから、申告してもいいと思います。

・特定口座(源泉徴収なし)

証券会社等が「年間取引報告書」を送ってくれますので、それを用いて確定申告をします。年間通して損をしている人は、口座間の損益通算や、譲渡損失の繰越控除をすることができるので申告しておく方がトクな場合があります。

・一般口座

自分で「売買報告書」を元に「取引報告書」を作成して確定申告を行います。年間通して損をしている人は、口座間の損益通算や、譲渡損失の繰越控除をすることができるので申告しておく方がトクな場合があります。

・NISA口座

年間100万円の元金からでた利益について非課税なので、確定申告は必要ありません。ただし、配当金を郵便局や銀行口座で受け取った場合には、課税対象となりますので、20万円を超える場合は確定申告が必要です。

- 確定申告書B(第一表、第二表)

- 分離課税用の申告書(第三表)

- 株式等に係る譲渡所得等の金額の計算明細書

- 所得税の確定申告書付表

- 年間取引報告書など(証券会社より)

- ※詳しくは国税庁HP「平成27年分株式等の譲渡所得等の申告のしかた(記載例)」でご自分の事例に合わせてお読みください。

2-4.不動産を売却した場合(譲渡所得)

マンションや一戸建て、土地などの不動産を売却した場合、その売却益(譲渡益)は確定申告書Bを使用して申告します。

この場合は「譲渡所得」になります。

不動産の売買をすると、登記情報が税務署に届くようになっているので、売却益が出た場合は必ず申告しましょう。

譲渡所得は、売却した金額から、取得費や譲渡費用を差し引いて計算します。

取得費は、所有期間中の減価償却費(※)相当額を差し引いて計算します。

※減価償却費とは、建物などの資産を法定耐用年数(国によって決められた年数。寿命のようなもの)に応じて分割して経費計上すること。

ただ、マイホーム(居住用財産)を売ったときは、所有期間の長短に関係なく譲渡所得から最高3,000万円まで控除ができる特例があるなど、状況によって計算方法が違います。

詳しくは、国税庁HPのタックスアンサー「マイホームを売ったとき」をご覧ください。

- 確定申告書B(第一表、第二表)

- 分離課税用の申告書(第三表)

- 譲渡所得の内訳書

- 売却時の売買契約書(コピー)

- 売却した不動産の購入時の売買契約書(コピー)

- 仲介手数料、売却手数料の領収書(コピー)

- 住民票の除票(売却後2ヶ月経過後発行されたもの)

- ※詳しくは国税庁HP「土地や建物を売ったとき」をご覧ください。

2-5.自分の所有する山を伐採、譲渡(山林所得)

自分の山林を伐採・譲渡したときに生じる収入は、「山林所得」として確定申告をします。

詳しくは「平成27年分山林所得の申告のしかた(記載例)」をご覧ください。

2-6.退職金を受け取った時(退職所得)

サラリーマンが退職した時に受け取る退職金は「退職所得」となります。

通常受け取る「給与所得」とは所得の種類が異なります。

ただ、退職金(退職一時金)には「退職所得控除」というものがあって、ある一定の金額までは税金がかからず、確定申告が必要ありません。

・勤続年数が20年以下の場合の退職所得控除額は40万円×勤続年数(80万円未満の場合には、80万円)

・勤続年数20年超の場合の退職所得控除額は800万円+70万円×(勤続年数-20年)

例えば、勤続10年の場合は、400万円までの退職金には税金がかからず、勤続30年の場合は1500万円までは税金がかかりません。

たとえ税金がかかる場合でも、原則として、「退職所得の受給に関する申告書」を会社に提出していれば退職金は源泉徴収されるため確定申告の必要はありません。

しかし、場合によっては確定申告をすることで納めすぎた税金を取り戻すことができます。

- 社会保険料、生命保険料、地震保険、配偶者、扶養、基礎控除などの各種控除が給与所得から控除できなかった場合

- 不動産所得や事業所得があり、それらが赤字の場合

- 確定申告書B(第一表・第二表)

- 確定申告書第三表(分離課税用)

- 源泉徴収票

3.確定申告書Bの入手方法

確定申告書Bの用紙の入手方法は以下の3つです。

- 税務署に行く

- 国税庁のホームページからPDFをダウンロード

- 市区町村役場に行く(ただし場所によっては置いてない場合もある)

確定申告時期限定で、国税庁のホームページに確定申告書作成コーナーが設けられています。

それを利用してインターネット上で直接、確定申告書Bを記入、作成することもできます。

確定申告をすると、2年目以降は自宅に直接郵送されます。

4.確定申告書Bに書き込む内容

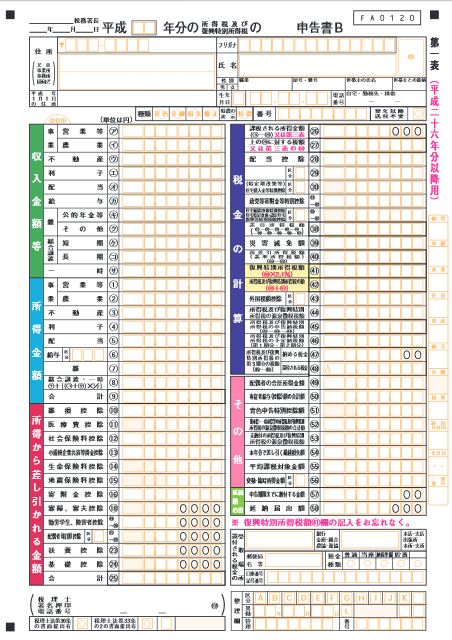

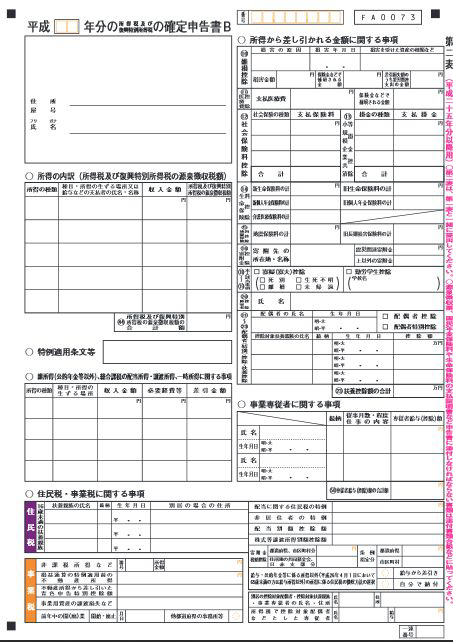

確定申告書Bは、第一表と第二表の2枚で構成されています。

それぞれの表に書き込む内容は次の通りです。

・第一表…収入金額、所得金額、所得控除の金額、税額などの数字を記入する

・第二表…第一表に記入した金額の内訳や内容などについて記入する

第二表については、下の欄が住民税計算のための記載項目となっています。

住民税の金額は、所得税の申告内容をベースに自治体が計算しています。

正確な情報提供のためにも、漏れなく正確に記入するようにしましょう。

ここでは詳しい記入の仕方は省略しますが、記入の仕方は「確定申告の手引き 確定申告書B」をご参照ください。

5.確定申告書Bの提出方法3つ

確定申告書Bの提出は、以下の3とおりあります。

・税務署に直接提出

・郵送

・e-tax(ネット申告)

・税務署に直接提出

確定申告の提出は、自分の居住地を管轄する税務署になりますので、そこに直接持参する方法です。

また、確定申告の時期には市区町村役場でも受付を行っています。

自分の居住地を管轄する税務署は、国税庁HPの「国税局・税務署を調べる」で検索することができます。

初めての確定申告の場合は、直接聞きながら行うのも良いでしょう。

・郵送

最寄りの税務署に郵送することでも提出は可能です。

申告書の控えに受付印の押印を希望する場合には、自分の名前・住所を書き、必要な金額の切手を貼付した返信用封筒を同封して郵送します。

もし不備があった場合には、確定申告書類に記載した電話番号あてに税務署から電話がかかってきます。

家にパソコンとプリンタがあれば、国税庁HPの「確定申告書等作成コーナー」で「書面提出」を選んで申告書に数字を入力、作成し、プリントアウトして送るのがスムーズです。

郵送方法は、切手を貼った普通郵便で大丈夫です。

ただ「信書」でないといけないため、ゆうパックやゆうメール、宅急便は使えません。

レターパックは信書が送れますので大丈夫です。

郵送期日は3月15日(土日の場合は翌週月曜日)の日付の消印有効です。

・e-tax(インターネット)

e-Taxは確定申告書を電子データで送信する申告方法です。

手続きをするには、市区町村役場にて電子証明書付きの住基カードの取得や、ICカードリーダライタが必要です。

利用料金はかかりませんが、あらかじめ利用開始の手続きをしておく必要があります。

これから毎年、確定申告をする場合には良いですが、一回限りの場合は直接行くか、郵送の方が良いでしょう。

e-taxで申告した場合、添付書類はすみやかに税務署に郵送する必要があります。

6.確定申告書Bの提出期間と提出期限

確定申告書Bの提出期間と提出期限は以下のとおりです。

・提出期間…2月16日から3月15日

・提出期限…3月15日

例えば、平成27年分の確定申告書Bを提出する場合には、その翌年の平成28年3月15日(火)までに提出しなくてはなりません。

ただし、この提出期限が土曜日または日曜日になった場合には、その翌々日または翌日の月曜日が提出期限となります。

7.確定申告書Bの提出先

確定申告書Bの提出先は、お住まいの地域を管轄している税務署になります。

お住まいの地域を管轄している税務署は、国税庁HPから検索できます。

他にも「お住まいの地域名 税務署」でインターネット検索すると検出されます。

8.確定申告書Bを提出したあとの納付期限と還付の時期

確定申告書Bを提出したなら、次は税金の納付と還付が気になりますよね。

税金の納付と還付の時期は以下になります。

納付期限…3月15日

還付の時期…おおよそ申告書提出から1か月前後

もし、確定申告の計算の結果、納めるべき税金が出た場合の納付の期限は、確定申告書Bの提出期限と同じ日の3月15日になります。

3月15日が土曜または日曜であった場合も、確定申告書Bの提出期限と同様、翌々日または翌日の月曜日が納付期限です。

申告書の提出後に、税務署から納付書の送付や納税通知書等によるお知らせはありませんので注意してください。

また、還付(お金が戻ってくる)場合には、おおよそ申告書提出から1か月前後が還付の目安となります。

ただし、確定申告期間の早い時期に還付申告をすると、早めに還付がなされることもあります。

9.(参考)予定納税について

確定申告書Aは「予定納税」がない場合に限り使用できます。

予定納税とは、前年の所得税が15万円以上のときに納める前払いの税金で、該当者と思われる人には税務署から予定納税の通知がきます。

前年に予定納税をしている場合は、確定申告書Bを使用して申告することはできません。

基本的には、毎月会社で源泉徴収(給与天引き)されているサラリーマンは、予定納税の通知がきたことはないと思います(まれに前年に確定申告をしていると、くる場合もあります)。

確定申告書Bを使用する人は、予定納税をしていることはあまりないと思われます。

もしあった場合は確定申告書Bをお使いください。

最後に

いかがでしたでしょうか。

確定申告書Bは、どんな場合にも使えるオールマイティな確定申告の用紙です。

「確定申告書のAかBか」で悩んだら、ただちに確定申告書Bを選ぶことをオススメします。

もう一つの主要な確定申告用紙である確定申告書Aについては、「これで完ぺき!わかりやすい【確定申告書A】10のポイント」をご覧ください。