あなたは今、交際費がどういった場合に損金不算入になるのかについてお調べのことと思います。

交際費とは会計上の「接待交際費」のことで、主に得意先を接待するためにかかった費用にあたります。

ここではどういった場合に接待交際費が損金不算入になるのかについて詳しく説明します。

参考にしてください。

もくじ

1. 接待交際費は年間800万円を超えると原則損金不算入

2. 接待交際費が年間800万円を超える場合は2つから選択

2-1. 年間800万円まで接待交際費を損金算入する方法

2-2. 接待交際費のうち、接待飲食代の50%を損金算入する方法

3. 1人5000円以下の飲食代は接待交際費から除外できる

4. 接待交際費と似ている会議費・福利厚生は損金に算入できる

1. 接待交際費は年間800万円を超えると原則損金不算入

平成26年4月1日以降から、接待交際費は年間800万円を超えると原則損金不算入(税金を減らすことができない)ようになりました。(現段階では平成28年3月31日まで)

つまり、接待交際費は年間で800万円までは損金に算入することができるということです。

接待交際費とは、主に得意先を接待するためにかかる費用のことですから、中小企業であれば接待交際費だけで年間800万円を超えることはなかなかないでしょう。

中小企業であれば、接待交際費に関することはそれほど気にしなくて良くなった、ということになります。

(ここでいう中小企業とは資本金または出資金が1億以下の企業を言います)

ここではまず、接待交際費は年間800万円までは細かいことは気にせず損金に算入できる、と覚えておいてください。

接待交際費が800万円を超える場合の取扱いについてはこのあと2でお話します。

2. 接待交際費が年間800万円を超える場合は2つから選択

接待交際費が800万円を超える場合には、その超えた部分については原則損金不算入になります。

しかし、接待交際費が年間800万円を超える場合には、以下の2つから選択することができます。

2-1. 年間800万円まで接待交際費を損金算入する方法

ひとつは、年間800万円まで接待交際費を損金算入(税金を減らす)ことを選択する方法です。

これは、接待交際費の中でも飲食代の金額が1600万円を超えない場合はこちらを選択した方が得になります。

2-2. 接待交際費のうち、接待飲食代の50%を損金算入する方法

もうひとつは、接待交際費のうち、接待飲食代の50%を損金算入とする方法です。

これは、接待飲食代のみで1600万円を超える場合にはこちらを選択した方が得になります。

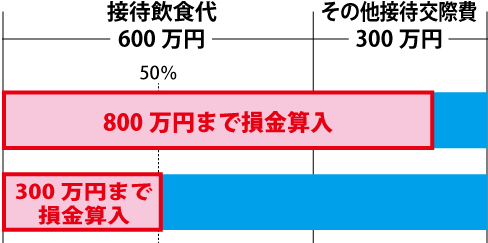

例1. 接待飲食代600万円、その他接待交際費が300万円の場合

・2-1を選択→800万円まで損金算入

・2-2を選択→300万円まで損金算入

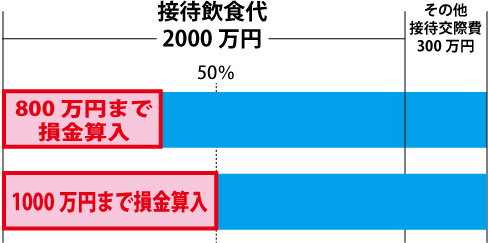

例2. 接待飲食代2000万円、その他接待交際費が300万円の場合

・2-1を選択→800万円まで損金算入

・2-2を選択→1000万円まで損金算入

3. 1人5000円以下の飲食代は接待交際費から除外できる

得意先への接待交際費であっても、1人あたり5000円以下の飲食代は、接待交際費から除外することができます。

接待交際費が年間で800万円を超える部分は原則損金不算入ですので、1人あたり5000円以下の接待飲食代を接待交際費から除外した方が節税対策として有利です。

ただし、除外できるのは接待飲食代に限ります。

お歳暮・お中元などその他の接待交際費は金額に関わらず接待交際費となります。

接待交際費から除外した場合の経理処理は「会議費」などで処理します。

1人あたり5,000円以下の判定は、単純に支払金額の総額を、参加人数の頭数で割ったものです。

例えば1人がビールを10杯飲んで7,000円、1人がウーロン茶1杯で500円あっても、2人で総額を割って判断して構いません。

ただし、接待交際費から除外するには要件を満たした領収書やレシートが必要です。

接待交際費から除外できる飲食代の領収書・レシートの要件

- イ. その飲食等のあった年月日

- ロ. その飲食等に参加した得意先、仕入先その他事業に関係のある者等の氏名又は名称及びその関係

- ハ. その飲食等に参加した者の数

- ニ. その費用の金額並びにその飲食店、料理店等の名称及びその所在地

- ホ. その他参考となるべき事項

4. 接待交際費と似ている会議費・福利厚生は損金に算入できる

接待交際費と似ている会計処理には「会議費」「福利厚生費」があります。

会議費・福利厚生費には接待交際費のように損金不算入の金額の要件はありませんので節税には有利です。

- 会議費…社内での会議や、取引先との打ち合わせに関して使用した費用のこと

- 福利厚生費…従業員に対する食事代補助、結婚・出産祝い金、病気見舞金、香典、同好会の補助などで、社会通念上相当と認められる金額まで。

間違えやすいのは「飲食代」の取扱いです。

以下に具体例をあげておきます。

- 得意先との接待飲食代のうち、1人5,000円を超えるもの→接待交際費

- 得意先との接待飲食代のうち、1人あたり5,000円超えないもの→会議費(接待交際費としてもよい)

- 社員が社内外で会議や打ち合わせに利用した飲食代→会議費(5,000円基準はない)

- 社員への昼食の仕出し弁当の提供→福利厚生費、または給与

- 新年会、忘年会など役員、社員にかかわらず全員に参加資格があり、大多数が参加している会→福利厚生費

- 残業時の飲食代→福利厚生費(ただしお酒は認められないことが多い。常識の範囲内)

- 社員の飲食代のうち、高額な店を使うなど常識の範囲をこえるもの→接待交際費、または給与、もしくは経費に該当しない

- その他、社員の会議費、福利厚生費のどちらにも該当しない飲食代→接待交際費、または給与、もしくは経費に該当しない

接待飲食代とは、主に得意先との接待に支出した費用のことですが、社員であっても、支出内容が常識の範囲を超えて高額であったり、会議費にも福利厚生費にも該当しないと判断されるものは接待交際費、または給与として処理するか、もしくは経費として該当しないと考えられます。

経費に該当するのは、あくまで業務上の必要経費であり、常識の範囲を超えた金額の支出や個人的と思われるものについては税務署から否認される可能性が高いです。

接待交際費、会議費、福利厚生費に関わらず、そのような支出は経費に含めないようにしましょう。

最後に

いかがでしたでしょうか。

中小企業の場合は、年間で接待交際費が800万円を超えることはなかなかないとは思います。

接待交際費が800万円を超える場合は、上記に記載されているとおりに処理してください。