あなたは今、書面添付制度(しょめんてんぷせいど)についてお調べのことでしょう。

書面添付制度とは、税理士が税務の専門家として記載した書面を、申告書とともに税務署に提出することで、税務品質の向上をはかる狙いがあるものです。

中小企業の経営者が、書面添付制度を積極的に活用できるようになると、いい会社経営が行えるようになります。

ここでは、書面添付制度について、わかりやすくお話ししています。

ぜひ参考にしてください。

もくじ

0.書面添付制度の目的は「正しい決算」と「税理士との信頼関係の構築」

1.書面添付制度のメリット

1-1.税務調査の省略や、税務調査期間の短縮

1-2.金融機関や取引先に対する信頼性が高まる

1-3.正しい決算に基づいた適正な申告により、いい会社経営が行える

2.書面添付制度のデメリット

2-1.顧問税理士とのより一層の信頼関係の構築が必要

2-2.費用がかかる

3.質の高い書面添付の作り方

3-1.質の高い書面添付のポイント2点

3-2.書面添付記載のポイント5つ

3-2-1.自ら作成記入した帳簿書類に記載されている事項

3-2-2. 提示を受けた帳簿書類

3-2-3.計算し、整理した主な事項

3-2-4.相談に応じた事項

3-2-5.その他

3-3.質の低い書面添付

4.書面添付制度の具体的な流れ

4-1.顧問税理士に書面添付を依頼

4-2.日々の監査によるチェック、ヒアリング

4-3.申告時に書面添付をする

4-4.税務署から「意見聴取」の通知

4-5.顧問税理士による意見聴取

4-6.税務調査なしの場合

4-7.税務調査の事前通知

4-8.税務調査

0.書面添付制度の目的は「正しい決算」と「税理士との信頼関係の構築」

書面添付制度を行う目的は「正しい決算」と「税理士との信頼関係の構築」にあると考えられます。

書面添付制度の最大のメリットは、書面添付を行うことで、税務調査の前に税理士に対して「意見聴取の機会」がもうけられるため、意見聴取で疑問点が解消された場合には、税務調査が省略される場合があることです。

しかし、これは「質の高い書面添付を行っていること」が大前提です。

- 正しい決算

- 経営者の適正な納税意識

- 書面制度への十分な理解

- 税理士との信頼関係

上記の内容が必須となっています。

脱税意識が強かったり、現金残が合わないなど毎月の経理業務が適当であったり、税理士に話せないような秘密があるなど信頼関係が構築されていない場合には、質の高い書面添付にならず、結果として書面添付制度を利用していても税務調査が行われることがあります。

書面添付を行うと税務調査が省略されるのではなく、質の高い書面添付を行っている会社には税務調査が必要ない、という制度です。

つまり、質の高い書面添付を行うことは、質の高い会社経営を行うことと同じことなのです。

次からは書面添付制度の具体的な内容についてお話しします。

1.書面添付制度のメリット

書面添付制度を行うことのメリットは次のようになります。

- 税務調査の省略や、税務調査期間の短縮

- 金融機関や取引先に対する信頼性が高まる

- 正しい決算に基づいた適正な申告により、いい会社経営が行える

ひとつずつ見ていきましょう。

1-1.税務調査の省略や、税務調査期間の短縮

書面添付制度を行った場合のメリットのひとつは、税務調査の省略や、税務調査期間の短縮にあります。

税務署は、書面添付がされている会社に対しては、税務調査を実施する前に、顧問税理士に対して添付書面の記載内容について「意見聴取」の機会を与えなければならない決まりになっています。

(ただし、無予告調査の場合は除きます。)

この意見聴取により、税務担当者の疑問が解決した場合には、税務調査が省略されたり、税務調査期間が短縮される可能性があります。

税務調査は、経営者にとって大きな負担となりますので、これは大きなメリットと言えます。

1-2.金融機関や取引先に対する信頼性が高まる

書面添付制度を行った場合のメリットのひとつに、金融機関や取引先に対する信頼性が高まる、ということがあげられます。

なぜ書面添付をすることで信頼性が高まるかというと、金融機関は決算書の数字だけでは確認できないことを書面から把握できるようになるからです。

書面が添付されていることで、より具体的に、その会社の経営を知ることができます。

場合によっては、資金調達の際に金利や返済期間について優遇措置が行われることもあります。

1-3.正しい決算に基づいた適正な申告により、いい会社経営が行える

書面添付の最も大きなメリットは、書面添付制度を活用することにより、正しい決算に基づいた適正な申告が行われ、結果としていい会社経営を行うことができる点です。

上記1-1、1-2にあげたメリットを受けるためには、質の高い書面添付を行っていることが必要不可欠です。

質の高い書面添付制度を行うためには、

1.正しい決算に基づいた適正な申告であること

2.添付書面の記載内容が充実していること

が不可欠です。

添付書面の記載内容を充実させるには、経営者の適正な納税意識や、書面添付制度への十分な理解、税理士との信頼関係の構築などが必須となります。

結果として、書面添付制度を利用することにより、正しい決算に基づいた適正な申告で、いい会社経営が行えるようになります。

2.書面添付制度のデメリット

書面添付制度のデメリットは以下のようなものです。

・顧問税理士とのより一層の信頼関係の構築が必要

・費用がかかる

ひとつずつ見ていきましょう。

2-1.顧問税理士とのより一層の信頼関係の構築が必要

デメリットのひとつは、顧問税理士とのより一層の信頼関係の構築が必要ということです。

信頼関係の構築はメリットとも言えますが、今まで以上に時間がかかることなので面倒に思うこともあるかもしれません。

書面添付の書類作成に費やす負担がそれだけ増えたり、その情報を得るために税理士から普段以上にいろいろ聞かれることもあります。

また、場合によっては3ヶ月に1回の訪問だったものが、1ヶ月に1回になるなど、契約内容も変わるかもしれません。

ただ、税理士との信頼関係が深まることにより、いい書面添付といい会社経営が行えるのであれば、メリットのほうが大きいでしょう。

2-2.費用がかかる

書面添付制度のデメリットの2つ目は、費用がかかるということです。

多くの税理士は、書面添付をする際は通常の顧問料以外に、書面添付料を別途頂いている場合が多く、おおよそ月額顧問料に、5,000円~20,000円程度の上乗せというところが多いです。

ただ、支払う料金以上に、質の高い書面添付制度を行うことによる、いい会社経営のメリットのほうがはるかに大きいと言えるでしょう。

3.質の高い書面添付の作り方

書面添付制度は、質の高い書面を添付しなければ、その効果を最大限に発揮することはできません。

添付書面は、基本的には顧問税理士が作成しますが、経営者も具体的にどのような内容が記載されるのかを把握することにより、質の高い書面添付、そして質の高い経営を行うことができます。

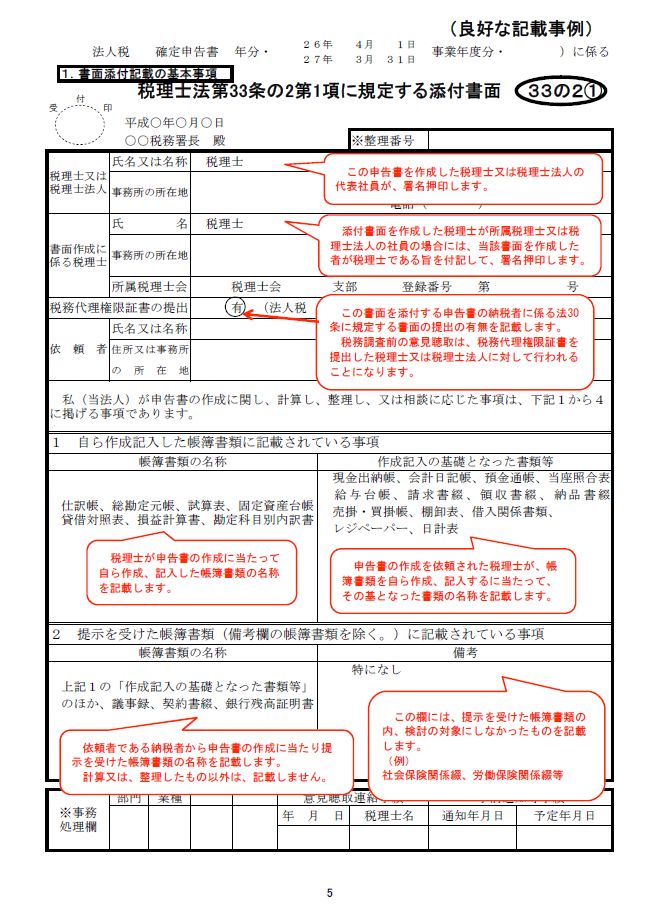

ここでは、質の高い書面添付の作り方を、平成27年6月 日本税理士会連合会「 書面添付制度に係る書面の良好な記載事例と良好ではない記載事例集」を元にご説明します。

3-1.質の高い書面添付のポイント2点

質の高い書面添付のポイント2点は以下の通りです。

・正しい決算に基づいた適正な申告であること

・添付書面の記載内容が充実していること

ひとつは、正しい決算に基づいた適正な申告であることが大前提です。

正しい決算でなく、適正でない申告による書面添付は何の意味もありません。

そしてもうひとつは、添付書面の内容が充実していることです。

充実しているとは、税務調査官の疑問が残らないよう、どのように税理士がチェックし、どのような書類で確認したかなど「具体的に」書面に記載していることです。

ただ「チェックした」「確認した」だけでは充実した書面とは言えません。

税務調査官が書面を見たときに、「ここの会社はきちんとした会計処理が行われている」と具体的に判断できるような書面が、充実した書面になります。

3-2.書面添付記載のポイント5つ

書面添付を実際に記載する時のポイントを5つに分けてお話しします。

3-2-1.自ら作成記入した帳簿書類に記載されている事項

ここには、税理士が申告書の作成に当たって作成、記入した帳簿書類の名称(仕訳帳、総勘定元帳、試算表、固定資産台帳 貸借対照表、損益計算書など) を記載します。

作成記入の基礎となった書類等には、 帳簿書類を作成、記入するに当たって、その基となった書類の名称(現金出納帳、会計日記帳、預金通帳、当座照合表 給与台帳、請求書綴、領収書綴など)を記載します。

できる限り全て記載します。

3-2-2. 提示を受けた帳簿書類

経営者が税理士に提示した帳簿書類(議事録、契約書綴、銀行残高証明書など) が記載されます。

計算または、整理したもの以外は、記載しません。

備考欄は、検討の対象にしなかったものを記載します。(社会保険・労働保険関係など)

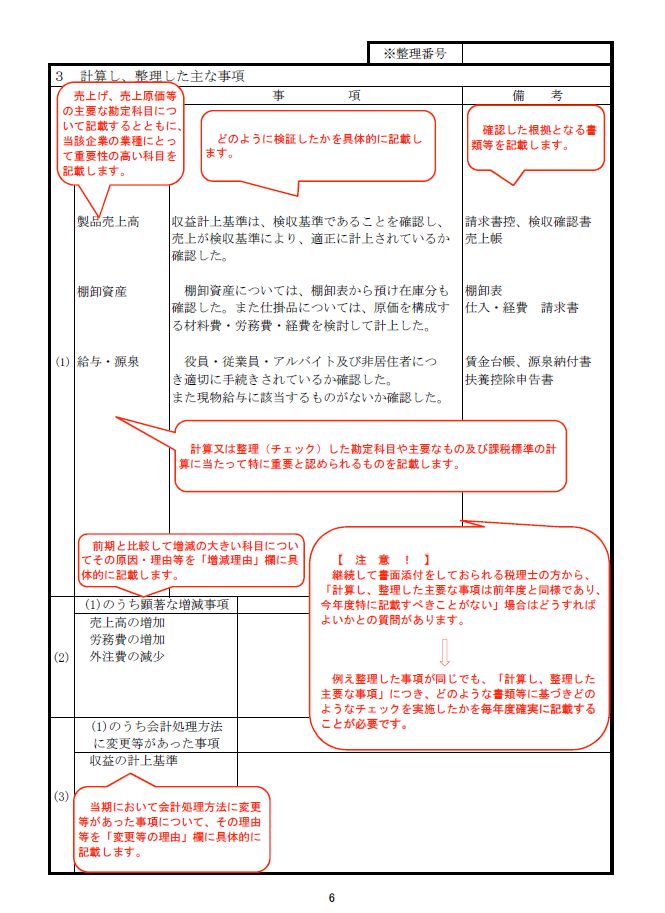

3-2-3.計算し、整理した主な事項

(1)には、その会社の業種にとって重要性の高い科目(売上高・売上原価・棚卸資産・給与・源泉・外注費など)を記載します。

事由については、どのように検証したかを具体的に記載し、備考欄には確認した根拠となる書類等を記載します。

(具体例)

・ 収益計上基準をしっかりと確認します。売上、仕掛品、在庫の計上が適正にされているかを確認した資料も記載します。

・ 修繕費、外注費、支払保険料など、経理処理の誤りやすい事項について検討したことを、個別・具体的 に記載します。

・ 人員の実在性を確認するため、作業日報や、タイムカードの確認も、必要に応じて検討します。

(2)には、前期と比較して増減の大きい科目 (売上高、労務費、外注費など)についてその原因・理由等を「増減理由」欄に具体的に記載します。

(具体例)

・売上高、粗利率、労務費、外注費、役員借入金など、重要科目や増減の大きい科目の増減理由を、明確に具体的に記載します。

・ B/S項目では役員借入金の増加要因と資金出所の状況について、検討・確認したことを記載します。 (→売掛入金の一部遅れによる資金手当てのため、代表者個人の定期積立金を取り崩して対処したためである。 )

(3)には、当期において会計処理方法に変更などがあった事項について、その理由を「変更等の理由」欄に具体的に記載します。

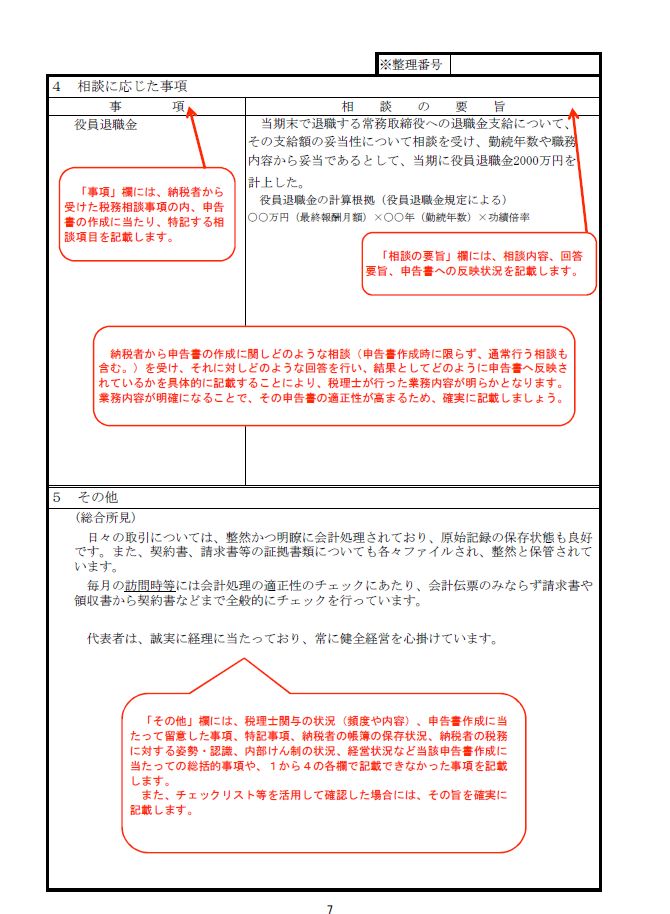

3-2-4.相談に応じた事項

「相談の要旨」欄には、相談内容、回答要旨、申告書への反映状況を記載します。

経営者から申告書の作成に関し、どのような相談(申告書作成時に限らず、通常行う相談も含む。)を受け、それに対しどのような回答を行い、結果として「どのように申告書へ反映されているか」を具体的に記載します。

例えば、納税資金にまで相談に応じるなど記載されていると、税理士と納税者との厚い信頼関係がわかり、書面添付の信頼性が増します。

3-2-5.その他

その他には以下のような内容を記載します。

・税理士関与の状況(会う回数や内容)

・申告書作成に当たって留意した事項

・特記事項

・帳簿の保存状況

・経営者の税務に対する姿勢・認識

・内部けん制の状況

・経営状況

・1から4の各欄で記載できなかった事項

また、チェックリスト等を活用して確認した場合には、その旨を記載します。

3-3.質の低い書面添付

参考までに、質の低い書面添付についてお話しします。

・空欄が多いもの

・「特になし」の記載が多いもの

・毎期ほとんど定型的な文章が記載されているもの

・どの関与先についても記載内容がほぼ同一のようなもの

・その関与先固有の内容が記載されていないもの

・業種、業態、経営状況の中味を評価、分析していないもの

・決算の修正事項に関し全く記載がないもの

・記載している項目について明らかに不備があるもの

・記載内容が具体的でないもの

4.書面添付制度の具体的な流れ

具体的に、書面添付制度がどのような流れで行われるのか見ていきましょう。

4-1.顧問税理士に書面添付を依頼

まずは、顧問税理士に書面添付をしたい旨を申し出ます。

ただ、書面添付は、申し出ても顧問税理士から断られる可能性もあります。

それは、まだあなたの会社の経理・経営状況では、書面添付制度を適用するだけの準備ができていないためです。

書面はただ添付するだけでは、その効果は最大限に発揮しません。

質の高い書面添付をするためには、正しい決算に基づいた適正な申告である必要があります。

そのためには、まず日々の経理業務が税理士の指導のもと、きちんと行われていることが大前提です。

まずは質の高い書面添付が行えるような基盤を作ることが大切です。

4-2.日々の監査によるチェック、ヒアリング

書面添付制度を行うことが決まったら、日々の税務監査によるチェックや質疑応答を行います。

基本的には、通常の税務監査と変わりはありません。

ただ、書面添付において重要視される項目(数字の増減の大きい箇所の内容確認、決算書だけでは分かりづらい部分の具体的な説明、会計方針が変わった箇所など)については、特に詳しくヒアリングがされます。

また、税理士は、チェックリストなどを使って、抜けのない正しい税務監査をしているかどうかを検証したりします。

4-3.申告時に書面添付をする

決算申告時に、申告書とともに書面添付を行います。

書面は、顧問税理士が作成、署名、提出しますが、経営者が署名する箇所はありません。

4-4.税務署から「意見聴取」の通知

税務署があなたの会社の決算内容に疑問を抱くと、顧問税理士のものに「意見聴取」の通知がされます。

(ただし、無予告調査の場合は除きます。)

顧問税理士と税務署が日程を調整して、意見聴取を行う日を決めます。

4-5.顧問税理士による意見聴取

顧問税理士は、あなたの会社を管轄する税務署に直接行って、意見聴取を受けます。

この意見聴取により、税務担当者の疑問が解決した場合には、税務調査が省略されたり、税務調査期間が短縮される可能性があります。

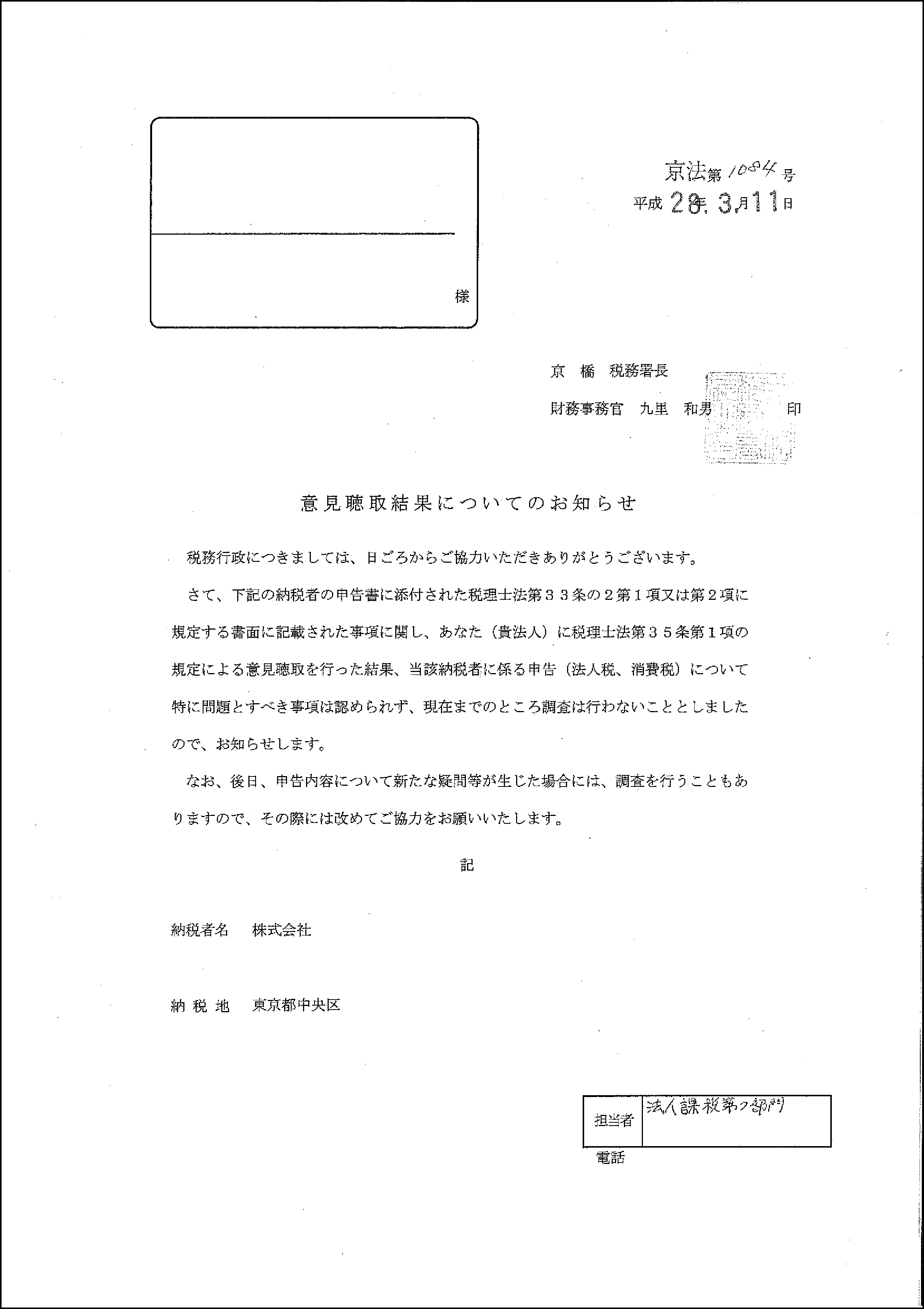

4-6.税務調査なしの場合

意見聴取により、税務調査が省略される場合には、税務署から「意見聴取結果についてのお知らせ」という書面が届きます。

このお知らせには、意見聴取の結果により、税務調査は行わないことにした旨が記載されています。

4-7.税務調査の事前通知

意見聴取をしてもなお、税務調査官に疑問点が残る場合には、改めて税務調査を行う事前通知がされます。

税務調査官と税理士、そして経営者の間で日程調整を行います。

4-8.税務調査

書面添付、意見聴取を行ってもなお、税務調査官に疑問が残る場合のみ、税務調査が行われます。

基本的に、質の高い書面添付を行い、顧問税理士に隠し事がない場合は、よっぽどのことがない限りは税務調査には至りません。

最後に

いかがでしたでしょうか。

どんなにやましいことのない経営者であっても、税務調査は嫌なものです。

税務調査を事前に防げる制度があるなら利用しない手はありません。

しかし、利用にあたっては、正しい決算と経営者の納税意識、そして顧問税理士との信頼関係の構築が不可欠です。

まずはあなたの会社でも書面添付を行えるかどうかを顧問税理士と相談してみてください。