あなたは今、役員報酬を定期同額として支給するためのやり方や注意点などをお調べだと思います。

役員報酬とは、社長を含む役員に対して支払われる報酬のことを言いますが、定期同額、つまり毎月同じ金額を支給しないと損金算入(税金を減らすこと) ができない決まりになっています。

ここでは、役員報酬を定期同額として認められる支給の仕方や注意点などをお話しします。

ぜひ参考にしてください。

もくじ

1. 定期同額とは、毎月同じ金額を支給すること

2. 役員報酬が定期同額でないといけない理由

3. 役員報酬を定期同額として認められるための手順

4. 定期同額の役員報酬支給の具体的な実務

(参考)役員報酬を支給する人の範囲

1. 定期同額とは、毎月同じ金額を支給すること

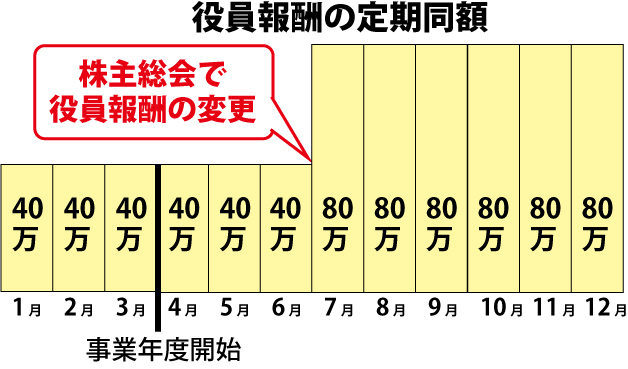

定期同額とは、その名の通り、定期=毎月、同額=同じ金額で支給することを言います。

具体的には、事業年度の各支給時期における支給額が同額であるもののことです。

役員報酬は、定期同額でないと、損金に算入(税金を減らすこと)ができません。

次には、役員報酬が定期同額でないといけない理由についてお話します。

2. 役員報酬が定期同額でないといけない理由

役員報酬が定期同額でないといけないのは理由があります。

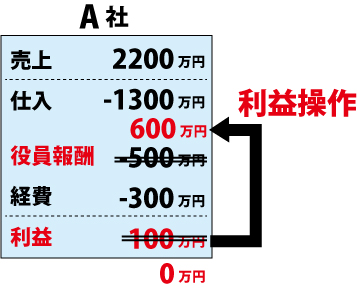

その理由は、利益の出た時だけ役員報酬を増額することは、税金を払いたくないための利益操作とみなされてしまうからです。

例えば、年度末に利益が100万円出ることがわかり、税金を払うくらいならと役員報酬をその月だけ100万円あげて支払うことは、脱税と同じと見られてしまいます。

ですので、役員報酬は定期同額であることで初めて損金に算入(税金を少なく)することが認められます。

役員報酬は、減額であっても簡単には認められません。

役員報酬を変更したい場合は「役員報酬を変更するための手順と注意点ポイント5つ」をご覧ください。

なお、突発的に支給される役員賞与も、損金算入は認められません。

役員賞与を支給したい場合には、あらかじめ事前に税務署への届け出が必要です。

3. 役員報酬を定期同額として認められるための手順

役員報酬を定期同額給与として税務署に認めてもらうためには決まりがあります。

以下はその内容です。

- 会社設立時…設立から3ヶ月以内に「臨時株主総会」を開き、役員報酬の金額を決定する。必ず「臨時株主総会議事録」を残すこと。

- 年度始…年度始から3ヶ月以内に「定時株主総会」を開き、役員報酬の増額・減額を決定する。必ず「定時株主総会議事録」を残すこと。

- 年度途中…「臨時株主総会」を開き、役員報酬の増額・減額を決定する。必ず「臨時株主総会議事録」を残すこと。ただし、年度途中の役員報酬の変更は認められないことが多いので注意

役員報酬を決めるタイミングには、原則として会社設立時、年度始がありますが、基本的には3ヶ月以内に株主総会を開いて株主総会議事録を残すという同じ流れが必要です。

合同会社の場合は、社員総会で同意書または決定書を作成・保存しておく必要があります。

この株主総会議事録がないと、税務署に定期同額給与であることを認めてもらえない可能性がありますので、必ず作成・保存しておきましょう。

社長=株主の場合も多いと思いますが、その場合であっても株主総会議事録はきちんと作成・保存します。

株式会社、合同会社の議事録のひな形は、「役員報酬の減額をするための注意点と手順、ひな形とポイント」をご覧ください。

なお、役員報酬の定期同額の場合は、税務署への届け出は必要ありません。

4. 定期同額の役員報酬支給の具体的な実務

定期同額の役員報酬支給の具体的な実務をご説明します。

- 基本的に役員報酬は源泉徴収する

- 定期同額の役員報酬の所得税の計算方法は従業員と同じ

- 役員報酬のみ1カ所から受け取っている場合は「甲欄」、2カ所給与の場合は「乙欄」

- 発行する用紙は「給与所得の源泉徴収票」

- 役員報酬は雇用保険料を徴収しない

基本的には、役員報酬は従業員と同じように「給与所得」となり、毎月支払うべき税金関係を源泉徴収(給与天引き)します。

所得税などの計算方法も従業員と同じです。

役員報酬のみ1カ所から受け取っている場合は「給与所得の源泉徴収税額表」の「甲欄」を適用し、2カ所給与の場合は「乙欄」を適用します。

1カ所給与の場合は、会社が年末調整で所得税額を確定、源泉徴収票を発行し、納税をします。

ですので、1カ所給与の場合は、役員であっても確定申告の必要はありません。

ただし、役員の場合は「雇用保険」は適用されませんので、雇用保険料は徴収しませんので注意してください。

4. 定期同額の役員報酬が未払いの場合の取扱い

中小企業の場合は、資金繰りなどの理由で定期同額の役員報酬が未払いになることもあると思います。

この場合の対応についてご説明します。

- 原則、未払い役員報酬の源泉徴収は不要

- 実務上は、未払い役員報酬を源泉徴収し、納税した方が良い場合もある

- その場合は、定期同額の役員報酬を計上し「役員借入金」として処理する

未払いの役員報酬の源泉徴収については、実際に支払った時に源泉徴収することになるので、原則は源泉徴収は不要、納付もしなくてよい、というのが原則です。(国税庁のタックスアンサーにはそのように記載されています)

しかし、役員報酬は定期同額であることで損金に算入(税金を少なく)することが認められているため、毎月同じ金額を支払っているという証明のためにも、未払いの役員報酬であっても源泉徴収額を納付するよう税理士は指導しています。

なぜなら、役員報酬の取扱いについては、税務調査でも特に厳しく見られる点だからです。

利益の確定する年度末に、未払いだった役員報酬を支給することは、定期同額とみなされない可能性があります。

そこで、具体的な実務としては、以下のような仕訳をします。

[未払い時の役員報酬の仕訳]

(借)役員報酬 (貸)役員借入金

(貸)預り金(源泉所得税)

(貸)預り金(社会保険料)

ただ、役員借入金が膨らむと、金融機関からの借入れが難しくなるなど問題もあります。

できる限り、年度末に適切な役員報酬額を設定するようにしましょう。

(参考)役員報酬を支給する人の範囲

そもそも、役員報酬を支払うべき役員の範囲とは「法人税法に定められている役員」が役員報酬に該当します。

役員報酬に該当する法人税法の役員は、法務局に登記されている会社法の役員よりも範囲が広くなり、主な要件は以下のとおりになります。

- 実質的に経営に従事していると認められる人

- 同族会社の従業員のうち、一定の要件をすべて満たす人

実質的に経営に従事しているとは、主要な取引先との案件や金融機関との決定権を持っていたり、採用人事権を有していたりすることを言います。

法務局に登記していない役員であっても、税法上は役員とみなされてしまう可能性があります(これをみなし役員と言います)

同族会社の従業員のうち一定の要件を全て満たす人とは、例えば株主である代表取締役の家族などがこれにあたります。

会社法の役員登記と違って、誰を役員とみなすかは経営者が決めることではなく、法人税法で定められたものとなります。

役員報酬に該当するのは、会社法上の役員はもちろん、実態によっては、みなし役員となりうる可能性もありますので、法人税法による役員の判断は、税理士に相談したほうがよいでしょう。

最後に

いかがでしたでしょうか。

役員報酬の定期同額についてご説明しました。

役員報酬は、従業員給与と違って簡単には支給できません。

きちんとした手順を踏んで、定期同額でないと損金算入できないので注意が必要です。

ぜひ今回の記事を参考に正しく支給してください。