あなたは今、役員報酬を決めるにあたって、いろいろ考えていることと思います。

役員報酬は、会社を設立してから3ケ月以内に決めなくてはいけない決まりがありますので、本業が忙しくてもおろそかにしているわけにもいきません。

ここでは、起業したての経営者が最初に知っておくべき役員報酬の決め方に対する考え方を詳しく説明しております。

ぜひ、役員報酬を設定するのに参考にしてください。

もくじ

0. はじめに

1. 役員報酬の決め方

2. 役員報酬をもらうための要件

2-1. 法人税法に定められている役員が役員報酬に該当

2-2. 役員報酬に該当する役員の要件

3. 役員報酬を経費にして節税するための注意点

3-1. 役員報酬は一年間、金額が固定でないといけない

3-2. 役員に突発的に出る賞与は損金不算入

4. 納める税金を最も少ない金額に設定した場合の役員報酬

5. 金融機関からの融資を考えた場合の役員報酬

6. 会社の運転資金を残した場合の役員報酬

0. はじめに

この記事では、役員報酬の決め方や、その考え方についてご説明しています。

しかし、具体的な計算方法については記載しておりません。

なぜなら、毎年法改正があり、税率も変更するので具体的な計算は税理士と相談するのが一番最適だと考えるからです。

ただ、この記事をお読みいただいたうえで、税理士にご相談していただくのには大きな意味があります。

役員報酬は、経営者である社長様が自分で金額を決めることです。

税理士は、社長の考えに沿ったアドバイスをし、それに見合った適切な数字提案を税法に照らし合わせてご提案するのが仕事だからです。

税理士の存在意義を少しわかっていただけたのではないでしょうか。

次からは、社長様が役員報酬をどのように決めていけばいいかをご説明いたします。

1. 役員報酬の決め方

役員報酬を決めるにあたっては以下の4点のような考え方があります。

役員報酬の決め方

- いくら役員報酬をもらえば生活していけるのか

- 納める税金を最も少ない金額にした場合の役員報酬の設定

- 金融機関からの融資を考えた場合の役員報酬の設定

- 会社の運転資金を残した場合の役員報酬の設定

まずは、納める税金に全く関係なく「いくら役員報酬をもらえばとりあえず生活していけるのか」「どれくらい役員報酬をもらいたいのか」という考え方です。

これは会社を設立したての経営者の考え方です。

事業を始めたばかりで、まだまだ売上見込みも不安定なうちは、まずはいくら役員報酬をもらえばとりあえず生活していけるのか、という考え方で役員報酬を設定しても充分です。

2期目、3期目以降、売上が伸びて節税対策が必要になってきたら、納める税金を最も少ない金額に設定した役員報酬などを考えるといいでしょう。

次からは、納める税金を最も少ない金額に設定するための役員報酬の考え方などについてご説明します。

2. 役員報酬をもらうための要件

役員報酬を決めるにあたって、誰が法人税上の役員に該当するかを認識しておかないと、税金に大きく差が出てきてしまいます。

なぜなら、役員報酬は従業員に支払われる従業員給与と異なり、法人税法上で制約されているからです。

ここでは、誰が役員報酬に該当するかをご説明いたします。

2-1. 法人税法に定められている役員が役員報酬に該当

役員報酬の「役員」とは、法人税法で定められている役員にあたりますが、「役員」という敬称には3種類の意味があります。

役員の敬称

- 法人税法の役員…下記に詳しく説明します。

- 会社法の役員…法務局にて登記されている取締役、監査役、が該当

- 単なる敬称としての役員…法的にはなんの効力もなく、場合によっては社内外で役員と呼ばれていても法的には従業員と同じ扱いである可能性もあります

会社法の役員(法務局にて登記されている役員)は、役員報酬に該当します。

法人税法の役員も役員報酬に該当しますが、会社法の役員よりもさらに範囲が広くなります。

次に詳しく説明します。

2-2. 役員報酬に該当する役員の要件

役員報酬に該当する法人税法の役員は、会社法の役員よりも範囲が広くなり、主な要件は以下のとおりになります。

法人税法の役員の範囲

- 実質的に経営に従事していると認められる人

- 同族会社の従業員のうち、一定の要件をすべて満たす人

実質的に経営に従事しているとはどのような状態かというと、主要な取引先との案件や金融機関との決定権を持っていたり、採用人事権を有していたりすることを言います。

法務局に登記していない役員であっても、税法上は役員とみなされてしまう可能性があります(これをみなし役員と言います)

同族会社の従業員のうち一定の要件を全て満たす人の要件はややこしいので省略しますが(詳しくは国税庁「No.5200 役員の範囲」参照)簡単に言うと主要株主の親族などがあたり、例えば株主である代表取締役の家族などがこれにあたります。

会社法の役員登記と違って、誰を役員とみなすかは経営者が決めることではなく、法人税法で定められたものとなります。

役員報酬に該当するのは、会社法上の役員はもちろん、実態によっては、みなし役員となりうる可能性もありますので、法人税法による役員の判断は、税理士に相談したほうがよいでしょう。

3. 役員報酬を経費にして節税するための注意点

ここからは、役員報酬を経費にするための注意点をお話し致します。

役員報酬を経費にできるかどうかは、納める税金に大きな差が出ますので注意が必要です。

3-1. 役員報酬は一年間、金額が固定でないといけない

役員報酬は事業年度開始の日から3ヶ月以内に株主総会(※)にていくらを毎月一定額支払うかを決定し、原則変動することはできません。

この毎月一定額を支払う金額は、損金(経費)にすることが認められています。

※株主総会…株主を構成員とし、株式会社の基本的な方針や重要な事項を決定する機関

役員報酬は、減額出来ないことが一番の問題点

- 役員報酬の1番の問題点は、減額も事業年度開始から3ヶ月以内でないと出来ない点です。

つまり、予想してたよりも経営がうまくいかなくて赤字になる場合であっても簡単には減額が出来ないということです。

ただ、国税庁では「経営状況が著しく悪化した場合」は年度途中の減額も認めています。

経営状況が著しく悪化した場合とは以下のような状態を言います。 - 財務諸表の数値が相当程度悪化したことや倒産の危機に瀕したことだけではなく、経営状況の悪化に伴い、第三者である利害関係者(株主、債権者、取引先等)との関係上、役員給与の額を減額せざるを得ない状態

- 売上の大半を占める主要な得意先が1回目の手形の不渡りを出したというような客観的な状況

- 役員が病気で入院したことにより当初予定されていた職務の執行が一部できないこととなった場合

3-2. 役員に突発的に出る賞与は損金不算入

役員にも賞与を支払うことが出来ますが、これは損金にすることは出来ません。

なぜかというと、利益操作をすることが出来てしまうからです。

例えば、年度末に利益が100万円出る事がわかり、税金を支払うくらいならと役員に突発的な賞与を100万円支払うことは、脱税と同じとみなされてしまうからです。

損金にならなくても良いのなら役員にも賞与を支給することは可能です。

損金として認められる役員報酬

- 定期同額給与…毎月一定額に支払われる報酬

- 事前確定届出給与…事前に税務署に届け出て支払われる報酬

- 利益連動給与…利益に連動して支払われる報酬(非同族法人に限定)

- 退職金…退職時に支払われる報酬

- ストックオプション…予め決められた価格で自社株を買う権利

- 役員と使用人(従業員)を兼務していて、使用人の部分と認められるもの

もし、役員報酬が経費(損金)として認められない場合は、利益金額が増えて、納税額が増える可能性があります。

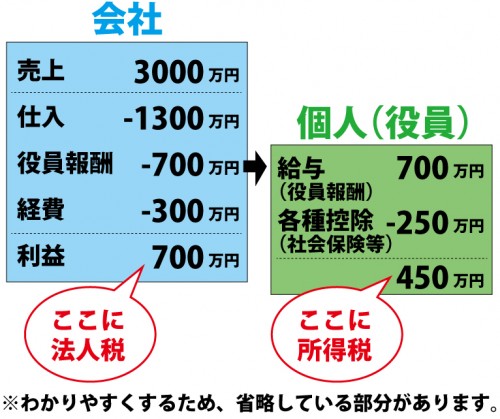

4. 納める税金を最も少ない金額に設定したい場合の役員報酬の考え方

役員報酬は要件を満たせば、損金に出来ます。

損金に出来るということは、黒字になって税金が出そうな時には、役員報酬を大きく設定しておけばその分税金が減らせる…、と考えたくなります。

しかし、役員報酬を大きくすると、法人税は減らせますが、所得税が増えてしまいます。

法人税と所得税とは

- 法人税…会社の利益が出た時に、会社が払う税金

- 所得税…会社からもらった報酬に対して、個人が払う税金

法人税を支払いたくないために役員報酬を上げれば法人税は下がりますが、個人の所得税は上がってしまうのです。

以前であれば法人税が高かったので役員報酬をどんどん支払った方が得でしたが、今は法人税が下がってきていますのでそうとは言えません。

個人の支払う所得税は、所得が多くなればなるほど多くなる累進課税なので、ある一定の金額を超えると法人税と所得税の税率が逆転します。

その他、会社の法人税や個人の所得税に影響する税金には以下のものがあります。

会社の法人税や個人の所得税に影響する税金

- 住民税…会社には法人住民税、個人にも住民税がそれぞれ課税されます

- 社会保険料…健康保険料・厚生年金保険料は会社と個人で折半で課税されます

役員報酬を決める時は「会社が払う法人税」「個人が払う所得税」「会社と個人が払う住民税と社会保険料」のバランスを見て決めるのが納める税金を最も少ない金額に設定することができます。

しかし、毎年税制改正があって税率が変更されますので、細かい調整は税理士に相談するのが良いでしょう。

5. 金融機関からの融資を考えた場合の役員報酬

出来る限り税金を払いたくない、という考え方だけで役員報酬を決めてしまってはいけない場合もあります。

出来る限り会社の払う法人税を少なくしたい場合は、役員報酬を大きくとって、赤字にするか、それにできる限り近づけるようにすればよいと思います。

しかし、金融機関からの借入れを考えている場合などは、赤字の決算書は良くありません。

なぜなら、営業キャッシュフロー(※)でプラスに出来なければ、借入の返済は難しいからです。

金融機関の借入れを考える場合には、会社の利益を残し、きちんと納税していくことが重要なポイントとなります。

では、どのくらいが適正な利益なのかという点については、融資に強い税理士に相談するのが良いでしょう。

6. 会社の運転資金を残す場合の役員報酬の考え方

上記と同じように、出来る限り税金を払いたくない、という考え方だけで役員報酬を決めてしまってはいけない場合がもう一つあります。

役員報酬を大きく設定しすぎて、運転資金が無くなってしまっては、今後の経営に行き詰ってしまいます。

現金が手元になくて、黒字倒産(損益計算書上では黒字の状態であるにもかかわらず倒産してしまうこと)する企業も少なくありません。

運転資金である現金を会社に残していく、という考え方が非常に大切なポイントです。

会社の運転資金を残していくためには「キャッシュフロー計算書(資金繰り表)」を毎月みていくことが大切です。

キャッシュフロー計算書とは、売掛金や買掛金など、未来に入ってくる現金や、先に支払った経費などを考慮しつつ「現金の流れ」をみるための表です。

どのくらい会社に現金を残していけばよいかは、税理士に「キャッシュフロー計算書」を作成してもらい、財務の力をつけていきましょう。

最後に

さまざまな角度から役員報酬の考え方をご説明しました。

ここには、具体的な計算方法や数字は記載しておりません。

なぜなら、毎年法改正があり、税率も変更するので具体的な計算は税理士と相談するのが最適だからです。

ただ、最初にも記載した通り、起業したての場合は、まずは税金のことは細かく考えずにいくらもらえば生活していけるのか、といった視点から役員報酬を決めても良いと思います。

もし一年目から利益が大きく出ることが予想される場合は、ぜひ税理士にご相談ください。