あなたは今、役員賞与の税金や支払い方法についてお悩みのことと思います。

役員賞与は、従業員の賞与とは違って、気軽に支払うことはできません。

なぜなら、税金面が大きく変わってしまうからです。

ここでは、役員賞与の注意点として、知らないと税金が2重でかかってしまうポイントについてわかりやすく解説しています。

ぜひ参考にしてください。

もくじ

0. 役員賞与の決め方と注意点3つ

1. 基本的に役員に突発的に出る賞与は損金不算入

2. 役員賞与が損金に認められないと2重で税金がかかる

3. 役員賞与を損金として認められる方法

3-1. 事前に税務署に届け出をしておく

3-2. 使用人兼務役員に対する使用人部分の支払い

(ご参考)利益が出た時に現金を残す節税対策=生命保険の加入

0. 役員賞与の決め方と注意点3つ

役員賞与の決め方には、知っておきたいポイントが3点あります。

・基本的に役員に突発的に出る賞与は損金不算入(税金を減らすことができない)

・役員賞与は損金に認められないと2重で税金がかかる

・役員賞与を損金として認められる方法は2つ

上記をふまえて、役員賞与を決める時に、やってはいけない注意点は以下になります。

・年度末に利益が出たから、突発的に利益を役員賞与として支給した

・売上見込みが立たないから、とりあえず月額の役員報酬は低めに抑えて、年度末に利益がでたら役員賞与を支給しよう

従業員賞与の場合は、年度末に利益が出た時に、突発的に支払っても損金算入(税金を減らす)ことができます。

しかし役員賞与は、突発的に支払うと損金に算入できない決まりになっているので「年度末に利益が出たら役員賞与を支給しよう」という決め方はできません。

以下から、役員賞与の知っておきたい注意点とその内容についてご説明します。

ただ、損金として認められなくても良いのであれば、突発的な役員賞与を支払うことは可能です。

1. 基本的に役員に突発的に出る賞与は損金不算入

基本的に役員に突発的に出る賞与は損金にする(税金を減らす)ことは出来ません。

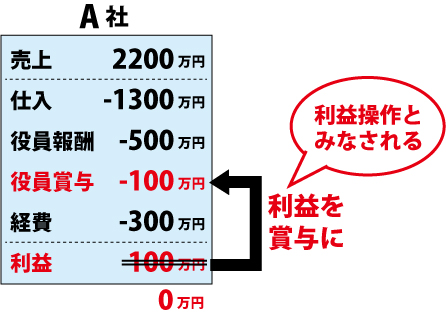

なぜかというと、税務署に節税のための「利益操作」とみなされてしまうからです。

例えば、年度末に利益が100万円出る事がわかり、税金を支払うくらいならと役員に突発的な賞与を100万円支払うことは、脱税と同じと考えられてしまいます。

そのため、基本的に役員に対する報酬を損金にするためには、毎月同じ額を支給する「定期同額給与」である必要があります。

役員報酬に関しては「役員報酬を変更するための手順と注意点ポイント5つ」をご覧ください。

2. 役員賞与が損金に認められないと2重で税金がかかる

もし役員賞与が損金に認められず、否認された場合にどうなるかというと、法人税と所得税の2重で税金がかかることになります。

どういうことかというと、例えば、年度末に利益が100万円出ることがわかり、それを全額、役員賞与として突発的に支給したとします。

通常であれば、利益が0円になったので法人税もゼロ、けれど役員賞与として役員に報酬を支払ったので、その役員の所得税は100万円分増えます。

しかし、もしその役員賞与が否認された場合は、法人税法上の利益が100万円に戻り、法人税は100万円に対してかかります。

さらにそれだけではなく、役員賞与として支払った100万円は、否認されても現金で会社に返すわけではありませんので、100万円に対する所得税はそのままということになります。

つまり、役員賞与を否認された場合には、利益100万円に対して法人税と所得税の2重で税金がかかるということになるわけです。

3. 役員賞与を損金として認められる方法

役員賞与を損金として認められるには、2つの方法があります。

3-1. 事前に税務署に届け出をしておく

役員賞与を損金として確実に認めてもらうには、事前に税務署に届け出をしておくことです。

これを「事前確定届出給与」といいます。

届け出の提出期限は、株式会社であれば株主総会、合同会社であれば社員総会から1ヶ月を経過する日までです。

具体的には、例えば3月が決算の会社であれば、株主総会は3ヶ月以内と決められていますから、定時株主総会は6月末までに開催し、届け出は7月末までということになります。

基本的には「定期同額給与」である役員報酬の減額や増額もこの株主総会で決めますので、役員賞与の額もこの時に同時に決めることになります。

3-2. 使用人兼務役員に対する使用人部分の支払い

役員であっても、その役員が「使用人兼務役員」である場合、その使用人部分に対しての支払いである場合には、役員賞与であっても損金として認められる場合があります。

国税庁HPでは、以下のように記載されています。

- 法人が使用人兼務役員に対して供与した経済的な利益の額が、他の使用人に対して供与される程度のものである場合には、その経済的な利益の額は使用人としての職務に係るものとされ、損金の額に算入されます。

- 使用人兼務役員とは、役員のうち部長、課長、その他法人の使用人としての職制上の地位を有し、かつ、常時使用人としての職務に従事する者をいいます

- 次のような役員は、使用人兼務役員となりません

1. 代表取締役

2. 副社長、専務、常務その他これらに準ずる職制上の地位を有する役員

3. 合同会社等の業務執行社員

4. 取締役、会計参与、監査役、監事

5. 同族会社の役員など

上記に挙げたものの中でも、2番の「職制上の地位を有する役員」という判定は非常に難しいものがあると思います。

税法の原則は「実態に則して」課税するという考えですので、形式だけで使用人兼務役員であることを主張しても、税務署には認められない場合も多いです。

例えば、形式的には副社長、専務、常務とは名乗っていなくても、実態はそれに則した地位であると判断されれば、使用人兼務役員であるとは認められません。

この辺の判断は非常に難しいので、税理士に相談することをオススメします。

もし、使用人兼務役員であると認められた場合でも、他の従業員よりも金額を多く支払うと、その部分は損金として認められませんので注意が必要です。

(ご参考)利益が出た時に現金を残す節税対策=生命保険の加入

年度末に利益が出た時に、節税対策としてできることはいろいろありますが、「現金を残す」という観点からいうとやれることは限られてきます。

役員賞与を支給するというのもそのうちのひとつですが、上記のとおり、突発的な役員賞与の支給は損金に算入できないため得策ではありません。

この場合にとれるひとつの方法として「生命保険の加入」が考えられます。

生命保険には、支払った保険料が全額損金になる法人保険商品もありますし、数年の払込みで比較的高い解約返戻率を設定できる保険もあります。

生命保険に詳しい税理士に相談すると、節税対策のひとつとして提案してくれるでしょう。

最後に

いかがでしたでしょうか。

基本的に、役員に対する突発的な賞与は損金にはできない、というように覚えておいて間違いないと思います。

役員に対する報酬は、毎月であっても変更するのは簡単ではありません。

1番の対策は、年度始にしっかりとした事業計画や資金繰りを考えて、間違いのない役員報酬を決めることです。

そのためには、ぜひ税理士に1度相談することをオススメします。