医療費控除とは、病気や怪我の治療費、薬局で買った風邪薬などの医療費を、所得から控除し税金を少なくする制度です。

かかった治療費の全てを控除できるわけではなく、金額に制限があるので注意が必要です。

ここでは、確定申告時における医療費控除のポイントをお話します。ぜひ参考にしてください。

参考:個人事業主の確定申告ガイド|フロー図を用いてわかりやすく解説

もくじ

0. 自分でできる医療費控除の確定申告全体フロー図

1. 医療費控除を受けるポイント6つ

2. 医療費控除の対象となる医療費

3. 医療費控除の対象とならないもの

4. 確定申告時の提出書類

4-1. 医療費のお知らせには要件があるので注意

4-2. 医療費控除の明細書

4-3. セルフメディケーション税制の明細書

5. 医療費控除の計算方法

6. 保険金などで補てんされる金額は医療費控除から差し引く

7. 医療費控除の明細書の記入の仕方

8. 医療費控除の確定申告書記入の仕方

8-1.領収書の内容を医療費控除の明細書に記入する

8-2.医療費控除の明細書から確定申告書Aの1枚目に転記

8-3.医療費控除の明細書から確定申告書Aの2枚目に転記

8-4.源泉徴収票から確定申告書Aの1枚目に転記

8-5.源泉徴収票から確定申告書Aの2枚目に転記

8-6.確定申告書Aの1枚目の右側で税額を計算

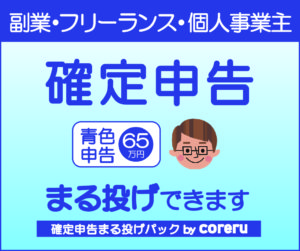

0. 自分でできる医療費控除の確定申告全体フロー図

まずは医療費控除を確定申告するための全体的なフロー図です。

医療費控除に関係する領収証等を取っておく以外に、サラリーマンの方は会社からもらう源泉徴収票も必要になります。

1月以降、確定申告書のAもしくはBの用紙を使って、確定申告書を作成、自分のお住いの最寄りの税務署に申告をします。

申告をしたあと、自分で納税するか、還付の場合は数カ月ほどすると税務署より還付金が振り込まれます。

1. 医療費控除を受けるポイント6つ

医療費控除を受けるポイントは以下の6つです。

- 自分だけでなく、生計を一にする家族の分の支払いも該当

- 病気やケガのための入院だけでなく、薬局で買った風邪薬などの医療費も対象

- (医療費控除)自分と家族を合わせた医療費の合計から、保険等で補てんされた金額を引いたものが「10万円」を超えた場合に、その越えた部分の金額が控除の計算対象

- (医療費控除)ただしその年の総所得金額が200万円未満の人は、10万円ではなく、総所得の5%を越えた部分の金額が控除の計算対象

- 「セルフメディケーション税制」と、通常の「医療費控除」は両方は使えない。どちらか一方のみ。

- 添付書類は「医療費控除の明細書+医療費のお知らせ」もしくは「セルフメディケーション税制の明細書+健康診断の結果など一定の取組を行ったことを明らかにする書類」。領収書の添付は不要となりました。(ただし5年間の保存は必要)

セルフメディケーション税制については、【セルフメディケーション税制】しくみ完全攻略ガイドをご覧ください。

以下から、詳しくご説明します。

2. 医療費控除の対象となる医療費

医療費控除の対象となる医療費は以下の5点です。

- 医師、歯科医師による診療や治療の対価

- 治療のためのあんまマッサージ指圧師、はり師、きゅう師、柔道整復師などによる施術の対価

- 助産師による分べんの介助の対価

- 介護福祉士等による喀痰吸引等の対価

- 治療や療養に必要な医薬品の購入の対価

【具体例】

・かぜの治療のための一般的な医薬品の購入費用

・医師等の処方や指示による医薬品の購入費用

・通院費(通院費として認められるのは、交通機関などを利用したもの。)

・医師等の送迎費

・入院時の部屋代や食事代

・医療用器具の購入や賃借費用

・義手、義足、松葉づえや義歯等の購入費用

・6 か月以上寝たきりの人のおむつ代で、治療をしている医師が発行した証明書(おむつ使用証明書)

【入院費用の具体例】

(対象)・入院中に病院で支給される食事。ただし、他から出前を取ったり外食したものは非対象。

(対象)・付添人を頼んだときの付添料

【歯の治療の具体例】

(対象)・発育段階にある子供の成長を阻害しないようにするために行う不正咬合の歯列矯正

(対象)・金やポーセレンは歯の治療材料として一般的に使用されているので医療費控除の対象

(対象)治療のための通院費。小さい子供の通院に付添が必要なときなどは付添人の交通費も対象。通院費は、診察券などで通院した日を確認できるようにしておくとともに金額も記録しておくようにしてください。

3. 医療費控除の対象とならないもの

医療費控除の対象とならないものは以下になります。

- 容姿を美化し、容ぼうを変えるなどの目的で行った整形手術の費用

- 健康診断の費用

- 疾病の予防や、健康増進のための予防接種などの費用

- 人間ドックなどの健康診断や特定健康診査の費用は控除の対象となりませんが、健康診断の結果、重大な疾病が発見された場合で、引き続き治療を受けるときや、特定健康診査を行った医師の指示に基づき一定の特定保健指導を受けたときには、健康診断や特定健康診査の費用も医療費控除の対象となります。

- タクシー代(電車やバスなどの公共交通機関が利用できない場合を除きます。)

- 自家用車で通院する場合のガソリン代や駐車料金

- 治療を受けるために直接必要としない、近視や遠視のための眼鏡等の購入費用

【入院費用の具体例】

(非対象)・入院時の寝巻きや洗面具などの身の回り品

(非対象)・医師や看護師に対するお礼

(非対象)・本人や家族の都合で個室に入院したときの差額ベッド料金

(非対象)・親族などに付添料の名目でお金を支払ったもの

【歯の治療の具体例】

(非対象)・歯列矯正でも容ぼうを美化するための費用は非対象

(非対象)・一般的に支出される水準を著しく超えると認められる特殊なもの

4. 確定申告時の必要書類

確定申告時に必要な書類は以下になります。

- 医療費控除の明細書∔医療費のお知らせ

- セルフメディケーション税制の明細書+健康診断の結果など一定の取組を行ったことを明らかにする書類

- 医療費の領収書

「医療費のお知らせ」の原本を添付する場合は、領収証の提出が不要となります(ただし医療費のお知らせには要件があるので注意が必要です。詳しくは後述)。

医療費のお知らせを提出する場合は、個別の内訳を明細書に記載する必要はありません。合計額のみ記載します。

医療費のお知らせに該当する領収書の原本を保管しておく必要もありません。

医療費のお知らせ以外の医療費がある場合には、領収書が必要となります。

その場合、提出は不要ですが、領収書は確定申告期限から5年間、自宅等で保管する必要があります。

以下から詳しく説明します。

4-1.医療費のお知らせには要件があるので注意

「医療費のお知らせ」とは、健康保険証を使って医療機関で診療を受けたあと、領収書とは別に送られてくる医療費のまとめです。

健康保険組合によって違いますが、数ヶ月から1年単位で集計されています。

自分の診療内容だけではなく、扶養家族がいる場合は全員分の明細が記載されています。

医療費のお知らせにて確定申告をする場合の注意点は、(1)必要事項がきちんと記載されていないと使えない(2)1~12月分が記載されていない ということです。

4-1-1. 必要事項がきちんと記載されていないと使えない

医療費のお知らせは、以下の内容がすべて記載されていないと使えません。

- 被保険者等の氏名

- 療養を受けた年月

- 療養を受けた者

- 療養を受けた病院、診療所、薬局等の名称

- 被保険者等が支払った医療費の額

- 保険者等の名称

医療費のお知らせは各機関が独自に作成しているものですので、必ずしも上記項目が記載されているとは限らないそうです。

もし要件を満たさない場合は、領収証にて申告をします。

4-1-2. 1~12月分が記載されていない

医療費のお知らせは、記載期間が1~12月になっていない場合がほとんどです。

例えば、台東区の国民健康保険であれば、前年11月から翌年10月受診分です。

前年11月、12月分は対象となりません。

そして、今年の11月、12月は領収書で対応することになりますので注意が必要です。

4-2.医療費控除の明細書

医療費控除の適用を受けるためには、「医療費控除の明細書」に必要事項を記入し、確定申告書に添付する必要があります。

国税庁のHPからダウンロードすることができます。

記載の仕方は後述します。

4-3. セルフメディケーション税制の明細書

5. 医療費控除の計算方法

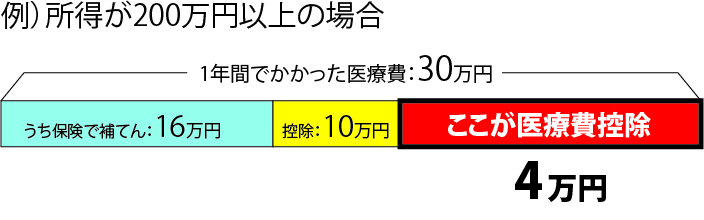

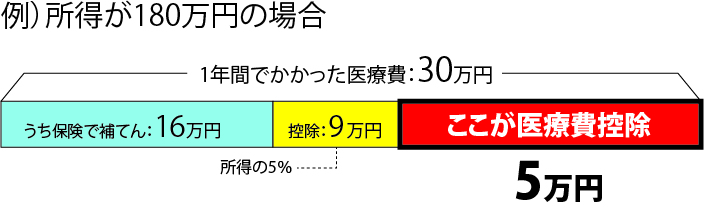

医療費控除の計算方法には、合計所得金額(年収ではなく所得です)が200万円以上かどうかで違います。

サラリーマンの方など給与所得のみの場合、所得200万円未満の人とは、おおよそ年収310万円以下の人が該当します。

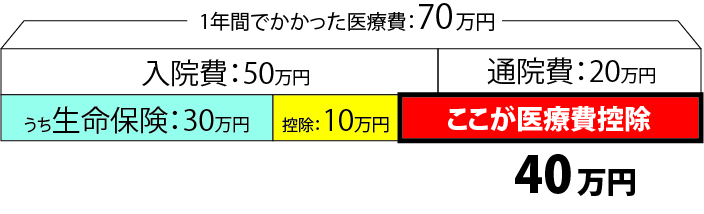

・合計所得金額が200万円以上の場合の計算方法

一年間(1/1〜12/31)に支払った医療費-保険金などで補てんされる金額-10万円=医療費控除欄に記入する金額

例)所得が200万円以上の場合

・一年間の医療費…30万円

・保険金で補てんされた金額…16万円

・差し引く金額…10万円

・医療費控除欄に記入する金額…4万円

・合計所得金額が200万円未満の場合

一年間(1/1〜12/31)に支払った医療費-保険金などで補てんされる金額-所得金額の5%=医療費控除欄に記入する金額

例)所得180万円の場合

・一年間の医療費…30万円

・保険金で補てんされた金額…16万円

・差し引く金額…9万円

・医療費控除欄に記入する金額…5万円

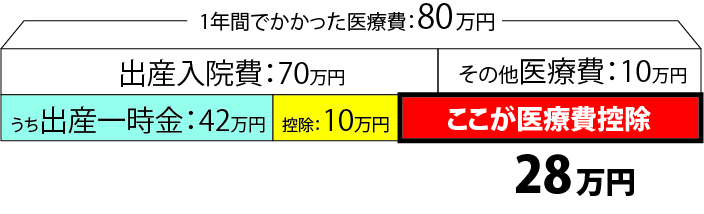

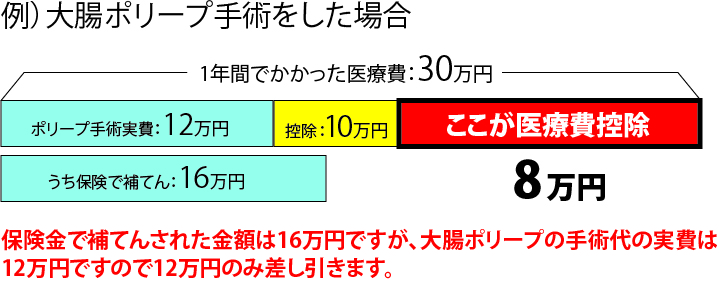

6. 保険金などで補てんされる金額は医療費控除から差し引く

医療費控除の計算時には「保険金などで補てんされる金額」は除外する必要があります。

保険金などで補塡される金額とは、次の1から4に当たるものをいいます。

- 1. 生命保険や損害保険からの医療保険金や入院費給付金、傷害費用保険金、損害賠償金など

- 2. 社会保険や共済からの給付金 (出産育児一時金、家族出産育児一時金、家族療養費、高額療養費、高額介護合算療養費など)

- 3. 任意の互助会からの医療費の補てん

※ 保険金などで補填される金額は、その給付の目的となった医療費の金額を限度として差し引きますので、引ききれない金額が生じた場合であっても他の医療費からは差し引きません。

例)

・一年間の医療費…30万円

・上記のうち大腸ポリープ手術代実費…12万円

・大腸ポリープ手術の保険金で補てんされた金額…16万円

・差し引く金額…10万円

・医療費控除欄に記入する金額…8万円

※上記の場合、保険金で補てんされた金額は16万円ですが、大腸ポリープの手術代の実費は12万円ですので、12万円のみ差し引きます。

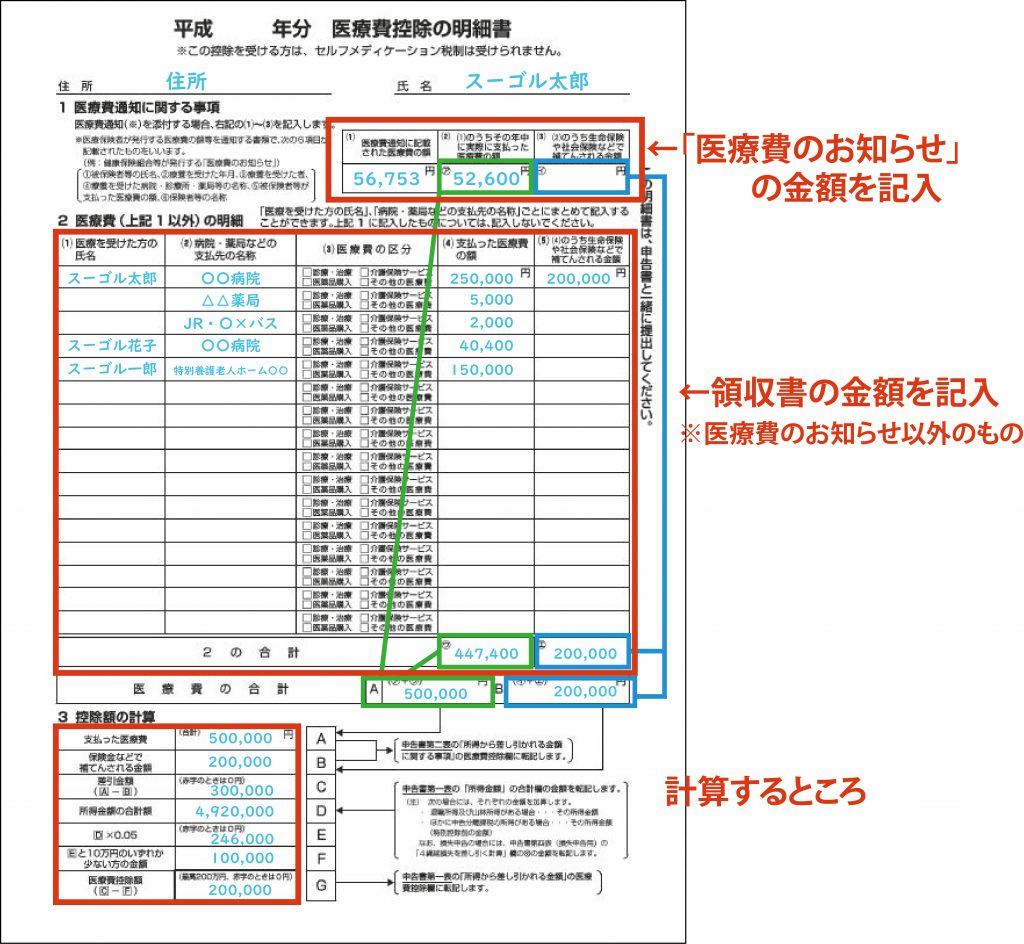

7. 医療費控除の明細書の記入の仕方

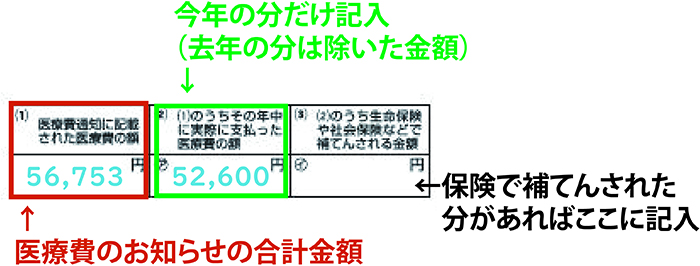

・医療費通知(医療費のお知らせ)に関する事項

ここでの注意事項は、医療費のお知らせの合計金額だけではなく、今年に該当する分だけ(去年のは除いた金額)も記載するということです。

医療費のお知らせは、前年11月から今年10月までのように、一年の区切りが1~12月になっていない場合が多いからです。

その該当期間中に、生命保険などで補てんされた金額があれば、3に記入します。

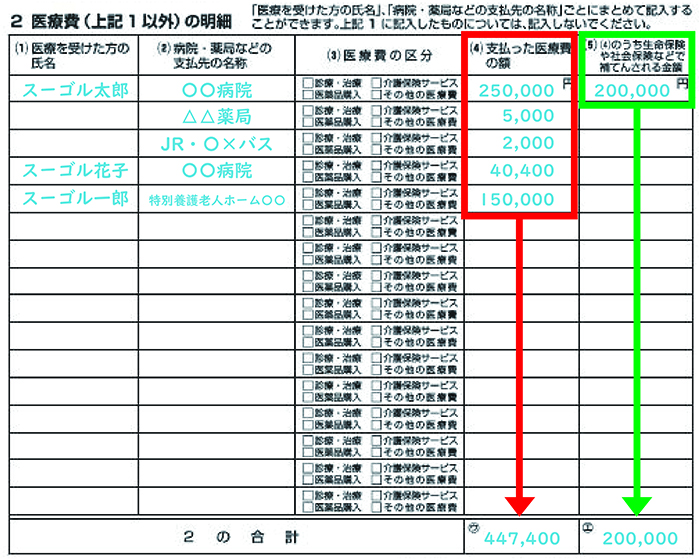

・医療費(上記1以外)の明細

8. 医療費控除の確定申告書記入の仕方

医療費控除がある確定申告書の記入の仕方です。

「レーシック手術(保険適用外。本人10割負担)」を受けた場合の医療費控除です。

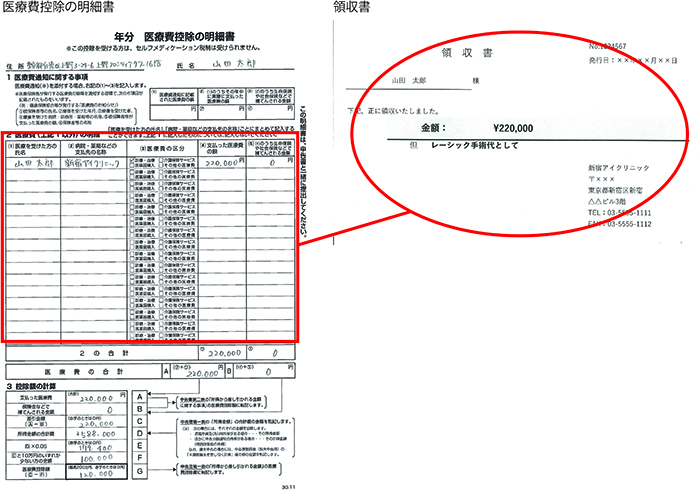

8-1.領収書の内容を医療費控除の明細書に記入する

領収書の内容を、「医療費控除の明細書」に転記します。

家族全員分を記入できます。

その後、3の控除額の計算をします。

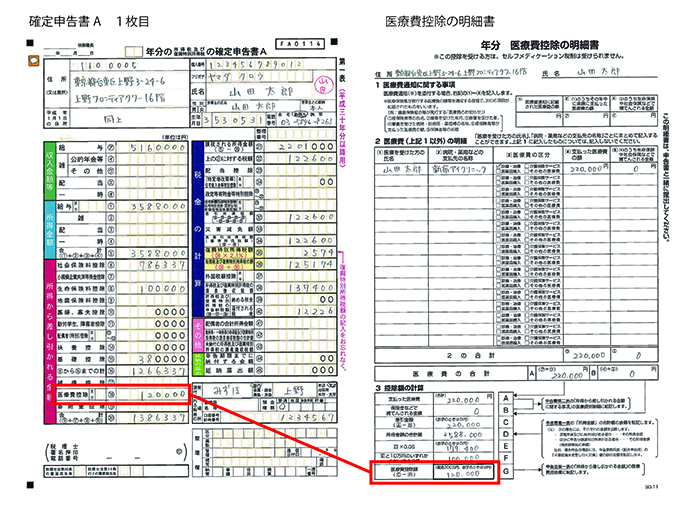

8-2.医療費控除の明細書から確定申告書Aの1枚目に転記

医療費控除の明細書から、確定申告書Aの1枚目、(18)の欄に金額を記入します。

□がありますが、ここはセルフメディケーション税制を利用する場合に1を記入します。

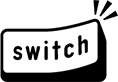

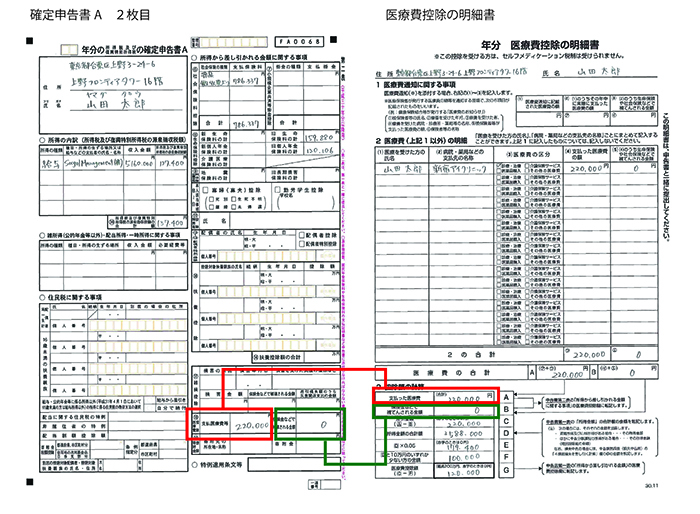

8-3.医療費控除の明細書から確定申告書Aの2枚目に転記

医療費控除の明細書から、確定申告書Aの2枚目に転記します。

医療費の総合計と、保険から補填された金額を記入します。

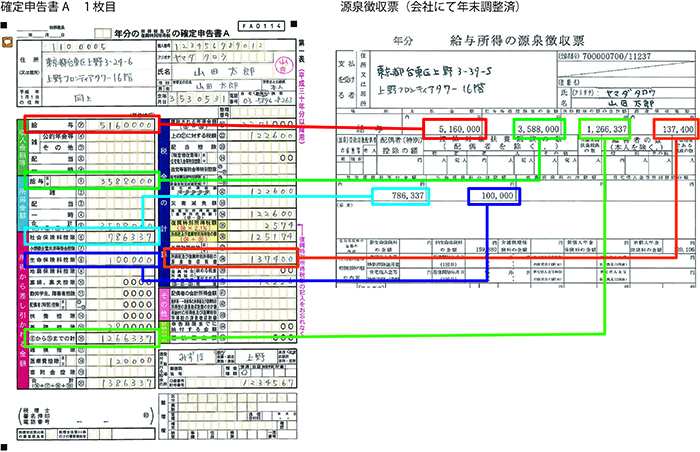

8-4.源泉徴収票から確定申告書Aの1枚目に転記

会社からもらった年末調整済の源泉徴収票から、確定申告書Aの1枚目に転記します。

今回は生命保険料控除と社会保険料控除のみが記載されていますが、他にも年末調整をしていたらそれも記載します。

基礎控除も忘れずに記載します。

8-5. 源泉徴収票から確定申告書Aの2枚目に転記

会社からもらった年末調整済の源泉徴収票から確定申告書Aの2枚目に転記します。

社会保険料の明細については、源泉徴収票からの転記であれば「源泉徴収票より」という記載にします。

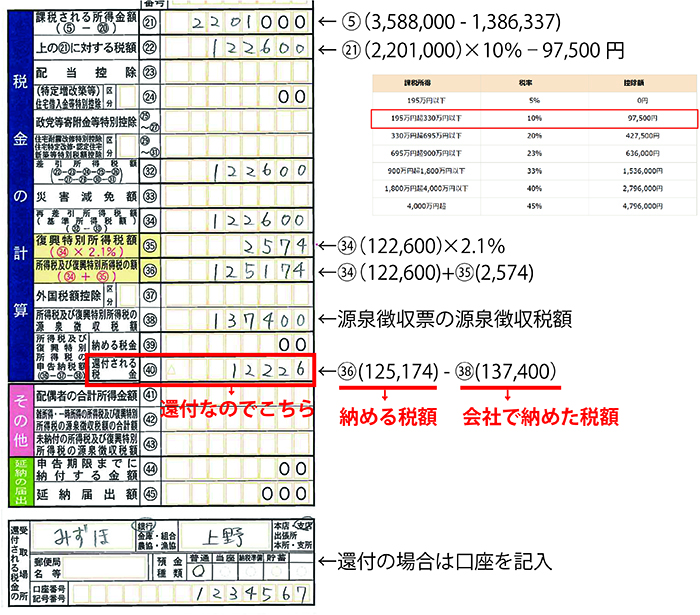

8-6. 確定申告書Aの1枚目の右側で税額を計算

確定申告書Aの右側で所得税の税額を計算していきます。

基本的には上から順番に記入していきます。

(22)の「上の(21)に対する税額」は、国税庁No.2260所得税の税率を参考に、自身の所得額を当てはめて計算します。

そのあと、復興特別所得税を足して、所得税額及び復興特別所得税を確定します。

(38)は、年末調整時の源泉所得税ですので、今回確定した金額と比べて、年末調整時のほうが多ければ、還付になりますので、(40)の欄に記入します。

還付の場合は、銀行口座も記入します。

【参考】 確定申告関連リンク

・個人事業主の確定申告ガイド|フロー図を用いてわかりやすく解説

・副業の確定申告ガイド|20万円超から始める手順やバレないやり方

・フリーランスの確定申告|押さえたい8つのポイント

・【2019年度確定申告】改正|基礎控除38万円と33万円完全攻略

・【2019年度確定申告】生命保険料控除の完全攻略ポイント8つ

・【2019年度確定申告】社会保険料控除の完全攻略ポイント8つ

・【2019年度確定申告】寄付金控除の完全攻略ポイント5つ

・【2019年度確定申告】青色申告特別控除の完全攻略ポイント9つ

・【2019年度確定申告】専従者給与・専従者控除の攻略ポイント

・【2019年度確定申告】65万円青色申告特別控除を受けるためのポイント

・【2019年度確定申告】扶養控除の完全攻略ポイント5つ

・【2019年度確定申告】配偶者控除の完全攻略ポイント5つ

・【2019年度確定申告】配偶者特別控除の完全攻略ポイント6つ

・【2019年度確定申告】医療費控除の完全攻略ポイント8つ

・はじめての確定申告の必要書類まとめ・画像つき

・[確定申告]住宅ローン控除の必要書類の集めかた画像つき

・年末調整と確定申告の違いと両方対象者のための4つのケース

最後に

いかがでしたでしょうか。

医療費控除は、自分だけの医療費だけでなく、家族の分も対象になりますし、薬局で買った風邪薬も対象になります。

しっかりレシートをとっておいてくださいね。